פרות האג"ח הקונצרניות רוצות להיניק

בעוד מנהלי הפנסיה הגדולים והציבור מעדיפים לשבת על הגדר, צפויות בתקופה הקרובה הנפקות בהיקף של כ־10 מיליארד שקל

בשבועיים האחרונים ירדו התשואות באג"ח הממשלתיות, אך רמת התנודתיות נשארה גבוהה באופן חריג יחסית למה שהורגלו המשקיעים בשנים האחרונות. מעניין לציין שבעוד בארה"ב ירדו בשבוע שעבר התשואות באג"ח לעשר שנים מ־2.22% ל־2.10% (כלומר רווח הון של כ־ 1.1%), ירדו התשואות באג"ח המקבילה בישראל בשבע נקודות בסיס בלבד. מדובר בהפגנת חולשה בולטת בשוק המקומי, בעיקר נוכח העובדה שהתשואות של אג"ח ממשלת גרמניה, אשר מתנהגות בשנתיים האחרונות במתאם גבוה מאוד לישראל, ירדו ב־11 נקודות בסיס.

חולשה בשוק האג"ח

החולשה בשוק האג"ח המקומי בולטת יותר באפיק הקונצרני. אם נסתכל על התנהגות מדד תל בונד־תשואות, נראה שבחודש האחרון איבד המדד כ־0.9% בזמן שהאג"ח הממשלתית המקבילה ירדה בכ־0.2% בלבד. את החולשה בשוק הקונצרני ניתן לייחס לשני גורמים עיקריים: החולשה באפיק הממשלתי ועודף היצע על ביקוש. לגבי הגורם הראשון, טבעי שעליית תשואות באפיק הממשלתי גוררת אחריה גם את התשואות באפיק הקונצרני. לגבי הגורם השני, נראה שאנו עדים לתופעה מעניינת שבה החברות מעוניינות לנצל את הריבית הנמוכה כדי לגייס חוב חדש באמצעות הנפקות אג"ח חדשות או הרחבת סדרות קיימות.

הרחבת סדרה נוטה להשפיע לרעה על שער האיגרת החל מהרגע שהמשקיעים מתבשרים על ההרחבה הצפויה. לרוב כחמישה ימים לפני ההרחבה בפועל הם מנסים למכור את האג"ח המורחבת ולרכוש במחירים אטרקטיביים יותר במועד ההנפקה. ישנם גם שחקני נוסטרו שמבצעים שורט על האג"ח וסוגרים אותו על ידי רכישת האיגרת במועד ההרחבה.

בתקופות גאות מגיעות האג"ח המורחבות לרמת שפל כיומיים לפני ההנפקה ונסחרות סביב רמה זו עד כשלושה ימים לאחריה. לאחר מכן, הן נוטות לעלות בחדות ובתוך חודש הן לרוב מניבות ביצועים עודפים ביחס למדד תל בונד־60.

הסיבה לכך היא ביקושים המגיעים מקרנות הנאמנות אשר זוכות בתקופות טובות לגיוסים גדולים. בתקופות אלו מנצלים מנהלי ההשקעות של הקרנות את הרחבות הסדרות להצטיידות מהירה בסחורה ובהנחה על מחירי השוק. גם הנפקת סדרות חדשות משפיעה על השוק הקונצרני בכלל ועל הסדרות הוותיקות של החברה המנפיקה בפרט. ככל שהיקף ההנפקות גדול יותר, כך, בהיעדר ביקושים דומים, התשואות באפיק אמורות לעלות.

לרוב כשחברה מנפיקה סדרה חדשה, התשואות של הסדרות הנסחרות במח"מים דומים עולות ומתאימות עצמן לתשואה הגבוהה יותר שמגלמת ההנפקה החדשה. בתקופות גאות השפעה זו קצרת טווח, והתשואות שעלו לרמה גבוהה ביחס לעקום התשואות בדירוגים דומים, חוזרות לרמתן הנורמלית בתוך כמה ימים.

חוסר איזון בשוק

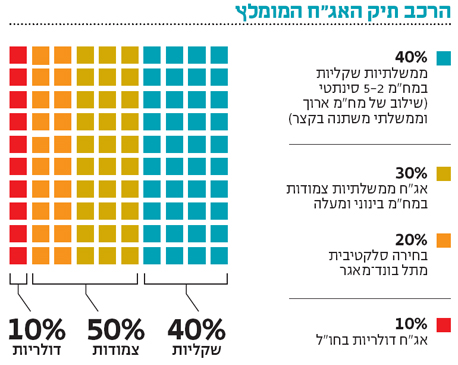

לאחרונה קיים חוסר איזון בין הריבית הנמוכה ורצון החברות לקבע הלוואות בתנאים מצוינים, לבין הביקוש הזורם לשוק. מנהלי הפנסיה הגדולים הורידו בשנים האחרונות פרופיל בכל הקשור לרכישת אג"ח קונצרניות בישראל, והם מעדיפים להתמקד בסדרות הגדולות בארץ ולצאת לחו"ל תוך כדי גידור חלקי של החשיפה למט"ח.

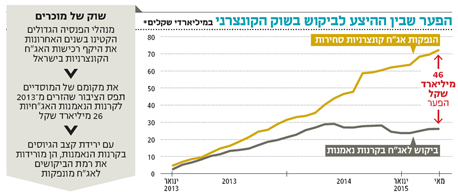

את מקומם של המוסדיים תפס הציבור שהזרים מאז 2013 לקרנות המתמחות באג"ח קונצרניות ובאג"ח כלליות כ־26 מיליארד שקל. אך קצב הגיוסים נחלש משמעותית וגופים אלה אינם זקוקים עוד לקרש ההצלה של ההנפקות כדי להצטייד בסחורה באופן מהיר.

רעב ברמות שיא

בעוד צד הביקוש באפיק הקונצרני התמתן באופן חד, נראה שצד ההיצע ממשיך לספק סחורה חדשה בקצב גבוה. מאז תחילת החודש הונפקו אג"ח בשווי של כ־2.5 מיליארד שקל, לעומת זרימת כסף זניחה של כ־100 מיליון שקל לקרנות הנאמנות המתמחות באג"ח. בשנים 2014–2013 היתה הלימה בין הביקוש לקרנות נאמנות המתמחות באג"ח כלליות ואג"ח חברות להיצע האג"ח באפיק הקונצרני. בחודשים האחרונים נעצר הביקוש בעוד ההיצע המשיך לגדול.

בתקופה שבה סטיית התקן באג"ח הממשלתיות עולה והציבור אינו מזרים ביקוש ממשי לאפיק הקונצרני, גל ההנפקות מהווה משקולת המובילה לפתיחת מרווחי התשואה בין איגרות החוב הקונצרניות לאיגרות החוב הממשלתיות. בניגוד לתקופות גאות בשוק, בינתיים מרווחי התשואה נשארים גבוהים, וככל שגל ההנפקות יימשך, כך קשה לראות את התשואות חוזרות לרמות הנמוכות שראינו כאן עד לפני חודש.

בהסתכלות קדימה נראה שהרעב של החברות נמצא ברמות שיא, והנפקות ענק בשווי של כ־10 מיליארד שקל אמורות להגיע לשוק בתקופה הקרובה. מרבית ההנפקות שייכות לחברות גדולות ולכן מתאימות לגופים הפנסיוניים הגדולים.

טוב יעשו המשקיעים אם ייצמדו לאסטרטגיית הגופים הפנסיוניים, ויתמקדו בסדרות הגדולות ובאג"ח בנקאיות, שכן סביר להניח כי גופים אלו יעמדו בצד הרוכש גם בימים שבהם קרנות הנאמנות ייפדו. בהקשר זה אנו מעריכים כי באג"ח הקונצרניות הקטנות עלולים המשקיעים להישאר די לבד בימים של יציאת הציבור מהאפיק הקונצרני.

השורה התחתונה: כדאי להיצמד לאסטרטגיית גופי הפנסיה שיעמדו בצד הרוכש גם בימים של פדיונות בקרנות, ולהתמקד בסדרות גדולות ואג"ח בנקאיות

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות