הסדר החוב של פישמן: מחזיקי האג"ח יתכנסו מחר

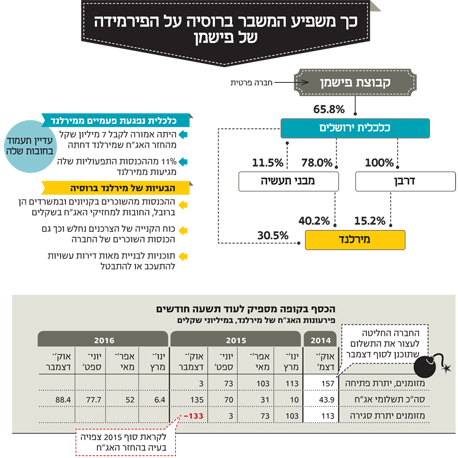

אליעזר פישמן נכנע למשבר ברוסיה ומנהל מגעים להסדר חוב במירלנד, הראשון בהיסטוריה שלו. המשקיעים חוששים כי הבנקים ישתלטו על אחזקות פישמן בכלכלית ירושלים והפירמידה שלו תקרוס

המשבר ברוסיה גורר גם את אליעזר פישמן אל מועדון הסדרי החוב הישראלי. מירלנד, זרוע הנדל"ן של פישמן ברוסיה, הודיעה בסוף השבוע כי היא דוחה את תשלומי הקרן והריבית לסדרות האג"ח א' וב' בהיקף של 43.9 מיליון שקל שהיו אמורות להיפרע בסוף החודש הנוכחי, ופותחת במגעים עם מחזיקי האג"ח לגבי פריסת החוב. עד כה היה ידוע פישמן בשוק ההון המקומי כמי שתמיד מחזיר חובות בזמן, גם במקרים של משברים קשים.

בשבוע שעבר העלה הבנק המרכזי ברוסיה את הריבית במדינה בן לילה מ־10.5% ל־17%, לאחר שהרובל הרוסי קרס בחודשים האחרונים מול הדולר. גם מהלך זה לא שינה את המגמה, שמסתכמת כיום בצניחה של 30% בשער הרובל מול הדולר בחודש האחרון בלבד, וההשלכות פוגעות במירלנד. החברה מחזיקה 13 פרויקטי נדל"ן ברוסיה — שני פרויקטים למגורים (פרויקט סנט פטרסבורג ופרויקט פרקושקובו במוסקבה), ו־11 פרויקטים של נדל"ן מניב, מתוכם שניים נמצאים בשלבי תכנון ובנייה ועדיין ללא שוכרים.

מחר יתכנסו מחזיקי האג"ח מכלל הסדרות של מירלנד - בהם פסגות, הראל, ילין לפידות, אפסילון ואנליסט - כדי לדון בהתפתחויות. המחזיקים יחליטו אם להקים נציגות משותפת לכלל הסדרות ולפתוח בהליך מו"מ מול החברה, או שמא להמתין עד שהמצב ברוסיה יתייצב ובשלב זה לדבר על הפיצוי לדחיות בתשלומים לסדרות הקצרות בלבד, מבלי להקים נציגות משותפת. שווייה של מירלנד נחתך במהלך סוף השבוע ב־20% בבורסת לונדון, והשלים ירידה של 55% בחודש האחרון לשווי של 93 מיליון ליש"ט (570 מיליון שקל).

זמן קצר לאחר הודעת החברה ביום חמישי האחרון חתכו חברות הדירוג הישראליות את דירוג האשראי של מירלנד. חברת הדירוג מעלות חתכה את הדירוג של סדרות האג"ח הקצרות של מירלנד (א', ב', ג', ד') לרמת זבל של CC, רמה אחת לפני חדלות פירעון, המהווה עילה לפירעון מיידי של החוב. גם מידרוג הורידה את הדירוג לרמה של B1.

המוסדיים התנגדו לתשלום חוב לחברות של פישמן

מירלנד חייבת למחזיקי האג"ח שלה מיליארד שקל, כשבקופתה יש כיום 157 מיליון שקל — סכום שמספיק לה לעמוד בתשלומי הקרן והריבית עד סוף הרבעון השלישי של 2015. למרות זאת החליטה הנהלת מירלנד להפסיק את התשלומים למחזיקים כבר היום מחשש לתביעות עתידיות בדבר העדפת נושים, ולאחר שקיבלה כמה פניות מגופים מוסדיים לכנס אסיפה דחופה ולהקפיא את התהליכים.

למירלנד יש גם התחייבויות של כ־900 מיליון שקל (237 מיליון דולר) לבנקים ברוסיה תחת החברות־הבנות שלה, המגובות בשעבודים של נכסי החברה. לפניית "כלכליסט" ענתה הנהלת מירלנד כי היא נמצאת בקשר עם כל הגורמים המממנים שלה, אולם טרם התחילו מגעים קונקרטיים לשינוי מתווה החוב של הקבוצה לבנקים.

ל"כלכליסט" נודע כי הסיבה העיקרית שביקשו המוסדיים לדחות את התשלום הקרוב היא העובדה שכ־13 מיליון שקל (31%) מהסכום שאמור להיות משולם בסוף החודש מיועד לחברות מבני תעשיה, כלכלית ירושלים ונכסי משפחת פישמן (חברה פרטית של אליעזר פישמן ומשפחתו) — כולן חברות בבעלות פישמן. חברות אלו מחזיקות בכ־24 מיליון שקל ערך נקוב של אג"ח מסדרה ב' (1.5 מיליון שקל מחזיק פישמן עצמו באמצעות נכסי משפחת פישמן).

"לא ייתכן שפישמן לא מוכן להזרים כסף לתוך מירלנד, והוא עצמו והחברות שלו יקבלו כסף מהאג"ח", אמר ל"כלכליסט" אחד המוסדיים הגדולים שמחזיקים באג"ח של מירלנד. לדבריו, "אנחנו לא הולכים לשרוף את המועדון, רק רוצים לעשות הקפאה עד שהמצב קצת יירגע ברוסיה".

עוד אמר אותו מוסדי כי "מבחינה נדל"נית מירלנד היא יופי של חברה, ומכל קבוצת פישמן זו חברה שעבדה בצורה הטובה ביותר. עם זאת, רוסיה נמצאת בעלטה כרגע ואף אחד לא יודע לאן יתפתחו הדברים. אם הדברים יחזרו לרמתם המקורית והרובל יחזור לרמה שפויה, בעלי האג"ח הקצרות יקבלו את הכסף כרגיל וימשיכו הלאה. אבל אם נראה שהמצב מחמיר נבדוק מה התרומה של הבעלים ונחליט על ההתפתחויות".

עד תחילת המפולת בשער הרובל מצבה של מירלנד אכן נראה טוב. החברה עמדה ביעדי השיווק בפרויקט הדגל שלה בסנט פטרסבורג, המכיל נכון להיום 1,976 דירות למגורים, ועד היום מכרה 1,287 מהדירות בפרויקט (65%), מרביתן בחצי שנה האחרונה. החברה מתכוננת לבנות עוד 1,244 דירות ברבעון הראשון של 2015, אולם לאור המצב ברוסיה ייתכן שתוכניות אלו לא ייצאו לפועל בטווח הנראה לעין.

ההכנסות ברובל, החובות למשקיעים בשקלים

הקריסה הכלכלית ברוסיה, שמתבטאת בהעלאת הריבית לשיעור חריג של 17% והיחלשות המטבע המקומי, פוגעת במירלנד בשני מישורים: פיננסי וריאלי. במישור הפיננסי נפגעת מירלנד מהיחלשות הרובל, שכן השוכרים בנכסים המניבים שלה משלמים לה במטבע הרוסי בעוד ההלוואות שלה למחזיקי איגרות החוב בישראל הן בשקלים. כתוצאה מכך היקף המזומנים שאמורים לשרת את החוב העתידי שלה למעשה נחלש בחודש האחרון בשיעור של 25% (שיעור ההיחלשות של הרובל אל מול השקל בחודש האחרון), בעוד החוב שלה נותר בהיקף זהה.

במישור הריאלי נפגעת מירלנד מההרעה במצבם של השוכרים בנכסים שלה. למירלנד יש תשעה נכסים מניבים ברוסיה, בעיקר מבני משרדים, קניונים ומרכזים מסחריים, וככל שהמטבע הרוסי נחלש — כך נחלש גם כוח הקנייה של הלקוחות הרוסים, וכפועל יוצא גם הכנסות השוכרים. בחודשים האחרונים היא אף החלה להעניק הנחות לשוכרים שלה, מה שצפוי לקבל ביטוי שלילי בדו"חות הכספיים לרבעון הרביעי של 2014.

חששות אלו באו לידי ביטוי באג”ח של החברה, הנסחרות כיום ברמות תשואה לפדיון דו־ספרתיות בסדרות הארוכות (ג', ד', ה', ו') ותלת־ספרתית בסדרות הקצרות (א' וב'). כך למשל, סדרה א' נסחרת בתשואת זבל של 254% לאחר שקרסה בשיעור של 33% בחודש האחרון, בעוד אג"ח מסדרה ו', הארוכה ביותר, נסחרת בתשואה לפדיון של 37.93% לאחר שצנחה 56% בחודש האחרון.

מירלנד עלולה למוטט את הפירמידה של פישמן

מירלנד מצויה בשליטת שלוש חברות שבשליטת אליעזר פישמן: מבני תעשיה (40.2%), כלכלית ירושלים (30.5%) ודרבן (15.2%). חלקה של מירלנד בהכנסות התפעוליות של כלכלית ירושלים הוא 11%, כך שגם אם מירלנד לא תצליח לעמוד בהתחייבויותיה ותגיע לחדלות פירעון, כלכלית ירושלים לא תיפגע בצורה משמעותית.

בקופה של כלכלית ירושלים מצויים כיום 318 מיליון שקל והיא צפויה לקבל עד סוף השנה 170 מיליון שקל נוספים, בין היתר מהלוואות מבנקים בישראל ובחו”ל, מזומנים מהפעילות השוטפת שלה ורווחים מעסקאות מימון. כך, כלכלית תסיים את השנה עם 488 מיליון שקל במזומן, סכום שאמור להספיק לה לעמוד בתשלומים של 355 מיליון שקל לבנקים ולמחזיקי האג”ח עד סוף השנה. בשנים 2015–2016 החברה צפויה לקבל 1.4 מיליארד שקל מפעילות שוטפת ומימוש נכסים, בעוד שמחכים לה פירעונות של 1.2 מיליארד שקל.

למרות זאת, האג”ח של כלכלית ירושלים רשמו בחודש האחרון ירידות שערים של עשרות אחוזים ונסחרות כיום בחלקן בתשואות לפדיון דו־ספרתיות. משיחות עם משקיעים מוסדיים עולה כי הסיבה לכך הן ההערכות בשוק ההון לגבי מצבת החובות האישיים העצומה של פישמן לבנקים בישראל.

על פי ההערכות בשוק, החובות האישיים של פישמן לבנקים בישראל מסתכמים בכ־4–5 מיליארד שקל. המשקיעים חוששים כי נטל החובות של פישמן עלול לגרור אותו למימוש נכסים אגרסיבי ורצון להעלות דיבידנדים במעלה הפירמידה על חשבונם של מחזיקי האג”ח. המשקיעים חוששים גם כי הבנקים יתחילו ללחוץ על פישמן ואף להשתלט על חלק ממניות כלכלית ירושלים המשועבדות לטובתם כנגד חובותיו האישיים. אם התרחיש הזה יקרה, פישמן עלול לאבד את הפירמידה שלו.

ממירלנד נמסר: "הפיחות בשער המטבע הביא להשלכה מהותית בתוצאות החברה ונזילותה, מה שלא מותיר ברירה אלא לפתוח בדיאלוג עם מחזיקי האג"ח. נעשה את מרב המאמצים להגיע למתווה מוסכם לטובת כל הצדדים". פישמן עצמו סירב להתייחס לדברים.

היסטוריה של היחלצויות ממשברים

פישמן כבר ידע בעברו ימים לחוצים מאוד בכל הקשור לחובות אישיים ולנפילות ערך, והצליח להיחלץ ממשברים בכל פעם מחדש כנגד כל הציפיות. כך למשל, המשבר הפיננסי שפרץ בבורסה בתל אביב ב־1983 פגע משמעותית בחברת ניהול קרנות הנאמנות של פישמן ושותפו לעסקים דאז יוסי ריגר. הקרן שנפגעה הכי הרבה היתה קרן רונית (על שם בתו של פישמן), שלמעשה מחקה כמעט את כל ההון של המשקיעים שלה. פישמן הכניס את היד לכיס ורכש מכספו האישי נכסים לתוך הקרן בהיקף של עשרות מיליוני שקלים. אמון המשקיעים חזר לקרן, ופישמן הצליח לעמוד בחובותיו למערכת הבנקאית.

משבר נוסף אירע לפישמן ב־2006, כשהימר לא נכן על הלירה הטורקית כנגד הדולר הקנדי. פישמן הפסיד על ההימור הזה 400 מיליון דולר מכסף שלקח כהלוואות מבנקים בישראל. לאחר הליך ארוך של מימוש נכסים בארץ ובחו"ל, ובהם מכירת מניותיו בוויזה כאל, בקווי זהב ועוד, החזיר פישמן חלק משמעותי מחובותיו לבנקים, העמיד כנגד החובות שנותרו ביטחונות מספקים והצליח שוב לחמוק מהסדר.

פישמן גם סבל ממשבר הנדל"ן של השנים 2009–2008. בשנת 2012, על רקע ירידה בשווי הנכסים של כלכלית ירושלים בעקבות משבר הנדל"ן, האמירו תשואות האג"ח של החברה לרמות דו־ספרתיות, מה שלא אפשר לה לגייס כסף בשוק ההון והכניס אותה ללחץ כבד מול הבנקים ומחזיקי האג"ח.

באותה שנה יצא פישמן למסע מימוש נכסים בקבוצת כלכלית ירושלים שנמשך עד היום. בשנתיים האחרונות מימשה הקבוצה נכסים בהיקף של כ־5 מיליארד שקל, מהלך שהוביל להורדת החוב הפיננסי נטו של כלכלית ירושלים לכ־4.8 מיליארד שקל. בקבוצה מעריכים כי עד סוף 2014 יירד מינוף החברה ל־75% יחס חוב נטו למאזן.