אפריקה של לבייב לא יכלה לברוח מהצלילה במחיר הנפט

מחברת האחזקות שפועלת ברוסיה נחתכו 700 מיליון שקל, האג"ח שלה נכנסו לסחרור ובעיית נזילות ב־2016 הונחה על סף ביתה. ההשפעה על שותפויות הגז אינה מיידית או ברורה ותלויה בתוצאות המו"מ המתקיים בימים אלו למכירת הגז הטבעי ופיתוח המאגרים

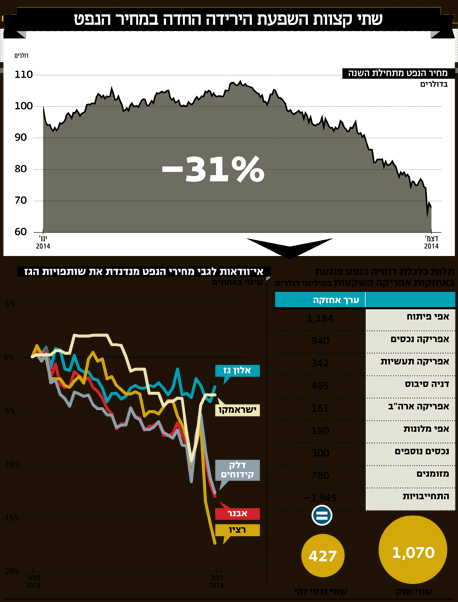

הירידה החדה במחיר הנפט הובילה למסחר ער ותנודתי במניות ובאג"ח של חברת אפריקה השקעות ובמניות של שותפויות הגז. ההשפעה על אפריקה השקעות נובעת מהתלות הגדולה של כלכלת רוסיה בנפט, ומהפיחות החד ברובל שנבע מהירידה במחיר הנפט. לפגיעה בכלכלת רוסיה השפעה על הנכס העיקרי של אפריקה השקעות, חברת אפי פיתוח. לירידה במחיר הנפט השפעה מעטה על חוזי הגז שכבר חתומים. מנגד, תיתכן שלירידה זו השפעה רבה יותר על חוזי היצוא המצויים במשא ומתן מתקדם. זו הסיבה לירידה במחירי שותפויות הגז, ובעיקר אלו החשופות ללווייתן.

1. אפריקה השקעות

הסיפור המרכזי של אפריקה השקעות הוא הקריסה במחירי מניית החברה־הבת אפי פיתוח הנסחרת בלונדון. לאפי פיתוח שתי סדרות של מניות הנסחרות במקביל. בשבוע השלישי של אוקטובר מחיר המניות עדיין היה מעל ל־70 סנט למניה. ביום שני מחירי המניות ירדו ל־42 ו־47 סנט. מחיר זה משקף שווי של 1.825 מיליארד שקל לאפי פיתוח ושווי של 1.18 מיליארד שקל לאחזקה של אפריקה השקעות באפי פיתוח. ירידה זו לבדה הפחיתה את השווי הנכסי הנקי של אפריקה השקעות ב־700 מיליון שקל והובילה לסחרור במחירי המניה והאג"ח של אפריקה השקעות.

הירידה במחיר המניה של אפי פיתוח נובעת בעיקר מהחששות של השפעת נפילת מחיר הנפט על כלכלת רוסיה. מתחילת יולי ועד סוף נובמבר השנה קרס הרובל הרוסי ב־25% יחסית לדולר. כתוצאה מכך העלה הבנק המרכזי של רוסיה את הריבית קצרת הטווח מ־5.5% ל־9.5%. לשני גורמים אלו השפעה על ההכנסות הצפויות של אפי פיתוח ועל עלויות המימון העתידיות של החברה.

מדד אפימול

הנכס העיקרי של אפי פיתוח הוא קניון אפימול במוסקבה הרשום במאזני החברה לפי שווי של 1.16 מיליארד דולר. לקניון שיעור תפוסה של 82% ו־NOI בשלושת הרבעונים הראשונים של השנה של 64.3 מיליון דולר. הנתון הבולט בדו"חות הרבעון השלישי של אפי פיתוח הוא ירידה בהכנסה הרבעונית של הקניון מ־28.7 מיליון דולר ברבעון השני ל־26 מיליון דולר ברבעון השלישי — עצירה בצמיחת הכנסות הקניון. הרבעון הרביעי של השנה בדרך כלל חזק יותר עונתית בזכות חגי סוף השנה, מנגד, ברבעון זה תתבטא בצורה מלאה יותר השפעת הפיחות החד ברובל וההתמתנות הצפויה בכלכלת רוסיה.

לאפי פיתוח חוב בהיקף של 567 מיליון דולר הנובע מהאשראי לבניית הקניון. החוב מורכב מחוב של 303 מיליון דולר הנושא ריבית של ליבור + 5% ויתר החוב נקוב ברובל ונושא ריבית של 9.5%. לכן, זרם תשלומי הריבית עומד על 40 מיליון דולר. קצב ההכנסות של הקניון עד לרבעון השלישי יוצר NOI של 90 מיליון דולר בשנה, ולכן הקניון יוצר לאפי פיתוח תזרים מזומנים שנתי אחרי מימון אך לפני מס של 50 מיליון דולר. סימן השאלה הגדול הוא האם נתון זה לא ייפגע בגלל חולשת הרובל והאם הקניון יצליח להגדיל את ה־NOI בעתיד.

הנכס המהותי השני של אפי פיתוח הוא מתחם המשרדים אוזרקובסקיה 3 שבנייתו הושלמה, מגדל משרדים אחד מתוכו נמכר, אך יתרת הנכס עדיין לא אוכלסה. שווי הנכס הוא 324 מיליון דולר, ומולו חוב של 205 מיליון דולר שהחברה צריכה לגלגל עד לינואר 2015. להתפתחויות בפרויקט צפויה השפעה גדולה על הערך של אפי פיתוח. לאפי פיתוח פרויקט נדל"ן למגורים גדול, ועוד כמה פרויקטים לפיתוח הרשומים במאזני החברה בשווי כולל של 687 מיליון דולר.

החלק הראשון של שלב א' בפרויקט המגורים אודינטסובו נמצא בהליך בנייה. חלק זה מכיל 700 דירות, מתוכן נמכרו 416. לזינוק בריבית ולפגיעה בכלכלת רוסיה צפויה השפעה מהותית על עליות המימון של אותם פרויקטים והיכולת לשווק נדל"ן למגורים. חששות אלו מובילים לכך שאפי פיתוח נסחרת לפי שווי של 28% מההון העצמי שלה (ההון העצמי 1.68 מיליארד דולר; ערך השוק, נכון ליום שני, הוא רק 466 מיליון דולר).

הנכס המהותי השני של אפריקה השקעות הוא השליטה באפריקה נכסים. בניגוד לאפי פיתוח המציגה סימני חולשה, התוצאות הכספיות של אפריקה נכסים טובות. הנכס המוביל של אפריקה נכסים הוא קניון אפי פאלאס קוטרוצ'ן ברומניה הרשום במאזני החברה לפי שווי של 401 מיליון יורו. שיעור התפוסה בקניון הנו 98%, וה־NOI בשלושת הרבעונים הראשונים היה 22 מיליון יורו המשקף תשואה שנתית של 7.4%. מול הנכס יש התחייבות של 216 מיליון יורו בריבית של 4.8%.

לכן הקניון יוצר כבר כעת תזרים מזומנים של 20 מיליון יורו בשנה (לפני מס). נכסים מהותיים נוספים של החברה באירופה כוללים בנייני משרדים בצ'כיה, סרביה ובולגריה, ופורטפוליו של מגורים ומסחר להשכרה בגרמניה. החולשה של פעילות החברה באירופה היא מלאי קרקעות גדול, בהיקף של 1.2 מיליארד שקל, וזו הסיבה העיקרית שמניית החברה נסחרת לפי שווי נמוך מהותי מההון העצמי שלה.

לאפריקה נכסים זרוע חזקה של נכסים מניבים בישראל, בהם פארק המדע בנס ציונה, חלק במגדל היובל בתל אביב וחלק בבניין המשרדים קונקורד בבני ברק. לכן אפריקה נכסים צפויה להיות הזרוע שתתמוך בנזילות של אפריקה השקעות בשנים הבאות. נכסים נוספים של אפריקה השקעות הם השליטה בדניה סיבוס, באפריקה תעשיות, אחזקה של 50% מאפריקה מלונות, שארית מנכסיה בארה"ב (רוב הנכסים בארה"ב מומשו) ונדל"ן נוסף בישראל המוחזק ישירות על ידי החברה.

עדיפה השקעה ישירה

הבעיות העיקריות של אפריקה השקעות הן שילוב של שווי נכסי נקי נמוך, העומד על 427 מיליון שקל, עם הוצאות ריבית גבוהות מאוד על האג"ח. לאפריקה השקעות אין בעיית נזילות ל־2015 בזכות הנפקת האג"ח המוצלחת במהלך הרבעון השלישי שבה גויסו 539 מיליון שקל, כשלאחר תום הרבעון גייסה החברה 126 מיליון שקל שנבעו מהמרת אופציות לאג"ח.

היקף המזומנים של החברה (סולו) בתום הרבעון השלישי היה 780 מיליון שקל, וגם כעת הוא צפוי להיות בהיקף דומה לאחר תשלום הריבית על האג"ח בחודש נובמבר וקבלת התמורה מהמרת האופציות לאג"ח. סכום זה גבוה מצורכי הנזילות של החברה ב־2015 (623 מיליון שקל). החברה מעריכה שאת 2016 היא תעבור בקלות באמצעות מימוש בניין הטיימס בארה"ב, עסקת בעלי עניין למכירת קרקעות לידי אפריקה מגורים ודיבידנדים גדולים מאפריקה נכסים. אבל במבט קדימה, אם לא יהיה שיפור מהותי במצב החברה, היא שוב תעמוד באתגר נזילות. החברה תצטרך לקבל דיבידנדים מהותיים מהחברות־הבנות, או לחלופין לממש נכסים, כדי לצלוח את 2016.

כיוון שמניית אפריקה השקעות נסחרת לפי שווי גבוה בהרבה מהשווי הנכסי הנקי שלה, ולחברה צפויות הוצאות ריבית גבוהות מאוד בגלל מבנה החוב שלה, משקיעים הרוצים חשיפה לחברה זו רצוי שיבצעו זאת באמצעות אחזקה ישירה במניות אפי פיתוח ואפריקה נכסים, או באמצעות השקעה באג"ח של החברה המקנות כעת תשואה של 10%–11% בצמוד למדד.

קיים הבדל מהותי בין סדרות האג"ח בבטוחות שלהן. לאג"ח הוותיקות, סדרות כ"ו וכ"ז, משועבדות 51% ממניות אפריקה נכסים ששוויין כעת 856 מיליון שקל ועוד 123 מיליון מניות של אפי פיתוח (משתי הסדרות) ששוויין כעת 428 מיליון שקל. שווי הבטוחות מהווה 40% מהחוב כלפי שתי סדרות אלו. לאג"ח כ"ו משועבדות 169 מיליון מניות של אפי פיתוח (מכל סדרה) ששוויין כעת 590 מיליון שקל והן מהוות 90% מערך החוב. מסיבה זו התשואה על אג"ח כ"ח נמוכה במעט מזו על שתי סדרות האג"ח הוותיקות.

אך הבטוחות יהיו מהותיות רק בתרחיש שבו החברה תיקלע לקשיים, ובשלב זה נראה סביר יותר שאם תרחיש זה יתממש, זה יהיה בגלל חולשה של אפי פיתוח יותר מבגלל חולשה של אפריקה נכסים, ואז הפער בין ערך הבטוחות צפוי להצטמצם.

2. חברות הגז הטבעי

החודשיים האחרונים סיפקו שלוש ידיעות מהותיות בתחום חברות חיפושי הגז הטבעי בישראל. העיקרית היא הירידה החדה במחיר הנפט, השנייה היא כוונת נובל אנרג'י להגדיל את קצב הפקת הגז מתמר והשלישית היא הגידול בהערכת המשאבים בקידוח מאגר אפרודיטה בקפריסין והתוכנית לפתח אותו בשילוב עם לווייתן.

החדשות המהותיות הבאות צפויות לבוא מכיוון השלמת חוזי יצוא הגז של תמר ולווייתן ובעקבותיהם הסכמי מימון לפיתוח לווייתן. הזעזוע בשוקי הנפט ערב השלמת ההסכמים עלול לפגוע בתנאי ההסכמים ובמועד השלמתם.

תמר ו־UFG

השפעת מחיר הנפט על המחיר הממוצע שהשותפויות בתמר מקבלות על הגז הטבעי נמוכה מאוד משום שמרבית החוזים אינם תלויים במחיר הנפט, ואלו שכן, מכילים בתוכם מחיר רצפה מובטח. לכן לירידת מחיר הנפט צפויה השפעה של אחוזים בודדים בהכנסות הנוכחיות מתמר. עם זאת, לירידה במחיר הנפט צפויה השפעה חדה על ההכנסות מקונדנסט (תוצר לוואי לתהליך שאיבת הגז המשמש כחומר בעירה בתעשיות הכבדות), אך אלו מהוות אחוזים בודדים מההכנסות הנובעות מתמר. ההשפעה המהותית של ירידת המחיר על תמר עלולה להגיע דרך ההשפעה על המשא ומתן בין תמר ובין חברת UFG הספרדית על ייצוא לפחות 4.5 BCM גז בשנה לצורך מכירתו למתקן הנזלת גז במצרים.

בדו"חות הרבעון השלישי של השותפויות בתמר נכתב שאם ייחתם הסכם עם UFG, יבחנו השותפות לעלות את יכולת ההפקה של תמר לקצב של 20.4 BCM בשנה. עלות תשתית ההרחבה מוערכת ב־1.5 עד 2 מיליארד דולר, אך התנאי הבסיסי להרחבה הוא השלמת ההסכם. הסכמי היצוא של הגז צפויים להתבסס על מחיר התלוי במחיר הנפט הגולמי אך עם מחיר רצפה.

הסיבה למבנה זה הוא הבטחת תשואה לבניית התשתית להולכת הגז. נפילת מחיר הנפט עלולה להוביל להתמקחות של UFG על הנוסחה לחישוב מחיר הגז ועל מחיר הרצפה. בחודשים הקרובים אנחנו צפויים לדעת אם משא ומתן זה יבשיל לכדי עסקה. ההנחה עד לפני ירידת מחיר הנפט האחרונה היתה שמחירי היצוא יהיו גבוהים ממחיר הגז לשוק המקומי. כעת ספק אם תתקבל פרמיה מהותית ליצוא מעבר למחיר לשוק המקומי.

השותפות בתמר מפרסמות בדו"חות השנתיים DCF (תזרים מזומנים מהוון) לתמר. אותו DCF מהווה את הכלי המרכזי לתמחור ערך תמר. בדו"ח של 2013 ה־DCF התבסס על הנחת מכירות לשוק המקומי בלבד. אם החוזה עם UFG ייחתם לפני מועד פרסום הדו"ח השנתי, סביר שהחברות יפרסמו DCF הכולל גם את התוכנית להרחבת קצב ההפקה מתמר. במצב זה, גם אם תנאי היצוא יהיו דומים לתנאי השוק המקומי, הערך המהוון של תמר צפוי לעלות ב־20%. מנגד, אותו DCF צפוי להכיל גם את ההשפעה של הירידה הקלה במחיר הגז הנמכר לחלק מהלקוחות, שצפויה להקטין את השווי המהוון של תמר באחוזים בודדים.

לירידת המחירים צפויה להיות גם השפעה חיובית על ה־DCF כיוון שהירידה במחירי אסדות קידוח צפויה להקטין את העלות הצפויה בהרחבת התשתית בתמר ובפיתוח התשתית בלווייתן. אנחנו משתמשים ב־DCF שפורסם בדו"חות 2013 כאמצעי לחשב את הערך הנגזר לכל אחת מהשותפויות מהאחזקה שלה בתמר. עם מקדם היוון של 8% התוצאה המתקבלת היא ערך של 12.66 מיליארד דולר למאגר תמר.

לווייתן ו־BG

סימן השאלה הגדול הוא לגבי הערך של לווייתן. לווייתן הוא מאגר ענק שהיקף הגז כפול מזה של תמר (621 BCM). עלות הפיתוח שלו מוערכת ב־6 מיליארד דולר, ולכן הפיתוח תלוי במציאת לקוח עוגן גדול. שני לקוחות העוגן שאיתם מתנהל משא ומתן הם BG וחברת החשמל של ירדן. יש מאפייני דמיון רבים בין עסקאות המכירה ל־UFG ול־BG. לכן, השלמת העסקה עם הראשונה תהווה אינדיקציה לתנאים שבהם צפויה להיחתם העסקה עם BG. זו הסיבה שהאירוע המהותי ביותר עבור תמר צפוי להיות מהותי גם עבור לווייתן. קצב המכירות הצפוי בחוזה עם BG יעמוד על 7 BCM בשנה, אך ייתכן שהמכירות בפועל יגיעו ל־10 BCM בשנה.

קצב המכירה הצפוי לירדן יהיה 3 BCM בשנה. נפילת מחיר הנפט צפויה להוביל להתמקחות של הרוכשים הפוטנציאליים לגבי מחיר הגז שיימכר, כשבגלל ההשקעה העצומה הנדרשת בלווייתן התלות של השווי של לווייתן במחיר שיימכר הגז גבוהה. בשלב זה אנחנו לא יכולים להעריך את השווי הצפוי ללווייתן בגלל אי־הוודאות לגבי השלמת חוזי המכירה למצרים וירדן ובגלל אי־הוודאות בנוגע למחיר שיתקבל אם החוזים יושלמו.

גורם בעייתי נוסף עלול להיות היקף ההשקעות שנובל אנרג'י (השותפה הבכירה בתמר ולווייתן) תבחר לבצע לאור ירידת מחיר הנפט. ירידת מחיר הנפט צפויה לפגוע מהותית ברווחים ובתזרים המזומנים של נובל, שמרביתם מגיעים ממכירת נפט. הירידה החדה הצפויה בהכנסות עלולה לעכב את תוכניות ההשקעה של נובל, ובתוכן גם את תוכניות הפיתוח של לווייתן.

כיוון שאנחנו לא יודעים לחשב את השווי של לווייתן, אנחנו גוזרים את ערך המאגר לפי ערך השוק של מניית רציו שהאחזקה שלה בלווייתן היא הנכס העיקרי של החברה. רציו אמנם מחזיקה ב־15% מלווייתן, אבל בגלל תמלוגי־העל הערך הנובע מלווייתן הצפוי למחזיקי יחידות ההשתתפות יעמוד על 12.9% בלבד. מערך השוק של רציו נובע שווי של 6.4 מיליארד דולר ללווייתן. וכך השוק מקנה ללווייתן, שגודלו כפול משל תמר, ערך השווה לכמחצית מהערך של תמר. אם ייחתם במהלך 2015 הסכם עוגן בין לווייתן ו־BG, צפויה קפיצה גדולה בערך שהשוק יקנה ללווייתן.

אפרודיטה

לאבנר ולדלק קידוחים אחזקות מהותיות גם במאגר אפרודיטה בקפריסין, ובמאגרי כריש ותנין בישראל. בנובמבר עודכן שבאפרודיטה 99.8 BCM גז ועוד משאבים מנובאים של 28.8 BCM שהסתברות מציאתם קרובה ל־95%. נתמחר את שווי מאגרים אלו לאבנר ודלק קידוחים לפי שווי כמות גז מקבילה בלווייתן, ונחסיר 25% בגלל אי־הוודאות לגבי פיתוח המאגרים. הערך המתקבל עבור אבנר ודלק קידוחים ממאגרים אלו הוא 285 ו־260 מיליון דולר בהתאמה.

כעת יש לנו ניתוח אנליטי של מרכיבי השווי של חברות חיפושי הגז. הניתוח מכיל שילוב של DCF מתמר, שלגביו יש ודאות רבה יחסית, ושל גזירת ערך לשווי של יתר המאגרים מערכי השוק של החברות, בגלל קושי בתמחור המאגרים. השוויים צפויים להשתנות מהותית במהלך 2015 עם ההתבהרות לגבי חוזי יצוא הנפט ל־UFG ו־BG.

השורה התחתונה: אפריקה תזדקק לדיבידנדים מהותיים מהחברות־הבנות כדי לצלוח את 2016. ערך מאגרי הגז צפוי להשתנות בחדות עם ההתבהרות לגבי חוזי מכירת הגז

הכותב הוא כלכלן בחברת הייטק