"מי שלא מקדיש תשומת לב לאי־שוויון לא יבין את השווקים הפיננסיים"

פול דונובן, הכלכלן העולמי של בנק ההשקעות השוויצרי UBS, לא מתרגש מהאזהרות ממלכודת הדפלציה ומשוכנע שאין מיתון באופק. ומה עם התנודתיות שרק גוברת? לזה, הוא אומר, פשוט צריך להתרגל

מקהלה גוברת של קולות מודאגים מתריעה בשבועות האחרונים מפני מצבה הרעוע של הכלכלה העולמית. נוריאל רוביני השווה לאחרונה את הכלכלה הגלובלית למטוס סילון שרק אחד מארבעת ממנועיו - ארה"ב - עדיין דוחף אותו קדימה. ראש ממשלת בריטניה דייוויד קמרון בחר בשבוע שעבר בדימוי אחר, והתריע ש"אורות אזהרה אדומים מהבהבים בלוח המחוונים של הכלכלה העולמית" - כמו לפני המשבר של 2008.

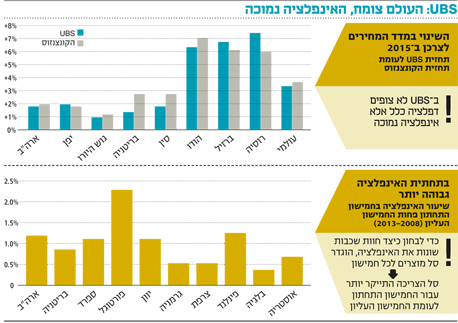

פול דונובן, הכלכלן העולמי של UBS, ענק הבנקאות השוויצרי, דווקא שומר על אופטימיות. בראיון ל"כלכליסט" הוא דוחה, למשל, את האזהרות ממלכודת הדפלציה, שלא מעט פרשנים (ובהם עורכי "האקונומיסט") טוענים שהיא מאיימת על המערב, ובייחוד על אירופה. את הדיבור על דפלציה הוא מגדיר כ"פשטני", וקובע בנחרצות שהאנשים ש"מנופפים במונח הזה פשוט לא מבינים על מה הם מדברים". גם התחזית הכלכלית שלו אופטימית יחסית, ובטח שלא צופה מיתון. אז אפשר להיות רגועים? לא בהכרח. דווקא עכשיו, כשהכלכלה מתייצבת, מסביר דונובן, אנחנו צריכים להתרגל לתקופה של תנודתיות גוברת בשווקים.

דונובן, האחראי בין היתר על גיבוש התחזית הכלכלית הגלובלית עבור UBS, יהיה אורח מיוחד בכנס Wealth Management 2014 של "כלכליסט" ו־UBS ישראל, שייערך ביום רביעי, 26 בנובמבר. בכנס יתארחו דוברים בכירים מישראל ומחו"ל, שינתחו ויעניקו תחזיות בנוגע לעתיד עולם הפיננסים וההשקעות, פילנתרופיה והשראה. דונובן מספר בראיון ממקום מושבו בלונדון כי תפקידו הוא "לקחת את החוכמה הקולקטיבית של 25 כלכלני המחלקה, הפזורים ברחבי העולם, ולגבש ממנה תמונה קוהרנטית", וכן לזהות מגמות עומק בכלכלה עולמית.

מגמת העומק המאיימת, לדעת רבים, על הכלכלה העולמית היא דפלציה, מלכודת מסוכנת של ירידת מחירים ודשדוש כלכלי. אך לא לדעת דונובן. "יש הרבה באזז סביב המושג הזה והוא לחלוטין מוגזם. אנחנו לא ניצבים בפני 'איום דפלציה' עולמי במובן של מדד מחירים שלילי", הוא קובע נחרצות. "אפילו בגוש היורו, שהכלכלה שלו לא בדיוק משגשגת, זה מאוד לא סביר שנראה ירידה במדד. בארה"ב הסכנה היא שהאינפלציה בשנה הבאה דווקא תעלה".

למה?

"שני שלישים מהאינפלציה בארה"ב ובאירופה הם תוצר של עלויות העבודה, ובארה"ב עלויות העבודה מתחילות לטפס. מדווחים על מחסור בעובדים בעלי הכשרה מקצועית, ואנחנו עתידים להתחיל לראות עלייה בשכרם. גם בבריטניה יש סימנים של תחילת עליות שכר, ואפילו באירופה, שבה יש אבטלה גבוהה בגלל בעיות מבניות, עלויות העבודה גדלות.

"כפועל יוצא, קשה להציג תמונה שבה הכלכלה סובלת מדפלציה מבנית בזמן שהשכר מתחיל לעלות. קרוב לוודאי שאנחנו חיים במציאות של אינפלציה נמוכה, מה שלא מפתיע בהינתן הזעזוע שספגו הביקושים בכלכלה העולמית. אבל אנחנו לא חיים בעולם של דפלציה".

הירידה במחירי האנרגיה לא מושכת את האינפלציה למטה?

"במחירי האנרגיה חלו שינויי מחירים יחסיים, וכלכלנים מאוד נזהרים מלפרש שינויים כאלה כשינוי רציני במגמה, אפילו אם הם משפיעים על המדד. חלק מהירידה במחיר הנפט נובע מהתחזקות הדולר מול הין והיורו. הביקוש העולמי לאנרגיה עדיין חזק. סין, אחת מיבואניות הנפט הגדולות בעולם, עדיין צומחת, וגם ארה"ב, למרות מהפכת האנרגיה שלה, עדיין מייבאת נפט. בהינתן כל זה, אני חושב שמחירי האנרגיה יתחילו לעלות, וכך יחלישו את הלחצים שדוחפים כלפי מטה את האינפלציה. אם כי, כאמור, ההשפעה הכוללת של מחיר הנפט על האינפלציה בכלכלת המפותחות היא לא כזו דרמטית".

ניצנים של צמיחה בעולם המערבי

אחרי צפירת ההרגעה בנוגע לדפלציה, אנחנו עוברים למצב הכלכלה במערב באופן כללי. גם כאן דונובן מציג ניתוח אופטימי, גם אם מסויג. "בארה"ב אנחנו מתחילים לראות רמות סבירות של צמיחה, בחמישה מתוך ששת הרבעונים האחרונים, וגם גידול באשראי. הרפיון בשוק העבודה נעלם, לפחות בקרב העובדים המיומנים. מגמת הצמיחה הזאת צפויה להישמר בשנתיים הבאות.

"גם בבריטניה נראה שיש חזרה לצמיחה. הקטנת רמת החוב בכלכלה הבריטית הסתיימה, וניכר גידול ברמות האשראי. אחרי שהבנק המרכזי הידק את המדיניות המוניטרית שלו והגביל את מתן המשכנתאות, הכלכלה עברה לצמיחה יותר בת־קיימא".

מה לגבי אירופה, משותפות הסחר העיקריות של ישראל?

"בגוש היורו נראה שאנחנו בשלב מעבר. ב־2012 ו־2013 היתה באירופה צמיחה שלילית, השנה תהיה צמיחה חיובית חלשה, ובשנה הבאה אירופה תצמח בכ־1% — לא מזהיר, אבל שיפור. מאחורי זה עומד מצבם הגרוע של הבנקים באירופה בשנים האחרונות, שאפילו הקטינו את כמות ההלוואות שהם נותנים. גם השנה צפוי גידול שלילי באשראי הבנקאי, אבל הבנקים נראים טוב יותר, ובשנה הבאה קרוב לוודאי שהיקף האשראי שהם נותנים יתייצב. מבחינת ישראל זהו שיפור הדרגתי, אם כי לא משמעותי, במצב שותפת הסחר שלכם".

הבנקים מקטינים נזילות ולכן התנודתיות גוברת

השווקים העולמיים לא נראים שותפים לרוגע שמשדר דונובן. בחודש האחרון הם שבו לרשום רמות תנודתיות חריגות, ודאי בהשוואה לשנים האחרונות.

איך מסבירים את הפער הזה?

"אני לא בהכרח יותר רגוע מכלכלנים אחרים. לדעתי, רוב הכלכלנים מסתכלים על האופק באופן מאוד שפיר. אבל בשוק המצב אחר, וכשיש חוסר התאמה בין השוק לכלכלנים, צריך לנסות להבין למה התנודתיות בשווקים עולה. יש שני הסברים אפשריים: הראשון הוא רמות הנזילות בשוק, שללא ספק ירדו. אחת התוצאות הלא מכוונות של הגברת הרגולציה על המגזר הפיננסי היא שהבנקים לא מספקים לשווקים את אותה רמת נזילות, וזה מתורגם לסיכון של תנודתיות גבוהה יותר. זה ניכר בשוק האג"ח בארה"ב. לפני המשבר הפיננסי בנקים וברוקרים־דילרים החזיקו שליש מכל האג"ח במחזור כמנגנון נזילות. היום רק 12% מהאג"ח נמצאות במאזנים שלהם.

"הסיבה השנייה לתנודתיות היא הסביבה של תשואות נמוכות יותר, שגוררת רתיעה גוברת מהפסדים: אם התשואה הממוצעת היא 10% ואדם מפסיד 10% מההון שלו, זה אולי לא משמח, אבל ניתן לכסות את ההפסד בתוך שנה. לעומת זאת, אם התשואה הממוצעת היא 4% ואדם מפסיד 10% מההון שלו, רוב הסיכויים שלעולם הוא לא יסגור את ההפסד הזה.

"כתוצאה, המשקיעים הופכים להרבה יותר רגישים להפסדים, ואם הם רואים תנודתיות, יש סכנה שהפחד מהפסדים יגרום לכולם לרוץ למכור - מה שרק מגביר את התנודתיות, במיוחד במצב שבו הבנקים לא יכולים לשמש כמתווכים. כך נוצר מעגל קסמים. צריך להתרגל לרעיון שכיום, כל שינוי קטן בנתונים יכול להביא לתנודתיות ממושכת.

"דוגמה טובה קרתה בחודש שעבר: נתוני המכירות הקמעונאיות בארה"ב היו חלשים ב־0.1% מהתחזיות, וכתוצאה תשואת האג"ח לעשר שנים של ארה"ב נפלה ב־0.3%. אני במקצוע הזה כבר כמעט 25 שנה, ואני לא זוכר מתי למישהו היה אכפת בכלל מהבדל של 0.1% בין המכירות הקמעונאיות לתחזיות, ובטח שאני לא זוכר תגובה כזאת בשוק האג"ח. רוב המשתתפים הקטנים בשווקים חוו תקופה של גאות ואחריה משבר פיננסי עולמי. בשני המקרים מדובר בנסיבות חריגות, ויש תחושה שאנשים נאבקים להבין איך השווקים והכלכלה פועלים בימינו".

"חשוב מאוד להבין לאן הצמיחה בתוצר הולכת"

לסיכום אנחנו עוברים מהנתונים המצרפיים על מצב הכלכלה והשווקים, שנראים טוב יותר או פחות, לדבר על האופן שבו כל אלה מתחלקים בין השחקנים השונים. באופן מפתיע אולי עבור כלכלן שעובד בבנק השקעות, דונובן מקדיש במחקריו תשומת לב לנושאים כמו אי־שוויון ואפליה כלכלית. הוא אף כתב שני ספרים על המשבר הצפוי, לדעתו, בשוק המזון העולמי ועל הדרכים להאכיל את אוכלוסיית העולם שהולכת וגדלה.

מה לכלכלן העולמי של UBS ולאי־שוויון?

"בכנות, אני חושב שמי שלא מקדיש בימינו תשומת לב לאי־שוויון לא מסוגל להבין את השווקים הפיננסיים. הסיבה הראשונה, חברות שונות פונות למגזרים שונים של האוכלוסייה, ולכן אין שום היגיון בכך שאפנה לעמיתים שלי בתחום ניירות הערך ואגיד להם 'השכר עולה ולכן הקמעונאיות ירשמו ביצועים טובים', אם למעשה המשכורות עולות רק בגלל ששני העשירונים העליונים רושמים גידול בשכר ושאר ה־80% רואים את ההכנסה הפנויה שלהם מצטמקת, ואת יכולת הקנייה שלהם נפגעת. יש לזה השפעות מאוד גדולות על דפוסי ההוצאה הצרכנית, ועל אילו קמעונאיות יצליחו בסביבה הזאת — חברה כמו וולמארט, או חברות שמוכרות מוצרי יוקרה. במילים אחרות, חשוב מאוד להבין לאן הצמיחה בתוצר הולכת, וזו אחת הסיבות העיקריות להתמקדות בנושא הזה.

"הסיבה השנייה להתמקדות באי־השוויון היא ההשפעה שלו על הפוליטיקה והמעורבות הגוברת של הפוליטיקה בשווקים הפיננסיים. זו אחת ההתפתחויות הבולטות מאז המשבר הפיננסי, ואנחנו צריכים להבין איך המצב הכלכלי משפיע על הפוליטיקה, ולמה אפשר לצפות. נהוג לומר שאפשר לצפות ליותר סיכונים פוליטיים אם מעמד הביניים מרגיש שרמת החיים שלו נפגעה. אבל איך אפשר לשפוט אם רמת החיים שלו נפגעה? אי אפשר לעשות זאת בהסתמך על הנתונים המצרפיים. אין שום טעם להגיד 'מדד המחירים לצרכן עולה בקצב של 2%, אז הכל בסדר', כשלמעשה אדם זקן או משפחה במעמד הביניים חווים אינפלציה של 3% או 4%.

"אחד הדברים שגרמו לי להתעניין באי־שוויון באינפלציה הוא היותי חבר בוועדת ההשקעות של הקולג' שבו למדתי באוניברסיטת אוקספורד. הבעיה שניצבת בפנינו שם היא שעלויות השכר והתחזוקה עולות בקצב הרבה יותר מהיר מהאינפלציה. לכן עלינו להשיג תשואות גבוהות יותר. מבחינתנו, לא משנה אם מחיר הטלווזיות השטוחות יורד. אנחנו לא קונים הרבה טלווזיות כאלה. בסביבה הנוכחית, של תשואות נמוכות ואינפלציה נמוכה, הרבה משקיעים ימצאו את עצמם ניצבים בפני אתגרים כאלה. עבור אדם שמנהל קרן פנסיה, או לקוח שלנו שמנסה לדאוג להכנסה שלו אחרי הפרישה - אין שום טעם להסתכל על דברים כמו מדד המחירים המשולב. העלויות הרפואיות עולות בקצב מהיר יותר מהמדד, לפעמים באופן דרמטי, וגם עלויות החימום עולות בקצב מהיר. אלה בדיוק הדברים שאנשים מבוגרים קונים. זה אומר שכשמישהו מחפש אסטרטגיית השקעה, הוא לא יכול פשוט לקנות ניירות ערך צמודים למדד ולהגיד 'זהו זה, אני מסודר, רמת החיים שלי מובטחת'. רמת החיים שלו לחלוטין לא מובטחת בנסיבות האלה. מנקודת המבט של המשקיעים, חשוב מאוד להבין מה המטרה שהם מנסים להשיג באמצעות תיק ההשקעות שלהם".