קרנית פלוג סידרה לחוסכים את תשואת אוגוסט

הורדת הריבית הפיחה רוח חיים באג"ח הממשלתיות ובדולר והביאה לתשואה ממוצעת של 2% - התשואה החודשית הגבוהה ביותר מינואר - לחוסכים בקופות הגמל ובקרנות ההשתלמות

נגידת בנק ישראל קרנית פלוג הפתיעה כשהורידה במהלך אוגוסט את הריבית במשק לשפל היסטורי של 0.25%. הורדת הריבית בשילוב עם סיום הלחימה בעזה עשתה טוב לשוק ההון הישראלי. החוסכים בישראל נהנו באוגוסט מעלייה ממוצעת של 2% בקופות הגמל ובקרנות ההשתלמות שלהם, העלייה החודשית הגבוהה ביותר שנרשמה מתחילת השנה, בין היתר בעקבות עליות בשוק האג"ח הממשלתיות והדולר שהתחזק.

ככל שהריבית נמוכה יותר, כך אלטרנטיבות ההשקעה מצומצמות יותר והיקף הכספים שזורם לשוק ההון גדל ואיתו התשואות. על רקע זרימת הכספים והעלייה בביקושים, מדד ת"א־25 ומדד ת"א־100 רשמו במהלך אוגוסט עליות מרשימות של 0.6% ו־1.5% בהתאמה, והשלימו עלייה של 5% מינואר.

גם השקל שנחלש אל מול הדולר (כתוצאה מהורדת הריבית) תרם לעליות שערים לאלו שמחזיקים אג"ח ממשלתיות ונכסים בחו"ל. גופים שהיו בחשיפת יתר לשווקים בחו"ל, כמו בתי ההשקעות אלטשולר שחם ואנליסט, נהנו מהעלייה בשער הדולר שהתחזק בשיעור מרשים של 4.3% אל מול השקל בחודש אוגוסט.

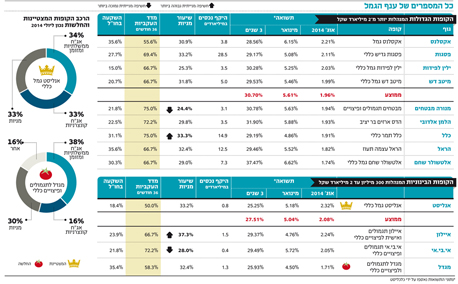

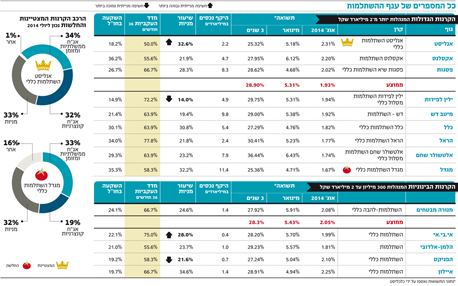

אנליסט גם החזיק בחשיפת יתר לאג"ח ממשלתיות שבלטו באוגוסט עם עלייה מרשימה של 2% והשלימו עלייה של 7.5% מתחילת השנה. בזכות החשיפה לשווקים בחו"ל ולאג"ח ממשלתיות תפס אנליסט את המקום הראשון בטבלת קופות הגמל וקרנות ההשתלמות הטובות באוגוסט עם תשואה של 2.32% ושל 2.31% בהתאמה. עם זאת, מתחילת השנה רשמו קופות הגמל וקרנות ההשלתמות של אנליסט תשואה של 5.18% מתחת לממוצע של 5.4%.

"מי שישב על מח"מ ארוך והיתה לו חשיפת מט"ח ומנייתית גבוהה, הביא תשואות גבוהות", הסביר נועם רוקח, סמנכ"ל השקעות באנליסט, את החודש המוצלח. "הורדת הריבית של בנק ישראל היתה הצלחה גדולה מבחינת שוק ההון הישראלי. היא הביאה לרווחים מאוד גדולים בשוק האג"ח, והביאה לפיחות שתרם לנו מאוד בעקבות האחזקה שלנו בנכסי חו"ל".

מבין הקופות הגדולות אקסלנס רשם באוגוסט את התשואה הטובה ביותר 2.21%, והוא תופס את המקום השני בטבלה עם תשואה מצטברת של 6.15% מתחילת השנה, קצת אחרי אלטשולר שחם שעדיין מוביל בטבלת התשואות מינואר, הן בקופות הגמל והן בקרנות ההשתלמות. קופות הגמל של אלטשולר שחם הניבו תשואה של 6.6% מינואר לעומת ממוצע של 5.4% בענף, וקרנות ההשתלמות שלו הניבו 6.4% לעומת ממוצע שנתי ענפי של 5.35%.

רוסיה פגעה באלטשולר

אלטשולר שחם ממשיך להוביל את הרשימה אף שנפגע בחודשים האחרונים מהמתיחות בין רוסיה ואוקראינה. קופות הגמל של אלטשולר שחם הניבו תשואה של 1.74% באוגוסט, מקום אחד לפני האחרון ברשימת התשואות החודשית, קצת לפני מגדל. מגדל רשם תשואה של 1.71% בקופות הגמל ובקרנות ההשתלמות אף הניב תשואה נמוכה יותר של 1.67% גם כן במקום האחרון. במגדל סירבו להתייחס לתוצאות.

לדברי דני ירדני, סמנכ"ל השקעות באלטשולר שחם, בית ההשקעות אינו מתכוון לשנות מגמה למרות הפגיעה בתשואה בחודשים האחרונים. "מבחינתו, אין שינוי מגמה. היו דברים נקודתיים. באופן עקרוני יש לנו חשיפה גבוהה לחו"ל ובעיקר לאירופה. אנו מעדיפים חשיפה לדאקס הגרמני שהוא אחד הנפגעים העיקריים מהמתרחש ברוסיה. זה רק עניין של זמן וזה יתוקן".

ג'רי קוטישטנו, מנהל השקעות ראשי בבית ההשקעות אי.בי.אי-גמל והשתלמות, שממוקם חמישי בטבלת תשואות הגמל באוגוסט עם תשואה של 2.05%, נהנה גם הוא מהורדת הריבית. "הפוזיציה שלנו באג"ח התבססה על לא צמודים, ולכן נהנינו מהורדת הריבית. היינו מוכנים לזה בתיק ההשקעות, וזה נתן לנו רווחי הון משמעותיים".

קוטישטנו מזכיר גם את הצהרתו של נגיד הבנק האירופי מריו דראגי בדבר הרחבה כמותית אפשרית באירופה. "דראגי מתכוון לעשות הרחבה כמותית באירופה. יש לנו פוזיציית יתר על אירופה ובעיקר על בנקים באירופה שאמורים ליהנות מהרחבה כמותית ולכן עשינו תשואה טובה יותר".

הדולר ימשיך להתחזק

בהסתכלות קדימה מרבית מנהלי ההשקעות אופטימיים לגבי השוק. "כשמסתכלים לכיוון ספטמבר, הדבר המהותי הוא התחזקות הדולר", אמר קוטישטנו. "זה נובע מהערכה של השוק שהריבית בארה"ב תעלה מוקדם ממה שחושבים. אנו חושבים שזה ייקח עוד זמן, עמוק אל תוך 2015, אבל בכל מקרה אנו שומרים על רכיב עיקרי של דולר בהרכב המט"ח שלנו, כי בכל התרחישים הדולר יתחזק. או שהכלכלה האמריקאית תעלה על דרך המלך או שיהיו בעיות בכלכלה העולמית וגם זה מחזק את הדולר, לכן אנחנו נרוויח בכל מצב".

רוקח ממליץ להמשיך ולהגדיל חשיפה למניות למרות העליות שנרשמו מתחילת השנה. "כרגע אנו מגדילים במעט את הנזילות אבל נשארים עם חשיפה מנייתית ומט"חית גבוהה". ירדני התייחס לשפל בריבית בישראל וציין: "אחרי ירידת ריבית כזו, להערכתנו אין יותר מקום לרווחי הון מהאג"ח הממשלתיות. אנו נמצאים עכשיו במהלך של קיצור מח"מ באג"ח חוב שלנו". לגבי שוק המניות שמר ירדני על אופטימיות: "בעקבות הירידה בריבית, והצפי שלא נראה העלאת ריבית בקרוב, שערי ההיוון של המניות יורדים ולכן יש פה אפסייד מסוים במניות שלא מיצה את עצמו להערכתנו, ולאור זה הגדלנו את הרכיב המנייתי בתיק".

מדד העקביות של קלי: המדד בוחן את משך הזמן שבו הושגה תשואה גבוהה מהממוצע. לדוגמה: קופה אשר השיגה ב-18 מתוך 36 חודשים תשואה מעל לממוצע, תקבל ציון 50%.