עוד טייקון הולך להסדר: עזריאלי פורס מחדש את החוב של סופרגז

חשש מירידת מחירים בשוק הגז שלח את חברת הגז לנסח הסכם פריסה חדש להתחייבויותיה. ניסיונות סופרגז צלחו רק בפנייה השלישית שלה למוסדיים, תוך התנגדות של בית ההשקעות מיטב דש להסדר

הרחק מעיני הזרקורים הגיעה סופרגז, שבשליטת דוד עזריאלי, להסדר פריסה מחדש של חובה לגופים מוסדיים. ל"כלכליסט" נודע כי רוב של יותר מ־80% מהגופים המוסדיים המחזיקים באג"ח הפרטיות (רצף מוסדיים) של סופרגז הסכימו להסדר ותמכו באישורו. עוד נודע ל"כלכליסט" כי הגוף הגדול ביותר שהתנגד להסכם הפריסה היה בית ההשקעות מיטב דש.

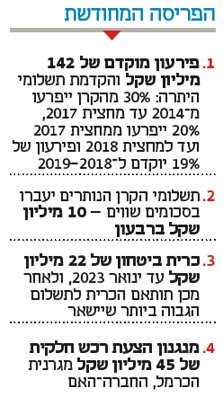

הסכם הפריסה מחדש מעניק למחזיקים פירעון מוקדם של 142 מיליון שקל מתוך יתרה של 452 מיליון שקל. על פי ההסכם, 30% מיתרת הקרן ייפרעו מ־2014 עד מחצית 2017, 20% ייפרעו ממחצית 2017 ועד למחצית 2018, ו־19% ייפרעו בשנים 2019–2018. נוסף על כך, סופרגז תעניק כרית ביטחון של 22 מיליון שקל עד ינואר 2023, ולאחר מכן תותאם הכרית לתשלום הגבוה ביותר שיישאר, והיא תמולא מחדש לאחר שימוש בה. רכישת האג"ח תיעשה בשער הגבוה ב־0.5% משער מרווח הוגן. כמו כן, החברה הכניסה סעיף חדש של מנגנון הצעת רכש חלקית של 45 מיליון שקל. הכספים יוזרמו על ידי גרנית הכרמל, החברה־האם, במקרה של החלת פיקוח המחירים או העברת השליטה בסופרגז.

יחס הכיסוי עלול להיפגע

על פי הערכות, הגופים שהתנגדו למהלך חוששים שהקדמת חלק מהתשלומים תשפר את יחסי הכיסוי (ממוצע התזרים הרבעוני הפנוי בארבעת הרבעונים האחרונים חלקי התשלום הרבעוני הקרוב) שסופרגז התחייבה להם. שיפור זה יאפשר לחברה למשוך יותר עודפים מרווחיה ולפגוע בקופת המזומנים שנועדה לשרת את ההתחייבויות לנושים.

ברקע למהלך ישנה הרפורמה הצפויה בשוק הגז, שעתידה לפגוע בהכנסותיה של סופרגז ולאתגר את יכולתה לעמוד בהתחייבויות. נראה כי היא שנמצאת בבסיס המניע להסכם החדש. "הבנו שפגיעה במצבה הכספי של החברה־האם עלול להביא לפגיעה בחברה עצמה, למרות שלכאורה יחסי הכיסוי שלה ייוותרו גבוהים" אמר גורם מוסדי שצידד בהסכם והוסיף: "הבנו כי פיקוח מחירים בשוק הגז עשוי להביא להורדת דירוג האג"ח, עלייה בתשואות וירידת מחיר האיגרת למצב שלא ניתן יהיה למכרה, במיוחד משום שמדובר באג"ח לא סחירה".

חברת סופרגז ישראל הוקמה ב־1953. את הגז הביתי היא מספקת באמצעות החברה־הבת סופרגז לבית, והיא שגייסה את האג"ח. סופרגז לבית נהנית משיעורי רווחיות גבוהים יחסית לתחום הקמעונאות. דו"חות החברה ל־2013 מצביעים על רווח נקי של 51.2 מיליון שקל, הכנסות של 277 מיליון שקל ושיעור רווחיות של 18.5%. שיעורי הרווח מתבטאים ברווחיות הגולמית, 156 מיליון שקל (56.5%), וברווחיות התפעולית, 114 מיליון שקל (41%).

סופרגז לבית הנפיקה אג"ח בהיקף 600 מיליון שקל. האג"ח החלו להיפרע ב־2010 ומיועדות להיפרע עד 2025 בריבית צמודה של 4.9%. לאחר התשלום האחרון באפריל עומדת היתרה על 452 מיליון שקל. על פי תנאי האג"ח, הקרן והריבית משולמות בכל רבעון, בינואר ואוקטובר נפרעים 16 מיליון שקל ובאפריל ויולי 24 מיליון שקל - סך הכל פירעון שנתי של 40 מיליון שקל. במסגרת ההנפקה התחייבה סופרגז לחלק רווחים רק כשיחס הכיסוי גבוה מ־126.5%. במקרה שיחס הכיסוי נמוך מ־111% מהווה הדבר עילה לנאמן להודיע לחברה על האצת קצב פירעון החוב. יחס של 103% ומטה הוא עילה לפירעון מיידי.

מצבה הכספי של החברה יציב כיום, ויחסי הכיסוי שלה נעים בין 150% ל־230%. ואולם, משרד האנרגיה, שנערך להטיל פיקוח על מחירי הגז למגזר הביתי, מאיים על יחס זה. על פי דו"ח של מידרוג, בשוק הגז הביתי (גפ"מ) פועלים כיום כ־38 ספקים מורשים. שלושת הספקים המרכזיים בשוק - פזגז, אמישראגז וסופרגז - מחזיקים בנתח של 85% ממנו. לפי סופרגז, קיימת ניידות נמוכה של לקוחות בתחום. ועדת טרכטנברג המליצה ב־2010 להכניס תחרות לענף באמצעות הקלות מעבר בין ספקים והגברת הפיקוח על המחירים.

סכנת פירעון מיידי

בדצמבר 2013 החלה סופרגז בסבב פגישות עם בעלי האג"ח בטענה כי ישנם חששות כבדים שמשרד האנרגיה יטיל פיקוח על מחירי הגז למגזר הביתי. משום שעלויות החברה תלויות רק בכמות הגז הנצרכת, פיקוח יפגע ישירות בתזרים הפנוי ויקטין את יחסי הכיסוי. בשיחות עם המוסדיים העריכה סופרגז כי תרחיש סביר של הטלת פיקוח יביא להפחתה של 56 מיליון שקל בתזרים השנתי. יחסי הכיסוי בתרחיש כזה יירדו מתחת ל־111% ותרחיש של פיקוח מחמיר אף יביא להפרת יחס כיסוי של 103%. הקדמת התשלומים תקטין את התחייבויות החברה ותגדיל את יחסי הכיסוי.

בשלב זה מתנהל מו"מ בין סופרגז, בראשות המנכ"ל והיו"ר אייל חנקין, לבין המוסדיים על פריסה מחודשת של החוב. החברה הציעה לחלק את יתרת תשלומי הקרן לסכומים שווים של 10 מיליון שקל, להעניק פירעון מוקדם של 48 מיליון שקל ולהקדים את יתרת התשלומים הנותרים ל־30% מהקרן לשנים 2016–2014 ו־15% מהקרן ל־2018–2017. נוסף על כך, סופרגז הציעה כרית ביטחון של 22 מיליון שקל עד ינואר 2023. המוסדיים הסכימו להשטחת הקרן מאחר שמדובר בהליך טכני, אך התנגדו ליתר ההסכם משום שסופרגז ביקשה להקדים את הפירעון על פי שער מרווח הוגן.

עוצמת הפחד מרפורמות

במרץ 2014 הגישה סופרגז הצעה שנייה הזהה להסכם שאושר עתה, אך גם זו נתקלה בהתנגדות. המחזיקים טענו כי פירעון מוקדם חד־צדדי לפי שטר הנאמנות היה מבטיח מחיר גבוה יותר על רכישת האג"ח. לפי שטר הנאמנות של האיגרת, החברה יכולה לבצע פירעון מוקדם חלקי או מלא בצורה חד־צדדית, אך במקרה כזה שער האיגרת יהיה הגבוה מבין השלושה: השער לפי מרווח הוגן (142.42), הערך המתואם (121.24) או השער שמייצג תשואה הגבוהה ב־0.75% מתשואת אג"ח ממשלתית צמודה במח"מ זהה (147.54). מחיר המגלם 0.5% מעל למרווח הוגן היה 143.13 - נמוך יותר מהשער הגבוה.

באפריל נערכה פגישה נוספת של החברה והמוסדיים. סופרגז סיפקה נתונים כספיים על החברה־האם סופרגז בע"מ והבהירה למוסדיים כי פיקוח המחירים, שיביא לאי־העברת עודפים לחברה־האם, יפגע בחברה עצמה. לפי שטר הנאמנות, חלק גדול מהוצאותיה של החברה משולם על ידי החברה־האם. בעקבות פגישה זו התרצו המוסדיים ואישרו את ההצעה.גורם מוסדי שתמך בהסכם ציין שאף שהבין כי ישנה בעיה בחר לא להתעמת עם קבוצה חזקה כמו עזריאלי, שמחזיקה במניות בנק ומהווה גורם מרכזי בשוק ההון מבחינת גיוסים עתידיים.

מסופרגז נמסר: ״סופרגז הגיעה לסיכום לתשלום מוקדם של חובה והפחתת הסיכון באופן של מתן רשת ביטחון. החברה פעלה באופן אחראי ושקוף מול בעלי החוב ובשום צורה ואופן לא פגעה בהיקף הכולל של החזר החוב״.