ארקו הציעה ריבית של 8% על האג"ח, אך ההנפקה נכשלה

החברה, שניסתה לגייס 80 מיליון שקל באג"ח לא מדורגות וללא ביטחונות, תצטרך להחליט אם להסתפק בגיוס מוקטן או לבטל את ההנפקה

גל הנפקות האג"ח שוטף את הבורסה ונראה שחברות רבות מנצלות את הגאות בשוק ההון כדי לגייס חוב בתנאים נוחים. רוב ההנפקות עוברות בקלות את המסננת של המוסדיים וזוכות לביקושי יתר. על רקע החגיגה של גיוסי החוב בולטת ההנפקה של ארקו, שלא הצליחה לגייס את הסכום שציפתה לו.

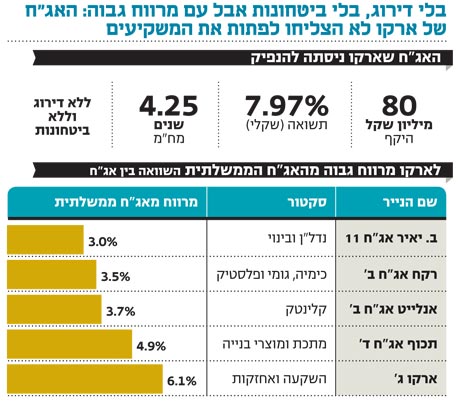

ביום חמישי האחרון התקיים המכרז למשקיעים מסווגים שבמסגרתו ביקשה חברת האחזקות ארקו, שבשליטת אריה קוטלר ומוריס וילנר, לגייס עד 80 מיליון שקל. אלא שהביקושים שהגיעו היו נמוכים ביחס למצופה, וללא הזמנות מהחתמים והגופים הקשורים אליהם, הסתכמו בכמה עשרות מיליוני שקלים. בימים הקרובים יוחלט אם לבטל את ההנפקה או להמשיך עם הגיוס המצומצם.

איגרות החוב של ארקו הוצעו בריבית מקסימלית של 7.7%, ובתוספת עמלת התחייבות מוקדמת של 0.5%, שלה זכאים המשתתפים בשלב המכרז למשקיעים מסווגים, התשואה האפקטיבית טיפסה ל־7.97%. אף שמדובר בפרמיה של 6.1% מעל תשואת האג"ח ממשלתית, המשקיעים לא מיהרו להסתער על ההנפקה של ארקו. לא מן הנמנע שהריביות הגבוהות שארקו הסכימה לשלם, הגבירו את חששם של המשקיעים. המשקיעים תרגמו זאת כחולשה של החברה שלא מצליחה לגייס חוב בנקאי בריביות נוחות יותר.

שטר הנאמנות של ארקו כולל כרית לשירות תשלום הקרן. לפיה, ארקו התחייבה להעביר לנאמן, לפחות שלושה חודשים לפני כל מועד תשלום קרן, סכום ששווה לתשלום הקרן שצפוי להיות משולם למחזיקי האג"ח. אולם לנוכח העובדה שתשלומי הקרן יחולו רק בשנים 2020-2018, המשקיעים בחרו להישאר מחוץ להנפקה.

הגורם המשמעותי שאחראי לכישלון בניסיון גיוס החוב נעוץ בתנאי האג"ח שהוצעו למשקיעים. אלו סבלו מצירוף בעייתי של היעדר דירוג והיעדר ביטחונות. בעת קבלת החלטות השקעה והשתתפות בהנפקות, המשקיעים המוסדיים נוהגים "להתכסות" בדירוג או בביטחונות כדי להצדיק השתתפות בהנפקת אג"ח.

ייתכן שהכתף הקרה שנתנו המשקיעים לארקו ישמש איתות לחברות הבאות שמתכוונות לגייס חוב בשוק ההון ואלו ידאגו להגיע מוכנות, אם על ידי הצגת דירוג משביע רצון או אם על ידי מתן ביטחונות ראויים.