אלביט הדמיה: מנסיכת נדל"ן לחברה כושלת

אלביט הדמיה, שהגיעה בשיאה לשווי שוק של 5.9 מיליארד שקל, חתמה אתמול על הסדר חוב עם נושיה שבו היא תמחק 1.8 מיליארד שקל למחזיקי האג"ח שלה ותעניק בתמורה 95% ממניות חברה שעתידה לוט בערפל

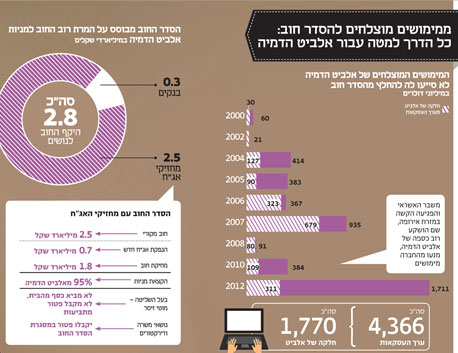

הסדר החוב של אלביט הדמיה הושלם אתמול עם קבלת האישור בבית המשפט המחוזי. השופט איתן אורנשטיין, הקריא אתמול את פסק הדין בו הוא מאשר את הסדר החוב של אלביט הדמיה, שלה חובות בהיקף של כ־2.8 מיליארד שקל. ההסדר זכה לתמיכה של כ־97% מהנושים ולתמיכה בלתי מסויגת של הכונס הרשמי.

ההסדרמבוסס על מחיקת חוב של 1.8 מיליארד שקל מתוך 2.5 מיליארד שקל שהחברה חבה למחזיקי האג"ח. אלו יקבלו בתמורה 95% ממניותיה של אלביט הדמיה. יתרת החוב, בהיקף של 666 מיליון שקל, תיפרס מחדש בסדרת אג"ח חדשה. החוב של אלביט הדמיה כלפי בנק הפועלים, המובטח בשעבוד על מניות החברה־הבת (62%) פלאזה סנטרס, יידחה ובתמורה יקבל הבנק בניהולו של ציון קינן 3% ממניותיה של החברה.

במסגרת הסדר החוב יקבלו נושאי המשרה והדירקטורים של אלביט הדמיה פטור מתביעות. לעומתם, בעל השליטה מוטי זיסר, שלא הביא כסף מהבית כדי לתרום להסדר, יוחרג מהפטור ויהיה חשוף לתביעות הנושים.

השופט אורנשטיין התייחס בפסק הדין שנתן לטענות המתנגדים ביחס לפטור מתביעות. לדבריו "טענות המתנגדים באשר לפטור מכוונת כנגד שיקולי כדאיות שמסורים לשיקול דעת הנושים, ואלו העדיפו באופן ברור את הסדר הנושים על פני שלילת הפטור לנושאי המשרה".

מיזם־על לחדל פירעון

אישור הסדר החוב של אלביט הדמיה משלים מהפך דרמטי. אותה חברה שכשלה לעמוד בהתחייבויותיה למחזיקי האג"ח והבנקים, שבימים הקרובים יהיו בעלי השליטה החדשים שלה, היתה עד לא מכבר חברת נדל"ן מצליחה ומשגשגת. סיפור הצלחה שהפך לטרגדיה. לא פחות מ־21 אקזיטים השלימה אלביט הדמיה בין השנים 2000–2013. שווי הנכסים שמומשו על ידי החברות בקבוצה הגיע ל־4.4 מיליארד דולר, מתוכם 1.8 מיליארד דולר שהיו חלקה של אלביט הדמיה. ההצלחות הגדולות של אלביט הדמיה הגיעו בשנים 2006–2007, זמן קצר לפני פרוץ משבר האשראי העולמי. הנהלת אלביט הדמיה, שהשכילה לזהות את הפוטנציאל במזרח אירופה לפני כולם, ידעה גם לממש בשיא, עובדה שהביאה את שווי החברה באותה תקופה לשיא של 5.9 מיליארד שקל.

אלביט הדמיה באותם שנים היתה לשם נרדף להצלחה ולמוטי זיסר ייוחס מעמד של "יזם־על". אבל יחד עם ההצלחה נזרעו גם זרעי הפורענות. הודות לדימוי המוצלח, הצליחה באותם שנים אלביט הדמיה לגייס מיליארדי שקלים באמצעות הנפקות אג"ח בשוק ההון. חוב שלמרבה הצער לא הובטח בבטוחה כלשהיא.

גם בתחום ההשקעות אלביט לא הורידה את הרגל מדוושת הגז. הפעם שמה החברה של זיסר את פעמיה להודו. משבר האשראי שהגיע לשיאו בשלהי 2008 ושנזקיו עודם מלווים את הכלכלה העולמית טרף את הקלפים של זיסר. התמשכות המשבר הכלכלי והפיננסי בגוש היורו, ובפרט במזרח אירופה שם הושקעו כספיה של אלביט הדמיה, הנגישות הנמוכה למקורות אשראי ושותפים פיננסים וירידה חדה בעסקאות מנעו ממוטי זיסר את האפשרות לשחזר את האקזיטים שהיו מנת חלקו לפני משבר האשראי והובילו את אלביט הדמיה לסדר חוב.

נקודת השבירה של אלביט הדמיה הגיעה באמצע 2011, כשאיגרות החוב של החברה קרסו במהלך המסחר בבורסה מבלי שהחברה הודיעה על התפתחויות מצידה. לאחר זמן קצר נחשף ב"כלכליסט" שברקע לירידות בניירות הערך של החברה עומד ויכוח שניטש בין החברה־האם, אירופה ישראל ובעל השליטה מוטי זיסר, עם בנק הפועלים. זה האחרון העמיד לפני יותר מעשור הלוואה למוטי זיסר לצורך רכישת השליטה באלביט הדמיה. כשזיסר התקשה להחזיר את החוב לבנק הפועלים בשווי הגבוה מ־1 מיליארד שקל, בעיקר בשל אי חלוקת דיבידנדים מאלביט הדמיה, בנק הפועלים נכנס לכוננות והחל לנקוט נגד אירופה ישראל באמצעים משפטיים.

ההתפתחויות השליליות בגזרה של בעלת השליטה הכניסו גם את מחזיקי האג"ח של החברה־הבת (62.5%), פלאזה סנטרס, לערנות. הגופים המוסדיים מנעו חלוקת דיבידנדים מפלאזה סנטרס לאלביט הדמיה. מהלך זה, שהתברר כמחויב המציאות נוכח העובדה שברבות הימים גם פלאזה סנטרס נכנסה להסדר חוב, היה המסמר האחרון בארון של אלביט הדמיה, שבעקבותיו נכנסה החברה להסדר חוב בראשית 2013.

השלכות אג"ח ללא בטוחות

במרץ 2013 באלביט הדמיה עוד חשבו שהמתווה של החברה להסדר חוב יביא לכיסוי מלא של החוב למחזיקי האג"ח. בהנהלת אלביט הדמיה העריכו שלא רק שלא תהיה תספורת, אלא שהמחזיקים יקבלו 105% מהחוב כלפיהם. אלא שהתחזיות של אלביט הדמיה שקיבלו רוח גבית ממעריכי השווי שהחברה שכרה, התבדו. בטבלאות המדופלמות של אלביט הדמיה, שווי פלאזה סנטרס היה 1.4 מיליארד שקל, פי 5 משוויה בשוק באותם ימים. מאז נובמבר 2013 גם החברה־הבת, פלאזה סנטרס, נמצאת בהסדר חוב, מה שגורם גם לאופטימיים שבנושים להבין שמעבר לפינה ממתינה להם תספורת קצוצה. בשלב זה לא ניתן לחשב את היקף התספורת. מחזיקי האג"ח אומנם מוחקים לחברה חוב של כ־1.8 מיליארד שקל, אך מנגד מקבלים 95% מהחברה. שווי המניות שיתקבל בידיהם תלוי מאוד כיצד יסתיים הסדר החוב של פלאזה סנטרס. אם גורלה יהיה דומה לזה של אלביט הדמיה, כלומר שמניותיה יעברו לידי נושיה, אזי מחזיקי האג"ח של אלביט הדמיה צפויים לספוג מהלומה.

מירב תשומת הלב בהסדר החוב של אלביט הדמיה מגיע באופן טבעי למחזיקי אגרות החוב, אולם גם שני הבנקים הגדולים, הפועלים ולאומי, שהעמידו אשראי לקבוצה של מוטי זיסר יוצאים נפגעים.

לבנק לאומי, שספג פגיעה קשה מנפילת נוחי דנקנר, יש חשיפה של כ־46 מיליון שקל בלבד לאלביט הדמיה של מוטי זיסר. כ־2% מכלל החוב של החברה. מבחינתו זאת "מכה קלה בכנף". בין אלביט הדמיה לבנק לאומי ניטש וויכוח ביחס למעמדו של הבנק, האם הוא נושה מובטח או נושה רגיל. אם יוכרע שבנק לאומי הוא נושה מובטח, אז הסדר החוב לא יחול ביחס אליו. בנק לאומי טען, באמצעות עו"ד עופר שפירא, שאלביט הדמיה שגתה כשסיוגה אותו כנושה פיננסי לא מובטח שמעמדו זהה לזה של מחזיקי האג"ח, שגם הם נושים פיננסים לא מובטחים. אתמול דחה השופט אורנשטיין את טענת בנק לאומי וטען ש"יש לראות את בנק לאומי ואת מחזיקי האג"ח כנושים פיננסים של החברה, שכן שני אלה העמידו אשראים כספיים לפעילות החברה". מכאן שאם במסגרת ההליכים שבין אלביט הדמיה ללאומי יוחלט שהבנק שבניהולה של רקפת רוסק עמינח הוא נושה בלתי מובטח, גורלו יהיה זהה לזה של מחזיקי האג"ח.

מי שספג את הפגיעה הקשה יותר, הוא בנק הפועלים בניהולו של ציון קינן. בתחילת השבוע הגיעה החברה ובנק הפועלים להסדר ביחס לחוב שהועמד לחברה ושהובטח בשעבוד על מניות החברה־הבת, פלאזה סנטרס. הפועלים יקבל 3% מאלביט הדמיה אחרי ההסדר בתמורה לדחיית לוח הסילוקין כלפיו. הזנק הגדול לבנק מגיע דווקא מהלוואה שהעמיד לחברה־האם, אירופה ישראל. הפועלים מחק חוב של כ־1 מיליארד שקל עקב העדר יכולת של החברה לעמוד בהתחייבויותיה. כנגד ההלוואה ניתן לבנק הפועלים שיעבוד על אחזקותיה של אירופה ישראל באלביט הדמיה. מינוי כונס נכסים בנובמבר 2011 משאיר את הבנק עם 50% ממניות אלביט הדמיה, שבעקבות ההסדר, יתכווצו לכדי 2.5% בלבד.

תהליך מושכל וכלכלי

עו"ד אהרן מיכאלי ממשרד גולדפרב זליגמן, שייצג את אלביט הדמיה בהסדר החוב התייחס לפטור הגורף והמלא מתביעות שקיבלו נושאי המשרה והדירקטורים של אלביט הדמיה. פטור שבולט במיוחד לנוכח ההסדר המתנהל במקביל של אי.די.בי בו סעיף הפטור מתביעות לא עומד על הפרק. "זהו פסק דין אמיץ שמבחין בין מהות לאווירה. בית המשפט זיהה שבסיטואציה שהחברה מצליחה לגבש הסדר ברוב מוחץ, זאת זכותם של הנושים להעדיף את השיקולים הכלכליים על פני השיקולים האמוציונליים. כשחברה נכנסת להסדר חוב מטבע הדברים מעורבות רגשות כעס ונקם וחשוב לנהל תהליך מושכל וכלכלי שממקסם את ההחזר על פני שיקוים אחרים. בעל השליטה יודע לעצמו אם הוא יכול להביא כסף מהבית. מהיום הראשון החברה אמרה שהיא לא מסוגלת לעמוד בהתחייבויות במועדן ובמלואן. בעל השליטה לא השלה את המחזיקים. הבחירה של הנושים נעשתה מתוך היגיון. לחברה הזאת יש פוטנציאל והנושים קיבלו את החברה לידיהם".

מיכאלי התייחס גם למצבה של פלאזה סנטרס, אותה הוא מייצג במשא ומתן מול מחזיקי האג"ח: "הסיטואציה של פלאזה סנטרס שונה מזאת של אלביט הדמיה. הסדר החוב לא כולל תספורת או מחיקה, אלא אך ורק ארגון מחדש של לוח התשלומים של החובות תוך מתן פיצוי כלכלי למחזיקי אגרות החוב בשל הדחייה בתשלומים כלפיהם. החברה מאמינה שיש לה נכסים מצוינים ומדובר בקושי תזרימי זמני. בפלאזה יש רק שתי סדרות שפועלות ביחד ומתואמות ביניהן כשמחברים את כל הדברים האלו ביחד נראה שהמו"מ יהיה יותר מהיר לרווחת ותועלת כולם". מאלביט הדמיה נמסר: "החברה פועלת על מנת להשלים את כל ההליכים הכרוכים בכך בהקדם האפשרי וזאת על מנת לצאת לדרך חדשה ולהשביח את נכסי החברה לטובת כלל בעלי האינטרסים בה.