S&P מעלות: "איכות הביטחונות לאג"ח ירדה בצורה משמעותית"

דו"ח של חברת הדירוג על איכויות אשראי וחדלות פירעון קובע שיותר חברות בדירוג נמוך מצליחות לגייס אג"ח עם ביטחונות שספק אם יש בהם כדי לשרת את החוב. בפרויקט שנערך לפני שלושה חודשים, כלכליסט הצביע על החורים הגדולים בבטחונות

בשבוע האחרון הגיע להכרעה אחד מהסדרי החוב המשמעותיים ביותר בשנים האחרונות, של אי.די.בי אחזקות, כאשר בסוף התהליך החליטו מחזיקי איגרות החוב להעניק לקבוצת אלשטיין־בן־משה את השליטה בחברה, בהסדר שמגלם תספורת של 30% על חוב של 1.9 מיליארד שקל לאג"ח ושל 300 מיליון שקל לבנקים.

מצעד שומטי החוב

אך אי.די.בי לא לבד. גם חברת הספנות צים שוב נמצאת בדרכה להסדר חוב ענק בהיקף של 3 מיליארד דולר, מחציתו לבנקים, 850 מיליון דולר למחכירי אוניות וכ־400 מיליון דולר למחזיקי האג"ח. חבס, דלק נדל"ן, אפריקה ישראל, מפעלים פטרוכימיים, אלביט הדמיה וסקיילקס, מהוות רק חלק מרשימת הולכת וגדלה של הסדרים שנערכו או נערכים בישראל מאז המשבר של 2008, אך נראה שמחזיקי האג"ח והמוסדיים לא לומדים את הלקח. מדו"ח איכויות אשראי וחדלות פירעון שהוציאה סוכנות הדירוג S&P מעלות עולה כי אמנם יש עלייה משמעותית בהיקף הבטחונות בגיוסי אג"ח בשנה האחרונה, אך איכות הביטחונות ירדה בצורה משמעותית.

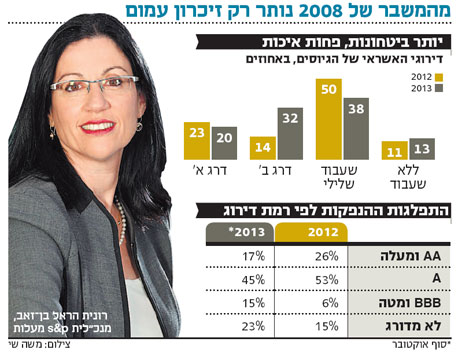

רק 20% מהחוב שגייסו החברות עד סוף ספטמבר, היו מגובים בביטחונות ברמה גבוהה, בדמות שעבוד ראשון וקבוע על נכסים ריאליים ועל מניות סחירות של חברות תפעוליות, לעומת 23% ב־2012. מקרב הגיוסים, 52% היו מגובים בביטחונות כלשהם לעומת 37% מהגיוסים ב־2012, אלא ש־32% מהביטחונות שניתנו ב־2013, היו בדרגה נמוכה, בדמות שעבוד שני על נכסים או שעבוד שוטף על מלאי ולקוחות, זאת לעומת 14% ביטחונות בדרגה נמוכה ב־2012.

נתח החוב של תחום הנדל"ן

בקרב חברות הנדל"ן שביצעו גיוסי אג"ח בשנה האחרונה, כ־63% היו מגובות בביטחונות לעומת 33% מהגיוסים ב־2012, אך אם בוחנים את סוג הביטחונות, מגלים שרק 19% מהביטחונות היו בדרגה גבוהה, בעוד ש־44% היו ביטחונות גרועים יותר. לשם השוואה, 22% מהביטחונות שניתנו ב־2012 היו מהדרג הראשון ו־11% בלבד היו מהדרגה הנמוכה יותר. המשמעות עבור מחזיקי האג"ח עם ביטחונות מדרגה נמוכה, שבמקרה של הסדרי חוב הבנקים יקדימו אותם בסדר הנשייה.

תחום הנדל"ן בארץ היה זה שגייס את מרבית החוב ב־2013 – 46 מיליארד שקל לעומת 34 מיליארד שקל ב־2011 ו־18 מיליארד שקל ב־2010. הסקטור הפיננסי גייס 17 מיליארד שקל לעומת 33 מיליארד שקל ב־2011 וב־2010, ואילו סקטור המסחר והשירותים גייס 16 מיליארד שקל לעומת 8 מיליארד שקל ב־2011. מתוך ההנפקות ב־2013, 17% בלבד היו בדירוג הגבוה ביותר, AA, לעומת 26% ב־2012. 45% היו בדירוג A לעומת 53% ב־2012, 15% דורגו BBB ומטה לעומת 6% ב־2012 ו־23% היו לא מדורגות לעומת 15% בשנת 2012.

מעלות מתייחסת בדו"ח בספקנות ליכולת השבת החוב "שנתמכת בשעבוד על מניות חברות־בנות אשר לרוב אינן סחירות ועל כן מימושן יהיה קשה ובמחיר נמוך משמעותית מהמחיר הנוכחי", ומשגרת אזהרה נוספת: "חלק מן ההנפקות החדשות עדיין מבוצעות ללא ביטחונות ונסמכות על התניות פיננסיות בלבד".