ההזדמנות שמסתררת בהסדרי החוב בפטרוכימיים ובקרדן

מכירת חיסול היא לא בהכרח תרחיש רע לבעלי האג"ח: מכירת אחזקותיה של פטרוכימיים בבזן (31%) לחברה לישראל צפויה לייצר רווח למחזיקי האג"ח ביחס לשווי השוק הנוכחי. מחזיקי האג"ח של קרדן אן.וי שחוששים מתספורת במסגרת הסדר יצליחו לשפר את מצבם גם אם נכסיה יימכרו במחצית משוויים

בחודש האחרון איגרות החוב של פטרוכימיים ושל קרדן אן.וי ריכזו עניין רב, כאשר היקף המסחר הכולל בהן עמד בחודש יוני לבדו על 60 ו־45 מיליון שקל בהתאמה. העניין הרב נובע מתחילת המגעים להסדר חוב בפטרוכימיים ומחששות שגם קרדן אן.וי תיאלץ להגיע להסדר חוב בתחילת השנה הבאה. המאמר הנוכחי מנתח את האג"ח של שתי החברות.

1. פטרוכימיים

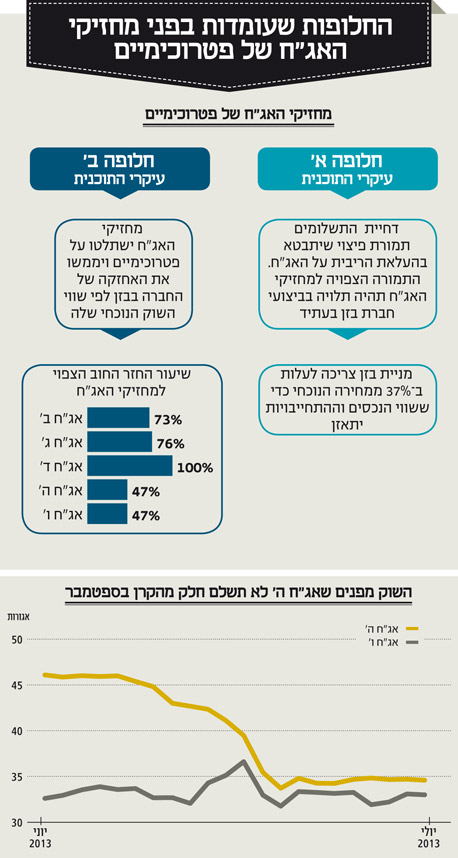

חברת פטרוכימיים מצויה בשלבים מתקדמים לקראת הסדר חוב. שווי נכסי החברה עומד על כ־1.47 מיליארד שקל והוא לא יוכל לכסות את התחייבויות החברה העומדות על כ־1.93 מיליארד שקל. בהסדר החוב לא צפויה הזרמת הון על ידי הבעלים אלא רק דחיית התשלומים תמורת פיצוי שיתבטא בהעלאת הריבית על האג"ח, קבלת מניות חברת פטרוכימיים והתחייבות להקטנת עלויות ניהול. מחזיקי האג"ח של פטרוכימיים צריכים לבחור בין פעילות אגרסיבית שיכולה להוביל להשתלטות שלהם על החברה ולמכירה מהירה של מניות בזן (31%) שבידיה למדיניות פשרנית יותר שתאפשר את המשך פעילות החברה במתכונת הנוכחית תמורת פיצוי מסוים באפסייד אפשרי בעתיד.

החוב הסחיר של פטרוכימיים עומד כיום, במונחי שווי שוק, על 708 מיליון שקל כשהיקף החוב הסחיר הוא 1.43 מיליארד שקל. במילים אחרות שווי השוק של איגרות החוב של בזן משקף תספורת צפויה של 720 מיליון שקל לחוב הסחיר ועוד 40 מיליון שקל לסדרת האג"ח שאינה סחירה (אג"ח א') – סכום הגבוה בהרבה מההפרש בין שווי הנכסים וההתחייבויות של החברה העומד על 460 מיליון שקל. המשמעות היא שאם מחזיקי האג"ח יוכלו להשתלט על חברת פטרוכימיים - ולממש את האחזקה של החברה בבזן לפי שווי השוק הנוכחי שלה - הם אמנם יספגו תספורת מהותית יחסית לערך הנקוב של החוב, אך מנגד יזכו בתשואה יפה יחסית לשווי השוק הנוכחי של האג"ח.

אלא שלצורך אחזקת גרעין שליטה בבזן נדרשים אישורים רגולטוריים נרחבים בשל רגישות הפעילות של בתי הזיקוק. לאור זאת, מחזיקי האג"ח יתקשו לבצע מכרז למכירת מניות בזן ומכירה הדרגתית של מניות ללא גרעין שליטה צפויה להיות לפי מחיר הנמוך מערך השווי הנוכחי של המניות. במקרה שבו השליטה בפטרוכימיים עוברת לידי מחזיקי החוב, לחברה לישראל אופציה לרכוש את מניות בזן שבידי פטרוכימיים במחיר הגבוה ב־15% מהמחיר הממוצע של מניות בזן בבורסה ב־60 ימי המסחר שקדמו להחלפת הבעלות.

אפשרות זו מייצגת תרחיש טוב יחסית מבחינת מחזיקי האג"ח של פטרוכימיים. אם מחזיקי האג"ח ישתלטו על החברה והחברה לישראל תבחר לממש את האופציה שבידיה, כל נכסי פטרוכימיים יונזלו, ההחזר הצפוי בתרחיש זה למחזיקי האג"ח יהיה גבוה בהרבה מערך השוק הנוכחי של סדרות האג"ח. המחזיקים יספגו תספורת מהותית, אך התמורה שיקבלו צפויה להיות גבוהה יותר מהערך הצפוי לסדרות האג"ח אם יאושר הסדר חוב שלא כולל השתלטות על החברה.

במהלך זה מחזיקי האג"ח לוקחים סיכון רגולאטורי מהותי. סביר שבתרחיש זה המניות יעברו לידי נאמן, בגלל הרגישות של השליטה בבזן. גם אם הנאמן ימצא גורם שיקבל אישורים לכניסה לשליטה משותפת עם החברה לישראל בבזן סביר שהחברה לישראל תדרוש מאותו גורם את פרמיית השליטה תמורת ויתור על שליטה מלאה, והתמורה למחזיקי האג"ח תהיה פחותה.

בנוסף, מצב זה נותן כוח מיקוח לחברה לישראל מול מחזיקי האג"ח של פטרוכימיים שיוכל לאפשר לחברה לישראל להציע מחיר נמוך יותר עבור מניות בזן. ולכן, ללא כוונה, נוצרה גלולת רעל שתקשה על מחזיקי האג"ח להשתלט על מניות בזן.

האלטרנטיבה השנייה שעומדת בפני מחזיקי האג"ח של פטרוכימיים היא לאפשר את המשך הפעילות של החברה, ובמצב זה התמורה הצפויה למחזיקי האג"ח תהיה תלויה בביצועי חברת בזן בעתיד. בשנתיים החולפות הציגה בזן הפסדים כבדים בגלל שילוב של מרווח זיקוק נמוך, הפסדים מהותיים בתחום הפולימרים, הוצאות גבוהות שנבעו מהמחסור בגז הטבעי והוצאות מימון גבוהות שנבעו מהשקעות במיד"ן (מתקן לייצור דלקים נקיים) ועוד.

התוצאות של בזן צפויות להשתפר ברבעונים הקרובים לאחר התחלת הזרמת הגז והפעלת המיד"ן ולאחר מהלכי התייעלות שעורכת החברה. עם זאת, התוצאות תלויות מאוד במרווח הזיקוק העתידי ובחזרת תחום הפולימרים לרווחיות מהותית – ואת הגורמים האלו לא ניתן לחזות. אם בשנים הקרובות מרווח הזיקוק יהיה גבוה - ובזן תצליח להגדיל את רווחיה בצורה ניכרת - ייתכן שמחיר המניה יעלה. בתרחיש שכזה בזן אף תוכל לחזור ולחלק דיבידנדים גדולים, ואז מחזיקי האג"ח יקבלו את מלוא החוב.

אלא שלצד זאת, התרחיש שבו מרווח הזיקוק נשאר ברמות בינוניות, והרווחיות התפעולית של בזן עולה בשיעור מתון, סביר לא פחות. במצב שכזה, שווי השוק של מניית בזן לא צפוי לעלות ומצבם של מחזיקי האג"ח יחמיר.

תוספת הריבית למחזיקי האג"ח תהיה רלבנטית רק אם שווי הנכסים של פטרוכימיים יהיה גבוה משווי ההתחייבויות. מחיר מניית בזן שיוביל לאיזון בין הנכסים וההתחייבויות של פטרוכימיים עומד כעת על כ־2.3 שקלים למניה - גבוה בכ־37% מהמחיר הנוכחי.

רכיבי הריבית וההצמדה בהוצאות המימון (סולו) של פטרוכימיים בשנת 2012 עמדו על 137 מיליון שקל, והצפי הוא שבעתיד הוצאות המימון יהיו דומות אם נוסיף עוד הוצאות הנהלה וכלליות צפויות של 10 מיליון שקל בשנה, נקבל שהמחיר של מניית בזן הנדרש לאיזון הנכסים וההתחייבויות של פטרוכימיים יעלה בכ־20 אגורות בכל שנה. לכן הסדר חוב בחברת פטרוכימיים צפוי בעיקר לפתור את בעיית הנזילות אך הוא לא יפתור את הבעיה העיקרית: שווי נכסים הנמוך מהותית משווי ההתחייבויות.

חברת פטרוכימיים מהווה דוגמה לבחינת השווי של אג"ח של חברה בהליך של הסדר חוב כתלות בבטוחות שבידי כל סדרה. למחזיקי אג"ח ד' של החברה בטוחות בהיקף גבוה במעט מהחוב כלפיהם. למחזיקי אג"ח ב' ו־ג' בטוחות בהיקף של כמחצית מהחוב כלפיהם, ולסדרות אג"ח ה' ו־ו' אין בטוחות כלל. לפטרוכימיים חוב גם כלפי מוסדות בנקאיים וכלפי קרן בראשית. ההיקף הכולל של הבטוחות כלפי הבנקים ובראשית גבוה מהחוב כלפיהם ולכן הם לא צפויים להיפגע.

מחזיקי אג"ח ד' יקבלו השבוע חלק מהקרן של החוב כלפיהם. לאחר ביצוע התשלום ישוחררו חלק ממניות בזן המשועבדות למחזיקי אג"ח ד'.

היקף המניות שישוחרר מחושב כך שממוצע שווי השוק של מניית בזן ב־20 ימי המסחר שלפני ה־7 ביולי יהיה שווה להיקף החוב כלפי מחזיקי האג"ח. כתוצאה מכך צפויות להשתחרר 10.5 מיליון מניות משועבדות. בנוסף, לאג"ח ד' יש בטוחה של פיקדון כספי של כ־7 מיליון שקל. לאחר שחרור אותן מניות, שווי השוק של הבטוחות לאג"ח ד' יהיה גבוה בכ־9 מיליון שקל מהשווי של סדרת האג"ח. אם תחול בעתיד עלייה במחיר מניית בזן, מחזיקי אג"ח ד' יקבלו את כל החוב כלפיהם, אך אם תחול ירידה חדה במחיר המניה, ערך הבטוחה יהיה נמוך מערך החוב וגם מחזיקי אג"ח ד' יספגו פגיעה מסוימת.

הדרך לבחון את מחיר האג"ח של פטרוכימיים היא בחינת התקבול שכל סדרת אג"ח היתה מקבלת בתרחיש של פירוק החברה תחת ההנחה (הלא נכונה) שמחזיקי האג"ח יכלו למכור את מניות בזן במחיר השוק הנוכחי שלהן. בנוסף אנו מניחים שהקרן לאג"ח ד' המוחזקת כעת בנאמנות תשולם, ושהבטוחות העודפות בגין אג"ח זה ישוחררו. בתרחיש זה מחזיקי האג"ח שלהם יש בטוחות יקבלו את ערך הבטוחה. יתרת החוב תתחלק ביתרת הנכסים שנותרו לפטרוכימיים לאחר מימוש הבטוחות פחות עלויות הפירוק.

נכסים אלו יורכבו ממזומנים שיישארו ממימוש מניות בזן שאינן משועבדות (192 מיליון שקל), מההפרש בין שווי הבטוחות כלפי הבנקים וכלפי בראשית ובין שווי החוב כלפיהם (101 מיליון שקל) ומהמזומן שבידי החברה (כ־215 מיליון שקל).

מטעמי שמרנות, אנחנו מניחים עלויות פירוק גבוהות (כולל תשלומי מסים) של כ־50 מיליון שקל. לכן, כ־458 מיליון שקל צפויים להתחלק עבור חוב לא מבוטח של 974 מיליון שקל. בתרחיש זה מחזיקי אג"ח ה' ו־ו' צפויים לקבל כ־47% מהחוב כלפיהם, מחזיקי אג"ח ב' 72.6% מהחוב ומחזיקי אג"ח ג' 76.1% מהחוב. מאחר שאיגרות החוב נסחרות לפי מחיר נמוך יותר, אם מחזיקי האג"ח יוכלו לממש את האחזקה של פטרוכימיים בבזן לפי שווי השוק הנוכחי של המניה, תיווצר להם פרמיה מהותית מעבר לשווי השוק הנוכחי של האג"ח. אם יצליחו במהלך של מכירת השליטה לחברה לישראל במחיר שגבוה משווי השוק הנוכחי הפרמיה אף תגדל.

ההפרש בין השווי הצפוי בפירוק לאג"ח ובין מחיר השוק שלהן מאפשר לספקולנטים לרכוש כמויות מהותיות של אג"ח ולנסות ליצור רווח מהיר יחסית על ידי הובלת החברה להנזלת נכסיה. עם זאת, קשיים אפשריים במימוש מניות בז"ן עלולים לפגוע באטרקטיביות של אופציה זו.

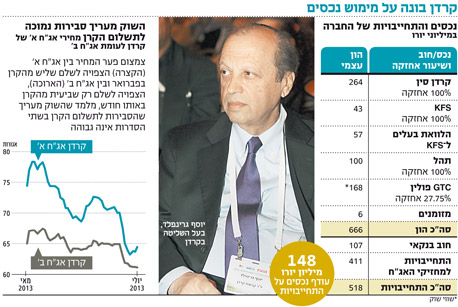

2. קרדן

שעון החול של קרדן אן.וי אוזל במהירות כאשר קופת המזומנים שלה מכילה כעת פחות מ־6 מיליון יורו. החברה צפויה לשלם החזר בנקאי של 10.5 מיליון יורו עד סוף השנה, החזר של חוב בנקאי וצפויות לה הוצאות של כ־4.7 מיליון יורו של הנהלה וכלליות. את מחסור המזומנים עד לסוף השנה החברה צפויה לסגור עם השלמת עסקת בעלי העניין בה. קרדן אן.וי מוכרת את חלקה באוויס אוקראינה לקרדן רכב תמורת 8.6 מיליון יורו ובאמצעות החזר של חלק מהלוואות הבעלים שנתנה החברה לחברות־הבנות שלה.

עם זאת, המצוקה האמיתית צפויה להתרחש בפברואר 2014 אז צריכה קרדן אן. וי לשלם 78 מיליון יורו למחזיקי האג"ח. תשלום אג"ח זה יתאפשר רק אם קרדן אן.וי תצליח לממש את אחד מנכסיה המהותיים במהלך חצי השנה הקרובה.

הנכסים המהותיים של קרדן אן.וי הם: קרדן סין, חברת תשתיות המים תהל, אחזקה של 27.75% ב־GTC פולין המשקיעה ו־KFS הפעילה בתחום הפיננסים ברומניה ובולגריה. הנכס הסחיר היחיד של החברה הוא מניות GTC פולין הנסחרות בבורסה הפולנית. מימוש מחצית מהאחזקה זו יוכל לעזור לקרדן אן. וי לצלוח את שנת 2014, אך מכירה חפוזה של מניות אלו עלולה לפגוע בערך שתקבל החברה.

האלטרנטיבות הנוספות העומדות בפני החברה הן מכירת נכס מהותי המוחזק על ידי קרדן סין או על ידי תהל וכן מכירה כוללת של אחת מחברות אלו. ירידות השערים בבורסות סין והמשבר המסתמן במדינה זו יקשו על המימוש.

במהלך השנה קרדן אן.וי דיווחה על כישלון במגעים למכירת 50% מפרויקט הדגל שלה בסין – יורופארק דאליאן - לקרן השקעות בינלאומית תמורת 85 מיליון יורו. פרויקט זה מוקם כעת על קרקע שנרכשה ב־100 מיליון יורו והשלמתו צפויה לקראת סוף 2014. מידת הצלחת הפרויקט תהיה מהותית לגבי השווי העתידי של קרדן סין המהווה את הנכס העיקרי של קרדן אן.וי.

מחודש דצמבר 2011 ועד אוגוסט 2012 רכשה קרדן אן וי אג"ח של עצמה בהיקף 144 מיליון יורו תמורת 100 מיליון יורו. בכך, ניצלה החברה את המחיר הנמוך של האג"ח בשוק כדי להקטין את התחייבויותיה. מנגד הקטנה זו צמצמה גם את הנזילות של החברה וקיצרה את טווח הזמן שבו החברה צריכה לממש נכסים.

השאלה המהותית מבחינת משקיעי האג"ח של קרדן אן. וי היא האם המצוקה של החברה היא מצוקת נזילות בלבד או שהיא מלווה גם בשווי נכסים הנמוך משווי ההתחייבויות של החברה. אם אנחנו מסכמים את ההון העצמי של כל החברות המוחזקות על ידי קרדן אן וי יחד עם הלוואות הבעלים שנתנה החברה ל־KFS ושווי השוק של GTC פולין, יתקבל שווי של 666 מיליון יורו, שגבוה מהחוב של החברה העומד על 518 מיליון יורו.

ההתמהמהות במימוש הנכסים, והכישלון במו"מ למכירת שני פרויקטי הדגל של החברה, מרמזים על האפשרות שהשווי הכולל של נכסי החברה נמוך מההון העצמי שלהם. לכן, קיים ספק אם קרדן אן.וי תצליח ליצור ערך של כ־100 מיליון יורו מהפעילות של KFS ברומניה והפוטנציאל של קרדן סין ותהל.

תמחור האג"ח של קרדן אן. וי משקף הסתברות גבוהה מאוד שהשוק מקנה להסדר לפני פברואר 2014. אג"ח א' נסחרת במחיר השווה ל־52% מהפארי שלה ואג"ח ב' נסחרת לפי מחצית מהקרן.

התמחור הנמוך של האג"ח מבהיר ששוק ההון לא רואה בבעיה של קרדן אן וי בעיית נזילות בלבד אלא צופה תספורת מהותית במסגרת הסדר החוב. ההפרש הנמוך במחיר בין האג"ח עם המח"מ הקצר (אג"ח א) ולזו עם המח"מ הארוך יותר (אג"ח ב') מבהיר שההערכות של השוק הן שבהסתברות גבוהה מאוד החברה לא תשלם את תשלומי הקרן בפברואר 2014. אך למרות הסדר החוב המסתמן לחברה יתכן ובתמחור האג"ח יש הזדמנות, מפני שבסבירות גבוהה ניתן יהיה לממש את הנכסים לפי שווי הגבוה יותר מזה המשתקף במחירי האג"ח הנוכחיים.

השורה התחתונה: מכירת אחזקות פטרוכימיים בבזן לחברה לישראל וכן מימוש נכסים בקרדן צפויים לשפר את מצבם של מחזיקי האג"ח ולאפשר להם לקבל נתח גדול יותר מהחוב כלפיהם.

הכותב הוא כלכלן בחברת הייטק