אייפקס צופה ירידה של 15% ברווחי פסגות ב-2012

דו"חות הקרן השנתיים חושפים כי היא מחקה 20% משווי השקעתה בבית השקעות ל-256 מיליון יורו

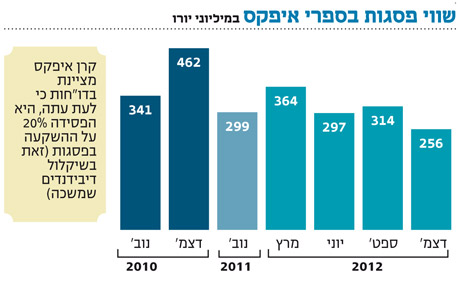

צפי לירידה צפויה של 15% ברווחי בית ההשקעות פסגות גרר את קרן אייפקס השולטת בו (76.6%) לבצע מחיקת ערך משמעותית של 18.4% בשווי אחזקותיה. מדובר במחיקה של 58 מיליון יורו. המחיקה בוצעה בדו"חות הכספיים השנתיים של קרן אייפקס ל־2012 לשווי של 256 מיליון יורו לעומת שווי של 314 מיליון יורו שנופק לו בספטמבר 2012 (דו"חות הרבעון השלישי). מדובר בשווי הנמוך ביותר שרשמה הקרן, המנוהלת על ידי זהבית כהן, מאז רכישת השליטה בנובמבר 2010 לפי שווי של 341 מיליון יורו (השווי הנוכחי נמוך ב־25%). בדו"חות השנתיים מסבירה אייפקס כי לעת עתה היא הפסידה כ־20% על ההשקעה בפסגות (זאת בשקלול דיבידנדים שמשכה).

הערכת השווי הרבעונית שמבצעת אייפקס לפסגות מבוססת על תחזית הרווח התזרימי (EBITDA - רווח לפני הוצאות ריבית, מסים, פחת והפחתות בנטרול השקעות שביצע בית ההשקעות) של פסגות שמנורמל ל־12 החודשים הקרובים. על הרווח התזרימי מפעילים תחשיב נוסף המשקלל את מכפילי השוק בתחום תעשיית הפיננסים - ועל בסיס זה נקבע השווי.

שחיקה ברווח התזרימי

אלא שבעוד ברבעונים הקודמים עיקר ההשפעה שיצרה את השינוי בשווי בין רבעון לרבעון היה התנודתיות בשוק ההון שהשפיעה על המכפילים, עיקר ההפחתה ברבעון האחרון מקורו בצפי לשחיקה משמעותית ברווח של פסגות. השחיקה ברווח התזרימי עמדה על 67 מיליון יורו, והיא קוזזה ב־9 מיליון יורו (היקף המחיקה של בית ההשקעות עומד כאמור על 58 מיליון יורו) בעקבות שיערוך חיובי כתוצאה מעליית מכפילי השוק ושינוי בשערי המט"ח.

הדרמה שהתרחשה ברבעון האחרון נוגעת לשינוי בתחזית הרווח התזרימי המנורמל הצפוי לפסגות 12 חודשים קדימה. כאשר אייפקס נכנסה להשקעה בפסגות בשלהי 2010, היא צפתה רווח תזרימי שינוע בקירוב סביב 217 מיליון שקל בשנה. עד ספטמבר האחרון התחזית הזו עמדה בעינה אלא שברבעון האחרון צנחה לראשונה התחזית ב־14.7% לרמה של 185 מיליון שקל בשנה (ירידה של 32 מיליון שקל).

אייפקס מסבירה למשקיעיה בדו"חות כי השחיקה הצפויה ברווח נובעת מהורדת תקרת דמי הניהול בקופות הגמל שנכנסה לתוקף מיד לאחר תאריך הדו"חות (ינואר 2013) מ־2% ל־1.1% החל מ־2013 ול־1.05% משנת 2014 ואילך. ההחלטה להוריד את תקרת דמי הניהול היתה ידועה כבר בפברואר 2012, אלא שאייפקס לא שקללה את השפעתה בגלל הסתכלותה על הרווח הצפוי שנה קדימה. עם פרסום הדו"חות לשנת 2012, היא נאלצה להביא בחשבון את הורדת התקרה שתשפיע לראשונה על הדו"חות השנתיים של פסגות לשנת 2013 באופן מלא.

תחזית לאובדן הכנסות

חברת הגמל של פסגות היא הגדולה בישראל ומנהלת נכסים בהיקף של כ־50 מיליארד שקל בקופות הגמל ובקרנות ההשתלמות. הורדת תקרת דמי הניהול תחול רק על קופות הגמל כאשר פסגות מנהלת 35.5 מיליארד שקל בגמל בדמי ניהול ממוצעים של 1.05%.

כפי שחשף "כלכליסט" ביולי 2012, פסגות צפויה לרשום אובדן הכנסות של 50 מיליון שקל בשנה כתוצאה מהרפורמה בדמי הניהול בקופות הגמל שאילצה אותה להוריד החל מינואר 2013 את דמי הניהול לכל לקוחות הגמל המשלמים דמי ניהול הגבוהים מ־1.1%.

מהדו"חות השנתיים עולה נתון מעניין נוסף כי השפעת העליות בשווי מניות הפיננסים בעולם (מרכיב מכפיל השוק) השתנה בשיעור שולי למול הרבעון הקודם - מכפיל של 13.9 לעומת מכפיל של 13.7 ברבעון השלישי. אלא שבעת הכניסה להשקעה המכפיל היה גבוה משמעותית ועמד על 16.4.