ניר גלעד: "צים לא תוכל לפרוע חוב למחזיקי האג"ח"

מנכ"ל החברה לישראל קיים אתמול פגישה עם נציגות האג"ח של חברת צים, שבמהלכה הודיע למחזיקים לראשונה כי החברה הולכת להסדר חוב נוסף: "אנחנו לא רוצים להיות כל הזמן עם אקדח מכוון לרקה"

ניר גלעד, מנכ"ל החברה לישראל, נפגש אתמול עם נציגות האג"ח של חברת צים. ל"כלכליסט" נודע כי גלעד אמר למחזיקים, לראשונה מאז עלה הנושא לכותרות, כי החברה הולכת להסדר נוסף. לדבריו, ""אנחנו לא רוצים להיות כל הזמן עם אקדח מכוון לרקה. אין ברירה, צים לא תוכל לפרוע את החוב החל מ־2016".

גלעד, שנשאל אם החברה לישראל תזרים הון לצים, אמר כי היא מוכנה לעשות זאת אבל הסיכוי שהדבר יקרה קלוש מאחר שלא יעבור את אישור אסיפת בעלי המניות. לאור תיקון 16 לחוק החברות, ומאחר שמדובר בעסקת בעלי שליטה, הזרמה שכזו דורשת אישור ברוב מיוחד של מחצית מבעלי המניות של החברה לישראל שאינם מחזיקים באג"ח של צים, ולאלה לא יהיה אינטרס להצביע בעד.

בין בעלי המניות שלא יוכלו להשתתף בהצבעה ניתן לכלול את החברה לישראל, בנק לאומי (שהוגדר כבעל עניין על פי הנחיית הרשות), ומרבית המוסדיים שמחזיקים הן באג"ח צים והן במניות החברה לישראל. הנציגות לחצה את גלעד להביא את הנושא בכל מקרה להצבעה של בעלי המניות כדי להוכיח רצון לסייע, וגלעד הבטיח להם לשקול זאת.

עוד נודע ל"כלכליסט" כי הסדר מול הבנקים נותן למחזיקי האג"ח זכות להעמיד אותן לפירעון מיידי. לדברי החברה אין כרגע עילה כזו, אולם חלק מהמחזיקים טוענים אחרת. פירעון מיידי יצמיד הערת "עסק חי" לצים, מה שיעמיד את החברה בפני בעיה אקוטית מול לקוחות, בעלי מספנות, וחברות אחרות ויפגע בה פגיעה אנושה, כפי שטען גלעד בפגישה.

פרט נוסף שנודע ל"כלכליסט" הוא כי לדרישת חלק מהבנקים החברה לישראל צפויה להעביר את כל 100% המניות שבידי צים לידי נאמן שייקבע במשותף בשיחות בין הצדדים. אין עדיין שטר נאמנות שמנסח בפירוט את סמכויות הנאמן במקרה כזה והדבר יהיה נתון לדיון בין הצדדים, אולם הדבר נועד להקל על הבנקים לקבל לידיהם את מניות החברה בבוא היום. העברת המניות דורשת אישור של אסיפת בעלי המניות של החברה לישראל וכמו כן נדרש אישור של המדינה לצעד זה בשל אחזקתה במניית זהב בצים.

שוקלים בקשה לפירוק

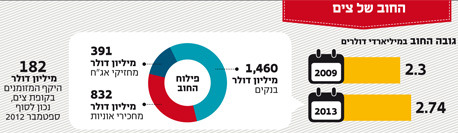

הפגישה בין גלעד לנציגות האג"ח נערכה לקראת אסיפת מחזיקי האג"ח של החברה שצפויה להתקיים היום. לצים, שיוצגה באסיפת מחזיקי האג"ח אתמול על ידי סמנכ"ל הכספים גיא אלדר, יש חוב של 2.74 מיליארד דולר, מתוכם 1.46 מיליארד דולר לבנקים ו־892 מיליון דולר למחכירי אוניות. חובה של החברה לבעלי איגרות החוב מסתכם ב־391 מיליון דולר, כלומר 14.2% בלבד מהחוב - כך שגם תספורת לבעלי איגרות החוב, נושא שלא עלה בפגישה, לא תפתור את בעיותיה של החברה. בנוסף, החוב של מחזיקי אג"ח נחות ביחס לחוב לבנקים, ואינו מובטח בביטחונות כלשהם.

גלעד, שנכח בפגישה יחד עם מנכ"ל צים רפי דניאלי, הציע למחזיקי האג"ח להצטרף לפגישה שתתקיים ב־30 באפריל מול הבנקים המלווים ובה תציג צים את התוכנית העסקית החדשה שלה. לצים אין חובה לצרף את המחזיקים לפגישה אבל היא מפגינה כלפיהם רצון טוב ושקיפות.

צים הנפיקה בשנים 2006–2005 שלוש סדרות אג"ח שמועד פירעונן נדחה לאוקטובר 2016 בהסדר החוב שגובש בנובמבר 2009. החברה לא תוכל כנראה לעמוד בתשלומים. עם זאת, התשלום הותנה בכך שיחס החוב של צים לרווח התפעולי התזרימי (Ebitda) יהיה 3.1 לכל היותר, כשבמקרה שיחס החוב של החברה ל־Ebitda יהיה גבוה יותר תוכל צים לפרוע את איגרות החוב ב־4 תשלומים שנתיים שווים מאוקטובר 2017.

צים תעניק למחזיקים מסמך התחייבויות של החברה לא לבצע דיספוזיציה בנכסים בלי לקבל הסכמה מוקדמת שלה, מסמך כמו זה שהעבירה אי.די.בי לנציגות מחזיקי האג"ח לפני כשלושה חודשים בדרך להסדר.

הנשק שקיים בידי המחזיקים מול החברה הנו הגשת בקשה לפירוק. סיכוייה של בקשה כזו להתקבל על ידי בית המשפט לא קטנים, אולם במקרה כזה הסיכוי שהמחזיקים יקבלו משהו הנו אפסי מאחר ושהיקף הנכסים של החברה נמוך מההתחייבויות והונה העצמי עומד על כ־50 מיליון דולר בלבד.

המחזיקים יתבקשו באסיפה היום להרחיב את סמכויותיה של הנציגות ולהסמיך אותה לנקוט צעדים משפטיים נגד החברה. למרות זאת, יש ביניהם כאלו שתומכים בהגשת בקשה לפירוק בטענה שגם כך הסיכוי לקבל את החוב הוא קטן, וחברה שלא עמדה בתשלומים צריכה לשלם על כך. דעות אחרות מקבלות את הסברי החברה כי מדובר במשבר בינלאומי ענפי שצים התמודדה עמו יפה.

יצוין כי כבר בהסדר של 2009 הוכנס סעיף לפיו ניתן להעביר את התשלום מ־2016 ל־2020 תמורת העלאת ריבית, אבל בחברה עושים כל מאמץ כדי לא להיכנס בשלב זה להגדרה פורמלית של הסדר, כאמור כדי לא להציב עילה למחזיקים לפירעון מיידי.

מכינים תוכנית עסקית חדשה

גלעד ודניאלי ציינו כי החברה שיפרה את ביצועיה התפעוליים בשנים האחרונות וממצב של נחיתות מול הממוצע העולמי הענפי הגיעה למצב של איזון ואף עלתה על הממוצע. לדבריהם, החברה הציגה שיפור תזרימי של 450 מיליון דולר בשנה האחרונה והיא מכינה כרגע תוכנית עסקית חדשה.

החברה היתה אמורה לפרוע תשלומים בהיקף של 620 מיליון דולר ב־2014–2013 אולם לנוכח התמשכות המשבר בענף הספנות, שנובע משילוב של עודף נפח תובלה שמוביל לדמי הובלה נמוכים ומחירי דלק גבוהים, ההערכה היא שהחברה תתקשה לעמוד בהתחייבויותיה החל ב־2013. על כן צים פנתה כבר בינואר האחרון לבנקים כדי לקבל ויתור על עמידה באמות מידה פיננסיות מסוימות ודחייה של חלק מתשלומי החוב.

בפגישה טענו גלעד ודניאלי כי הבנקים שמימנו רכישת אוניות הסכימו לדחות תשלומי קרן וריבית של 166 מיליון דולר מ־2013 לסוף 2014 ול־2015, בכפוף לשינוי באמות המידה הפיננסיות והתחייבות להציג תוכנית עסקית ותוכנית למבנה ההון. זאת בנוסף להסכם שנחתם בסוף מרץ 2013 עם מספנה בדרום קוריאה לפיו היא הסכימה לוותר על חוזה לבניית 5 אוניות בעלות של 855 מיליון דולר תמורת ויתור של צים על מקדמה של 55 מיליון דולר ששילמה. המספנה הסכימה גם לדחות את מועד המסירה של 4 אוניות נוספות שעלותן 684 מיליון דולר ולתת לצים אופציה להשתחרר מההסכמה עד לינואר 2014 תמורת ויתור על מקדמה של 68 מיליון דולר.