"כולם מבינים שגוש היורו כשל, אבל אין ברירה וצריך לטפל בו"

מאריו ג'יאניני מנכ"ל המילטון ליין, גוף הייעוץ וההשקעות הגדול בעולם לפרייווט אקוויטי, חולק על דעתם של רוב האנליסטים ומאמין שכלכלת ארה"ב דווקא בדרך לצמיחה. לגבי גוש היורו, הוא פחות אופטימי: "הבעיות בגוש היורו מזינות זו את זו בלולאה אינסופית"

בניגוד לכלכלנים ואנליסטים רבים, מאריו ג'אניני, מנכ"ל ענקית הפרייבט אקוויטי המילטון ליין, מתעקש לשמור על אופטימיות זהירה בכל הנוגע לתמונת המאקרו של השווקים העולמיים. "אנחנו לא יודעים יותר טוב מכולם או קולעים תמיד בהערכות הכלכליות שלנו, אולם עמדה מוגדרת בתחומי המאקרו מאפשרת להעריך את הסיכונים הגלומים בהשקעות הפרייבט אקוויטי שאנחנו עושים", הוא מבהיר בראיון ל"כלכליסט".

"לפי העיתונות ודעות מומחים, נראה כי הצמיחה העולמית בשנת 2013 תהיה עגומה למדי, וכאן אין חדש. התחזית בארבע השנים האחרונות היתה עגומה למדי, אולם אנחנו אמרנו כי הצמיחה תהיה בסדר - גם אם לא מזהירה. "בהסתכלות לאחור, נראה שהצמיחה הכלכלית המשיכה ב־2012 בכל העולם, למעט בגוש היורו, וכפי הנראה המגמה תהיה דומה גם בשנה הנוכחית. עם זאת, אי־הוודאות השוררת בעולם עדיין מעוררת חששות כבדים שאפילו תחזיות צמיחה אלו יתבררו כאופטימיות מדי, כפי שהיה בשנה החולפת".

המילטון ליין, שנוסדה בשנת 1991, היא הקבוצה הגדולה בעולם לייעוץ, ניהול השקעות ובניית אסטרטגיית השקעה למשקיעים מוסדיים בתחום הפרייבט אקוויטי.

להמילטון ליין קשרים חזקים עם קרנות פרייבט אקוויטי הפועלות ברחבי העולם, והיא ממליצה עבור גופים מוסדיים היכן להשקיע בתחום. הקבוצה מנהלת ומייעצת ל־220 לקוחות ב־26 מדינות בעולם.

בישראל פועלת המילטון ליין משנת 2005. את הסניף הישראלי הקימה ומנהלת לימור בקר, לשעבר מנהלת תחום הפרייבט אקוויטי במגדל, ובעברה חברה בצוות הפרייבט אקוויטי בענקית הביטוח האיטלקית ג'נרלי.

לולאת החוב האירופי

ג'אניני מונה שלושה סיכונים גלובליים בולטים שהיו קיימים בשנה שעברה ושגם השנה מסכנים את הצמיחה העולמית. עם זאת, לדבריו כל הסיכונים הקיימים בוערים על אש יותר נמוכה השנה. "עיקר הסיכון כעת הוא בגוש היורו", מסביר ג'אניני. "ההאטה הכלכלית בסין היא כעת יותר ודאית, אבל לא חמורה יותר מאשר צמיחה של 7% במקום 9%, ואילו כלכלת ארה"ב נעה בכיוון הנכון למרות כמה דגלים אדומים. ככלל, אנו בהמילטון ליין ממשיכים להיות אופטימיים לגבי התחזית הכלכלית הגלובלית. העולם הגיע למסקנה שגוש היורו הוא רעיון שכשל, אבל אין ברירה אלא לטפל בו".

לדבריו, "הבעיה של גוש היורו נובעת מארבע סוגיות יסוד: אינטגרציה כלכלית, ממשלות חלשות, אחדות אזורית בלתי מספקת ופסיכולוגיה גרועה. הסוגיות האלו מזינות זו את זו בלולאות אינסופיות שמניבות תגובות מדיניות לקויות שרק מחמירות את אי־הוודאות הגלובלית.

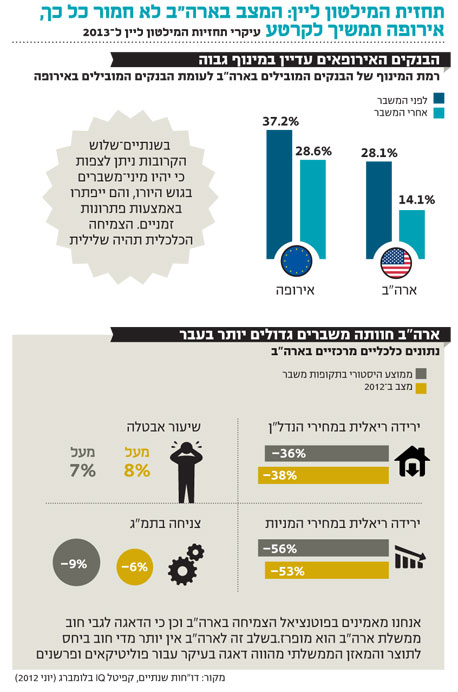

"מצבם הפיננסי של הבנקים באירופה הוא עדיין הבעיה המרכזית. לעומת הבנקים המובילים בארה"ב לפני המשבר ואחריו, הבנקים האירופיים המובילים לא הפחיתו את המינוף שלהם באותה מידה. החשיפה ברוטו לאשראי של הבנקים באירופה נותרה ללא שינוי מאז 2008. מאחר שלא התרחשו מכירות של נכסים, הפחתת המינוף נעשתה בחלקה על ידי אי־הגדלה של עסקי ההלוואות".

לצד זאת, מציין ג'אניני כי המדיניות האגרסיבית של הבנק האירופי המרכזי, בראשותו של מריו דראגי, סייעה לאירופה להתאושש. "עם ההקלה המשמעותית בנושא הנזילות, הסכנה לגוש היורו היא כולה פוליטית והסיכוי לקריסת בנקים קטן מבשנה שעברה.

"השקפתנו על ההסתברות לקריסת גוש היורו נותרת דומה לשנה שעברה: סיכוי של 30% לקריסה, סיכוי של 30% לאיחוד פיסקאלי או לאיחוד מדיניות פיסקאלית, וסיכוי של 40% להמשך המצב כמו שהוא חרף הקשיים - כשהכוונה היא שניתן להמשיך לצפות לסדרה מתמשכת של מיני־משברים ופתרונות זמניים בשנתיים־שלוש הקרובות. הצמיחה הכלכלית הכוללת תהיה שלילית עם סיכון גבוה לתסיסה חברתית ושינויים פוליטיים מהירים".

תחזית המאקרו של ג'אניני מצביעה על כך שההאטה בצמיחה של כלכלת סין צפויה להימשך. מדדי הייצור מצביעים על כך שמגמת הצמיחה איננה מעודדת. ממשלת סין פעלה בשנים האחרונות במהירות ובאגרסיביות כדי לתמוך בצמיחה הכלכלית באמצעות הורדת יחס הרזרבות הנדרש, באמצעות הורדת שערי הריבית וגם באמצעות הגדלת ההוצאות על תשתיות. בניגוד לברזיל ולמדינות ה־BRIC האחרות (ברזיל, רוסיה, הודו וסין) אחרות, שבהן הצריכה הפרטית היא זו שמניעה את הכלכלה, מנועי הכלכלה של סין הם ההשקעות הקבועות. סין היא המדינה שבה התרומה של הצרכנים לתמ"ג בהשוואה להשקעות היא הנמוכה ביותר.

לדבריו, "סין מושפעת מההתפתחויות באזור היורו יותר מהרבה מדינות אחרות, לרבות ארצות הברית. הכלכלה הסינית סובלת מאי־יכולתה של הצריכה המקומית לגדול במידה מספקת כדי לפצות על האטת ההשקעות הקבועות הגדולות. האתגר העיקרי של סין הוא לשמור על הצמיחה במהלך המעבר לכלכלה המבוססת יותר על צריכה פרטית. סביר להניח שסין תמשיך להשתמש בהשקעות קבועות כדי לדרבן את הצמיחה הכוללת. מנקודת המבט שלנו, הסיכון המיוחס לסין עשוי להיות מופרז מאחר שלדעתנו, המדינה תמשיך לצמוח בטווח ה־7% ויותר בשנתיים או השלוש הקרובות".

"מאמין שארה"ב תצמח"

נושא אחר שמעלה ג'אניני הוא עתידה של כלכלת ארה"ב, אולם הוא לא מהסס לחלוק על הנחות האנליסטים והכלכלנים המקובלות. לשיטתו, אף על פי שהתחזיות מתעקשות כי השפל בארה"ב חסר תקדים, הוא מסביר כי "כמה מדדים, לרבות הצניחה במחירי הדיור וההון הריאליים, שיעור האבטלה והתמ"ג הריאלי לנפש, מעידים שהשפל הנוכחי בארה"ב דומה למשברים פיננסיים גדולים קודמים שחוו מדינות אחרות.

"העובדה שהתעסוקה בארה"ב חוזרת לעצמה מהר יותר אחרי משברים בהשוואה למדינות אחרות מרמזת על כלכלה עמידה יותר". מנכ"ל המילטון ליין מתייחס לנתוני החוב של משקי הבית בארה"ב - מאפיין חשוב של הבריאות הכלכלית - שהולך ומשתפר. "הצרכנים האמריקאים צמצמו במידה רבה את המינוף שלהם מאז השיא הכלכלי האחרון, ותשלומי החובות של משקי הבית כאחוז מההכנסה הפנויה ירדו מקרוב ל־14% ב־2008 לפחות מ־11% בתחילת 2012.

"אנו צופים בטווח הקצר עליות מס שישולבו בקיצוצים קטנים בהוצאות ויגרמו לריסון פיסקאלי מתון שיגרום להאטה קטנה בצמיחה הכלכלית מרבעון לרבעון. ובנוסף, המשך הקיטוב הפוליטי יגביר את אי־הוודאות ואת הסיכון לתהליך פיסקאלי מוטעה. בניגוד לדעה הרווחת, אנחנו מאמינים בפוטנציאל הצמיחה בארה"ב וכן כי הדאגה לגבי חוב ממשלת ארה"ב הוא מופרז. לארה"ב תהיה בעיה בעוד עשור, אם קצב צמיחת החוב שלה לא יואט, אולם כיום לארה"ב אין יותר מדי חוב ביחס לתוצר, והמאזן הממשלתי מהווה דאגה בעיקר עבור פוליטיקאים ופרשנים".

לנוכח תחזיות המאקרו גוזר ג'אניני אפשרויות השקעה מעניינות בשווקים, כשגולת הכותרת היא מגזר האנרגיה בכלל ובארה"ב בפרט. "משקיעים שלא יטו את תיקי השקעת הפרייבט אקוויטי שלהם לכיוון סקטור האנרגיה בכלל ובארה"ב בפרט, יפסידו את אחת מהזדמנויות ההשקעה הגדולות בחייהם. כשאנו אומרים זאת, אנשים מגלגלים את עיניהם ומניחים שאנו מנבאים עלייה במחירי הנפט, אולם מה שאנחנו למעשה אומרים למשקיעים הוא 'דמיינו עולם שבו ארה"ב היא לא רק אחת מיצרניות האנרגיה הזולות בעולם, אלא גם אחת מיצואניות האנרגיה הגדולות'. שיטות טכנולוגיות חדשות למיצוי משמעותי וזול של גז טבעי שינה את חוקי המשחק ואת תחזית האנרגיה של ארה"ב.

"הטכנולוגיה החדשה שמאפשרת להפיק כמויות גדולות של גז טבעי בזול הפכה אותו לגורם ששינה מהקצה אל הקצה את תחזית האנרגיה של ארה"ב. הגז הטבעי צפוי להיות הדלק המאובן בעל נתח השוק הצומח ביותר ברמה העולמית. כתוצאה מהזינוק המהיר והבלתי צפוי בהפקת הגז הטבעי, ארה"ב נהנית למעשה מעלויות האנרגיה הנמוכות ביותר מבין כל הכלכלות המובילות. בשנת 2030 ארה"ב תהיה פחות תלויה באנרגיה מיובאת, בעוד אסיה ואירופה יגבירו בהדרגה את תלותן בדלקים מיובאים לרמה גבוהה.

התחזית הנה שגז טבעי יהיה בעל הצמיחה המהירה ביותר מכל דלקי המאובנים. ארה"ב תהיה הנהנית המרכזית ממגמה זו, והיא אף ממוצבת היטב ביחס לדלקים אחרים. ארה"ב תהפוך למפיקת הנפט הגדולה בעולם. כתוצאה מהעלייה המהירה וחסרת תקדים של ארה"ב בייצור גז טבעי, עלות האנרגיה בה נמוכה יותר מאשר בכמעט כל כלכלה גדולה. עובדה זו היא בעלת השלכות אדירות על התחרותיות התעשייתית של ארה"ב".

לדברי ג'אניני, למשקיעי הון פרטיים, פרופיל האנרגיה של ארה"ב, המשתנה באופן דרמטי, ייצור הזדמנויות עצומות במגוון רחב של השקעות כגון פרויקטי תשתית, עיבוד ואספקת אנרגיה, המרה למקורות כוח זולים יותר והקצאת הון לבניית יכולות יצוא. מנגד, אחת ההשלכות השליליות של מגמה זו היא שההשקעות באנרגיה חלופית עשויות להיפגע.

כבר לא ברברים

לצד האמונה העיקשת בצמיחתה של ארה"ב, בניגוד למרבית האנליסטים, ג'אניני לא מהסס גם לחלוק על הדימוי השלילי שדבק בתחום הפרייבט אקוויטי בשנים האחרונות. לא מעט כלכלנים תופסים תחום זה כאגרסיבי, בלשון המעטה, וטוענים שהוא מאופיין במאבקי שליטה קשים, אובדן מקומות עבודה ואף סגירת מפעלים. "מאבקי שליטה ופיטורים נרחבים כאמצעי לשיפור רווחיות זה משהו שהיה נכון בעבר, אולם כמעט ולא קיים כיום מאחר שהקרנות ממוקדות בצמיחה - ומגמה זו דווקא יוצרת מקומות עבודה", מבהיר ג'אניני.

"תדמית התחום של 'ברברים בשער' כבר אינה משקפת את המציאות כיום, מכיוון שחלק גדול מהמשקיעים בקרנות הפרייבט אקוויטי הם גופים מוסדיים גדולים, כמוקרנות פנסיה וחברות ביטוח שרובן ציבוריות ושלא מעוניינות להיות קשורות לעסקה שמייצרת כותרות שליליות כי זה גורם להן נזק ולא בהכרח משפר תשואות". לדבריו, כיום גם יש פחות ופחות מקרים של השתלטות עוינת על חברות.

"אני לא מנסה להגן על תעשיית הפרייבט אקוויטי, אבל לזכותנו ייאמר שהפכנו להרבה יותר מודעים לעובדה שאנחנו עושים כסף בסביבה ציבורית וחובה עלינו להביא בחשבון את ההשפעה שיש לעסקאות עוינות כאלו על הסביבה הפוליטית שבה אנחנו פועלים".

מה לדעתך הסיכון הבולט ביותר בהשקעה בפרייבט אקוויטי?

"נזילות היא הסיכון הגדול ביותר, אבל אני מאמין שגם סיכון זה הרבה יותר קטן לעומת סיכונים בסוגי השקעות אחרים ולא תמיד זה מובן על ידי המשקיעים. כאשר בוחנים ביצועים של קרנות השקעה מגלים שהן לא מפסידות בדרך כלל במבט כולל (כלומר לא לפי השקעה אלא לפי תיק נכסים - ע"צ). כמה סוגי השקעות אחרים יכולים להתהדר בנתונים כאלו? כמעט אף אחד. הבעיה היא בעיקר פסיכולוגית. משקיעים אומרים לעצמם, 'אם אני ארצה לצאת מההשקעה בשנה הבאה, לא אוכל כי מדובר בהשקעות לטווח ארוך יחסית של 5–10 שנים'. עם זאת, רוב ההשקעות הן ממילא של גופים מוסדיים שמשקיעים לטווחי הזמן הארוכים יותר, ולכן מדובר בחינוך. לאורך הזמן משקיעים יפנימו ש־10%–5% מכספם מושקעים ואינם נזילים, אבל את שאר ההשקעה אפשר למשוך בכל עת. זה לא כל כך גרוע, במיוחד כשההשקעה מניבה פירות. בנוסף, מאחר שהגופים המוסדיים רגישים לגורמי הסיכון בכל השקעה לפני שהם נכנסים אליה, הרי שגם נזילות נחשבת מבחינתם לגורם סיכון, ועל חוסר הנזילות הם מבקשים פרמיה עודפת, כך שזה לא דבר רע להיות זהיר".

מדוע דמי הניהול בתעשיית הפרייבט אקוויטי יקרים כל כך?

"זה אמנם נכון שהשקעה בפרייבט אקוויטי יקרה. למעשה, זהו סוג הנכסים בעל מבנה העלויות הגדול ביותר, אבל אין לשכוח שיש פיצוי דרך התשואות בתחום. התשואות שאנו מודדים הן אחרי דמי ניהול. הזכרתי מקודם את רמת הבדיקה והפיקוח המאפיינת את התחום. צוות שמסוגל לבצע זאת עולה כסף. פורטפוליו הנכסים של קרן פרייבט אקוויטי דורש ניהול אקטיבי מקצועי רציף. זה מצריך משאבים - וכמובן מייצר הוצאות. יש לזכור שקרן איננה בנק, והיא מספקת לחברות שבהן היא משקיעה הרבה יותר מכסף, אלא גם תמיכה אסטרטגית, לעתים קריטית. אני מודע לתלונות על רמת ההוצאות בתחום, אבל אני מפנה אתכם לנתונים עצמם. בשורה התחתונה, התשואה על ההשקעה בפרייבט אקוויטי לאחר הוצאות גבוהה מאשר בסוגי נכסים אחרים. כל עוד זה המצב, המשקיעים ימשיכו להתלונן על מבנה ההוצאות, אבל ימשיכו לשאת אותו למען התשואות שבהן הם מעוניינים".

"היזמות כאן אדירה"

המילטון ליין מעורבת במגוון פעילויות בתחום הפרייבט אקוויטי בישראל. מעבר לניהול ולייעוץ בהיקף של כ־1.5 מיליארד דולר ללקוחות המוסדיים הגדולים בישראל, השנה השקיעה המילטון ליין לראשונה בחברות ישראליות במסגרת השקעות שהיא מבצעת לצד קרנות (Co-investments) בחברת אורמת, שבה השקיעה עם כלל ביטוח וקרן השקעות אסייתית כ־150 מיליון שקל בתמורה ל־6% ממניות החברה. כמו כן השקיעה המילטון בחברת ציוד ההשקיה נטפים כ־20 מיליון דולר בתמורה לכ־4% ממניות החברה לצד קרן פרמירה. מלבד זאת, השקיעה גם בקרן פימי 5 של ישי דוידי ובין היתר גם בשם שני גופים מוסדיים סיניים שאת השקעותיהם בתחום הפרייבט אקוויטי היא מנהלת. במצטבר, השקיעה המילטון ליין כמיליארד שקל בחברות ישראליות השנה.

האם יש תכונות שמבדלות את החברות הישראליות שבהן תבחרו להשקיע מחברות גלובליות אחרות?

"בישראל היתרונות של החברות הן שרוח היזמות והטכנולוגיה היא אדירה, ולכן להרבה מאוד מהחברות כאן יש יתרון תחרותי מסוג כלשהו שמבדל אותן מחברות אחרות בתחומן בעולם.

"גילינו גם שיש כאן לא מעט חברות בעלות מובילות שוק. ישראל אינה שונה מבחינתנו משווקים אחרים מבחינת הזדמנויות ההשקעה. כך, לדוגמה, נטפים היא חברה גלובלית בעלת יתרון מובהק בתחומה. יש לנו עניין גדול כאן, כי הרבה חברות בישראל מוטות ייצוא מובילות בתחומן".