חיים סבן הגיע להבנות עם אילן בן דב על רכישת פרטנר

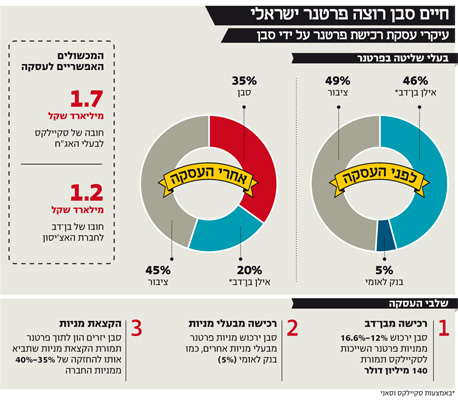

איש העסקים צפוי לרכוש את השליטה בחברה בכמה שלבים ולהחזיק 35%-40% ממניותיה תמורת כ-400 מיליון דולר. סבן כבר פנה לבנקים בישראל למימון של 200 מיליון דולר. לפי ההסכם, שטרם קיבל אישור מהאצ'יסון, בן דב יישאר עם כ-20% וייחתם הסכם שליטה משותפת

חיים סבן סיכם בסוף השבוע עם אילן בן־דב את עקרונות רכישת השליטה בפרטנר. סבן צפוי לרכוש כ־35%-40% מהמניות ב־2-3 פעימות תמורת כ־400-450 מיליון דולר. לשם כך הוא כבר פנה לבנקים הגדולים בישראל לקבלת מימון בגובה 200 מיליון דולר, כך נודע ל"כלכליסט".

סבן, שהגיע ארצה עם אדם צ'סנוף, מנכ"ל קבוצת סבן, סיכם את העסקה בפגישה עם בן־דב שנערכה ביום רביעי ופרטיה אמורים להתפרסם בשבוע הקרוב. בין עורכי הדין של הצדדים מוחלפות טיוטות, והעסקה אמורה להיסגר בשבועיים הקרובים.

בשלב הראשון של העסקה ירכוש סבן 12%–16.6% ממניות החברה, שאינן משועבדות ושייכות לחברת סקיילקס שבבעלות בן־דב, תמורת סכום של 140 מיליון דולר.

את המניות הללו ירכוש סבן במחיר של כ־21–23 שקל למניה, מעט גבוה ממחיר השוק של פרטנר, שעמד ביום חמישי על 20.2 שקל למניה. סקיילקס מחזיקה 69.3 מיליון מניות פרטנר, שהן 44.5% ממניות החברה, ושוויין כיום עומד על 1.4 מיליארד שקל. 16.6% ממניות פרטנר שבבעלות סקיילקס אינן משועבדות, 12% משועבדות להאצ'יסון הסינית שממנה רכש בן־דב את פרטנר והיתר משועבדות למחזיקי האג"ח ולבנקים.

החברה תוכל לחלק שוב דיבידנדים

בשלב השני של העסקה אמור סבן לרכוש מניות מבעלי מניות אחרים בפרטנר, כמו בנק לאומי, ובד בבד לפתוח בשלב השלישי, שבו יזרים הון לתוך פרטנר תמורת הקצאה של מניות. ההקצאה הזו אמורה להביא אותו לאחזקה של 35%-40% מהחברה ובמקביל לדלל את אחזקותיו של בן־דב. הקצאת המניות תלויה בהיקף המניות שירכוש סבן מבעלי המניות הקטנים, ואף ייתכן כי הוא ידלג על רכישת המניות מבעלי מניות המיעוט ויעבור מיד לשלב ההקצאה.

בהמשך הדרך סבן צפוי לרכוש את יתרת מניותיו של בן־דב בפרטנר ואולי אף לבצע הצעת רכש לחברה ולמחוק אותה מן המסחר.

במסגרת העסקה ידוללו אחזקותיו של בן־דב וסקיילקס בפרטנר לכ־20%, והוא יחתום על הסכם שליטה משותפת בחברה עם סבן. ניהול החברה כולה יהיה בידי קבוצת סבן, כולל קביעת היו"ר והמנכ"ל, אך ההערכות הן שהמנכ"ל חיים רומנו יישאר בתפקידו.

בן־דב אמור לקבל במסגרת העסקה אופציה לרכישת המניות בחזרה במחיר של 27–28 שקל למניה. קבלת אופציה שכזאת תאפשר לו לרשום מבחינה חשבונאית את אחזקתו בפרטנר במחיר זה ולהימנע מהערת עסק חי בדו"חות חברת סקיילקס.

בהערכת השווי שביצע פרופ' אמיר ברנע עבור חברת סקיילקס לפני כחודשיים, הוא העריך את שווייה של מניית פרטנר ב־27 שקל למניה.

בעסקה זו ירשום בן־דב הפסד של כמיליארד שקל, לפי הערכות, אם כי יכול היה לצאת בהפסד גבוה יותר.

הזרמת ההון של סבן לפרטנר תאפשר לחברה לחזק את מבנה ההון שלה ולחזור ולחלק דיבידנדים.

לפני כחודש החליט דירקטוריון פרטנר לבטל את מדיניות חלוקת הדיבידנדים של החברה, ולפיה פרטנר אמורה לחלק לפחות 80% מהרווח הנקי שלה כדיבידנד.

לפי הערכות, ההחלטה על ביטול מדיניות חלוקת הדיבידנדים נועדה למנוע אפשרות של הורדת דירוג לאשראי של פרטנר.

דירוג האשראי הנוכחי של החברה הוא AA מינוס לרשימת מעקב עם אופק שלילי זאת בשל החשש להיחלשות הנזילות הכספית של פרטנר נוכח הציפיות של חברת סקיילקס למשיכת דיבידנדים מהחברה־הבת.

מחזיקי האג"ח יכריעו

על ההסכם מאיימים שני גורמים: מחזיקי האג"ח והאצ'יסון הסינית. לסקיילקס התחייבויות של כ־1.7 מיליארד שקל לבעלי תשע סדרות אג"ח, ולשש סדרות מתוכן יש שעבוד על מניות פרטנר. המחזיקים המוסדיים הגדולים באג"ח של סקיילקס הם: פסגות, אי.בי.אי, מיטב, הראל פיא, אקסלנס וילין לפידות.

העסקה עם סבן, בעל הכיסים העמוקים, עשויה להבטיח שמחזיקי האג"ח יקבלו חלק גבוה יותר מהחוב. אך העסקה ככל הנראה תלווה בדחיית תשלומים למחזיקי האג"ח, אשר בכוחם למנוע את קיומה. במקרה שימנעו את קיום העסקה הם ייאלצו להתמודד עם מצב שבו סקיילקס תאבד אחד מנכסיה העיקריים - רישיון היבוא של מכשירי סמסונג לארץ.

האצ'יסון העניקה לבן־דב הלוואת מוכר ב־2009 לרכישת פרטנר בגובה 300 מיליון דולר. חוב זה אמור להיפרע בתשלום אחד בסוף אפריל 2014. כנגד חוב זה 12% ממניות פרטנר משועבדות להאצ'יסון. לפי הערכות יבקש בן־דב פריסה של החוב לארבע שנים ובתמורה הוא ישלם להאצ'יסון ריבית גבוהה יותר ופיצוי כספי.

בתחילת יולי 2012 ניסתה האצ'יסון לרכוש את פרטנר מבן־דב, כשהיה עליה לשלם לו 125 מיליון דולר ולוותר על החוב שלו כלפיה.

הא'ציסון התנתה את השלמת העסקה בכך שבעלי האג"ח של סקיילקס ייענו להצעתה לרכוש לפחות 50% מהאג"ח במחיר של 69% מערך הפארי, שמשמעותו תספורת של 30%. בסופו של דבר האצ'יסון נסוגה באוגוסט מהעסקה והודיעה על ביטולה. כתוצאה מכך התגלע סכסוך משפטי בין האצ'יסון לסקיילקס והוא עלול להגיע לבית המשפט.

במקביל למגעים עם בן־דב, סבן החל לאחרונה במגעים עם חברת האצ'יסון כדי להגיע להסכמות לביצוע עסקת הרכישה.

בן־דב לא ציפה לשר תקשורת פעיל במיוחד

חברת הסלולר פרטנר סובלת מהקשחת הרגולציה, אשר אילצה אותה להוזיל את השימוש בסלולר. כתוצאה מכך נחתכו רווחיה והיא פתחה בפיטורים של כ־2,000 עובדים. עם זאת, פרטנר היא החברה הפחות ממונפת מבין חברות הסלולר. בנוסף על צרות החברה, גם מצבה של החברה־האם סקיילקס אינו שפיר. סקיילקס סובלת מחוב עצום של 1.7 מיליארד שקל למחזיקי האג"ח ומחוב של 1.2 מיליארד שקל להאצ'יסון. זאת בעוד שמניותיה בפרטנר שוות 1.4 מיליארד שקל ושווי סמסונג, שבה היא מחזיקה, עומד על כחצי מיליארד שקל.

בן־דב רכש את השליטה בפרטנר ב־2009 מידי תאגיד הענק האצ'יסון מהונג קונג במינוף ענק. הוא רכש את פרטנר במחיר של 17.5 דולר למניה, ובסך הכל 1.38 מיליארד דולר (5.29 מיליארד שקל). בן־דב הקדים במירוץ את קרן פימי וקרן פרמירה שהציעו מחירים של 16 ו־15 דולר למניה. עבור בן־דב היתה זו התקדמות מהיותו איש עסקים בקנה מידה בינוני לרמה של טייקון שמחזיק באחת משלוש חברות הסלולר הגדולות בישראל.

בדיעבד התברר כי פימי ופרמירה ניצלו מהשקעה כושלת. שוק הסלולר הישראלי נקלע למשבר הגדול בתולדותיו בעקבות הרפורמה של השר משה כחלון, שביטל את דמי הקישוריות והוביל את הוזלת השיחות, מה שגרם לפגיעה אנושה ברווחי החברות.