דנקנר יצטרך לשכנע שפתוח לא שווה הרבה

הקרב בין מתווה קבוצת דנקנר לזה של אלשטיין: ככל ששווי אי.די.בי פתוח יהיה גבוה יותר, כך הצעת אלשטיין תיטיב עם מחזיקי אג"ח אי.די.בי אחזקות

במכרז של מחזיקי האג"ח של אי.די.בי אחזקות למכירת אחזקותיהם בחברה־הבת אי.די.בי פתוח הגיעו חמש הצעות משלושה גופים עסקיים שונים. ההצעות נבדלות ביניהן בעיקר ברכיב המזומן שיועבר למחזיקי האג"ח של אי.די.בי אחזקות, בכמות מניות אי.די.בי פתוח שתישאר בידיהם, בהיקף ההזרמה לאי.די.בי פתוח וברמת הוודאות בהשלמת ההסדר.

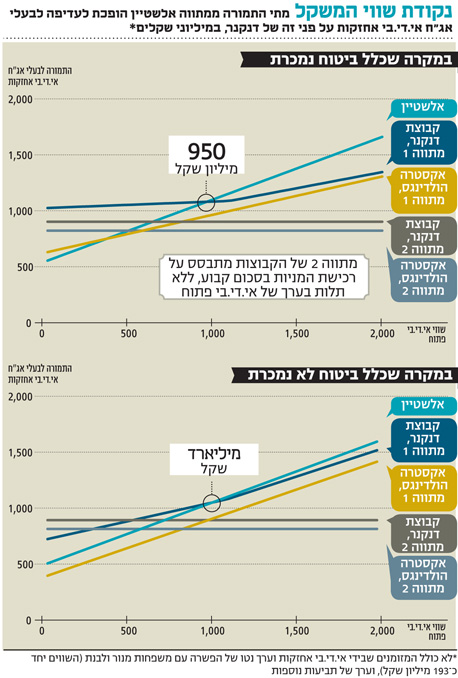

התמורה למחזיקי האג"ח תלויה בערך מניות אי.די.בי פתוח שיישארו בידיהם. כדי לפשט את ההצעות, נבחן את שווי התמורה למחזיקי אג"ח אי.די.בי אחזקות בכל אחת מההצעות כתלות בערך של אי.די.בי פתוח לפני הכסף (לפני הזרמת ההון לאי.די.בי פתוח). את הניתוח נחלק לשני מצבים: בראשון מכירת כלל ביטוח מתבצעת ובשני העסקה לא יוצאת אל הפועל.

מהניתוח עולה שההצעות של קבוצת נוחי דנקנר־אלכסנדר גרנובסקי־קבוצת נץ־משפחת נוימן גבוהות יותר מאלו של אקסטרה הולדינג לפי כל שווי של אי.די.בי פתוח. כל אחת משתי הקבוצות הציעה שתי הצעות: הראשונה מדברת על רכישת כל המניות בסכום קבוע (ואז אין למחזיקי האג"ח תלות בערך של אי.די.בי פתוח), והשנייה כוללת רכישת נתח גדול מאי.די.בי פתוח. בבחירה בין שתי אפשרויות אלו, מחזיקי האג"ח צריכים לבחור בין הוודאות הגבוהה יותר של קבלת התמורה בהצעה של אקסטרה הולדינג - בעיקר בתרחיש שבו כלל ביטוח לא תימכר ואז חלק מהותי מהתמורה בהצעה של הקבוצה של דנקנר יהיה בצורת חוב עתידי עם סיכון לא מבוטל - ובין התמורה הגבוהה יותר שמציעה הקבוצה של בעל השליטה הנוכחי.

בהשוואה בין ההצעה של אדוארדו אלשטיין לקבוצת דנקנר, מחזיקי האג"ח יעדיפו את אחת ההצעות בהתאם לערך של אי.די.בי פתוח: ערך נמוך ממיליארד שקל (950 מיליון שקל במקרה שמכירת כלל ביטוח תצא אל הפועל) משמעו שההצעה של קבוצת דנקנר טובה יותר. ערך הגבוה מזה יאפשר תמורה גבוהה יותר למחזיקי האג"ח לפי מתווה אלשטיין.

תספורת של 50% בכל מקרה

צחוק הגורל הוא שדנקנר יצטרך לשכנע שהערך של החברה שעדיין בשליטתו נמוך, ואילו אלשטיין יצטרך לשכנע שהערך דווקא גבוה. ההצעה של אלשטיין, למעשה, משתפת יותר את מחזיקי האג"ח של אי.די.בי אחזקות בסיכוי ובסיכון של אי.די.בי פתוח. הסיבה לכך היא שהוא גייס סכום כסף קטן יותר מהקבוצה של דנקנר, ולכן הוא שיפר את הצעתו המקורית על ידי השארת כמות מניות גדולה יותר של אי.די.בי פתוח בידי מחזיקי אי.די.בי אחזקות.

מלבד התמורה שיקבלו מחזיקי אג"ח אי.די.בי אחזקות התלויה בהחלטתם, צפויה להם תמורה נוספת של כ־193 מיליון שקל הנובעת מקופת המזומנים של אי.די.בי אחזקות יחד עם ערך הפשרה (נטו, לאחר הוצאות משפטיות) עם משפחות לבנת ומנור. היקף התספורת למחזיקי האג"ח תלוי בערך של אי.די.בי פתוח, והוא יעמוד בכל התרחישים על 45%–55%. ייתכן שהעובדה שדנקנר, שאחראי כבעל שליטה לאותה תספורת, ושלמעשה לא נתן תמורה במסגרת הסדר החוב, מתמודד באחת הקבוצות - תשחק לרעת אותה קבוצה. זאת, מאחר שמחזיקי האג"ח יעדיפו את אחת ההצעות האחרות ולא את זו הקשורה לדמות שמובילה לאובדן מחצית מהשקעתם המקורית.

מבחינת מחזיקי המניות של אי.די.בי אחזקות, המשמעות של קבלת ההצעות של אלשטיין או של אקסטרה הולדינגס היא איפוס כמעט מוחלט של ערך המניה שתהפוך לשלד בורסאי. בהצעה של קבוצת דנקנר הם יישארו עם 6.25% ממניות אי.די.בי פתוח. התרחיש הטוב ביותר עבורם הוא דווקא זה שלפיו כלל ביטוח לא תימכר, ואז יוזרם סכום גדול יותר לאי.די.בי פתוח. אבל גם בתרחיש זה, השווי של אי.די.בי פתוח לאחר ההזרמה יוערך לכל היותר ב־1.6 מיליארד שקל, ושווי המניות שבידיהם יעמוד על כ־100 מיליון שקל. מניית אי.די.בי אחזקות נסחרת כעת לפי שווי של 247 מיליון שקל, ולכן, גם בתרחיש הטוב ביותר מבחינת מחזיקי המניות, הם צפויים לאבד כ־60% מערך ההשקעה הנוכחי שלהם.

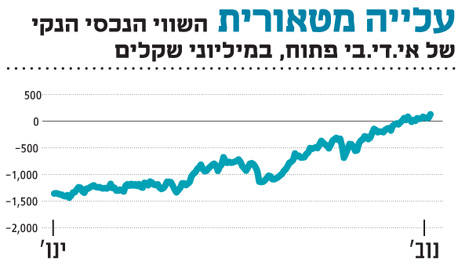

ותודה לאלת המזל

הדחייה של הסדר החוב שביצע השופט איתן אורנשטיין שיחקה לטובת מחזיקי אג"ח אי.די.בי אחזקות המקבלים כעת הצעות טובות מבעבר. אבל הסיבה העיקרית לכך היא בעיקר מזל. בפרק זמן זה חלה עלייה מהותית בערך של אחזקות החברה, כשלראשונה זה כמה שנים השווי הנכסי נקי של אי.די.בי פתוח, הוא חיובי. גם אם עסקת כלל ביטוח לא תושלם, השווי יעמוד על כ־200 מיליון שקל, ואם העסקה תושלם, השווי עומד על כ־572 מיליון שקל. אם נוסיף לשווי זה פרמיית שליטה, נגיע לערכים שהוצגו כשווי של אי.די.בי פתוח - 900 מיליון שקל עד 1.1 מיליארד שקל.