זיסר יהיה חייב לוותר על מניות, מחזיקי האג"ח יידרשו לתת זמן

מימוש נכסים מהיר והקפאת פיתוח נדל"ן עשויים לפתור את בעיית הנזילות ב־2013 של אלביט הדמיה, אך בטווח הארוך ירוקנו אותה מנכסיה

מבול הסדרי החוב בשוק ההון הישראלי בשנים האחרונות מספק לנו גרסה מודרנית אלטרנטיבית לחלום יוסף. בגרסה זו בשבע השנים הטובות בעלי השליטה בחברות מושכים דיבידנדים, דמי ניהול, בונוסים ומשכורות גבוהות המבטאות את ההצלחה, אך כאשר מגיעות שבע השנים הרעות הקופה ריקה, דמי הניהול הגבוהים עדיין משולמים, ומחזיקי האג"ח נשארים רעבים. בשוק ההון הישראלי הסיפור נשאר אותו סיפור, רק השמות מתחלפים. פעם זה אי.די.בי אחזקות של נוחי דנקנר, ופעם אלו סאני וסקיילקס של אילן בן־דב. כעת מתקרבת גם אלביט הדמיה, שבשליטת מוטי זיסר, לנקודה שבה קופת המזומנים תתרוקן.

כמו בחלום יוסף גם לאלביט הדמיה היו שנים טובות יותר. בתקופת הגאות של שוק הנדל"ן במזרח אירופה מכרה החברה כמה קניונים ברווח גדול, ובמהלך 2008–2005 היא חילקה לבעלי המניות דיבידנדים בהיקף כולל של כ־620 מיליון שקל.

במקביל הרחיבה החברה את הפיתוח הן במזרח אירופה והן בהודו, שבה היא זיהתה הזדמנות חדשה, והמשיכה את ההשקעה בשתי חברות הביומד שבהן היא מחזיקה, אינסייטק וגמידה סל.

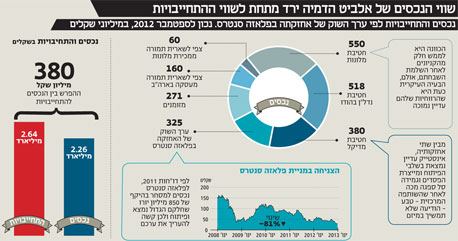

בשיאה הגיע שווי השוק של אלביט הדמיה ל־5.9 מיליארד שקל. אולם כעת, בתחילת 2013, מרבית הקרקעות במזרח אירופה רחוקות מלהבשיל, וכך גם הנדל"ן בהודו וחברות הביומד רחוקים מלהציף ערך. למרות סיבוב פיננסי רווחי מהשקעה בנדל"ן בארה"ב, אלביט הדמיה צפויה לעמוד מול בעיה כפולה: ערך נכסים שנמוך מערך ההתחייבויות, ומצוקת נזילות הצפויה להתממש כבר בחודשים הקרובים.

את הפעילות והנכסים של אלביט הדמיה ניתן לחלק באופן הבא: שליטה של 62.5% במניות פלאזה סנטרס, חטיבת המלונות, חטיבת פיתוח הנדל"ן בהודו, חטיבת מדיקל המחזיקה באלביט טכנולוגיות, חטיבת קמעונאות שכוללת את זכיינית מנגו בישראל וחטיבת נכסים מניבים, שלאחר השלמת מכירת הנכסים בארה"ב אין בה פעילות.

בסוף הרבעון השלישי ההון העצמי המיוחס לבעלי המניות של אלביט הדמיה עמד על 478 מיליון שקל, אולם חלקו העיקרי נובע מהאיחוד של מאזני פלאזה סנטרס במאזני אלביט הדמיה. ההון העצמי של פלאזה סנטרס הוא 534 מיליון יורו (כ־2.65 מיליארד שקל), ואילו ערך השוק של מניות פלאזה סנטרס עומד על כ־105 מיליון יורו (כ־520 מיליון שקל).

מנגד, אם נציב את ערך השוק של פלאזה סנטרס במקום מיזוג נכסי החברה, נגלה בור עצום של ההפרש בין השווי של נכסי אלביט הדמיה לבין שווי ההתחייבויות שלה. למעשה, ירידות השערים החדות במניית פלאזה סנטרס בשלוש השנים האחרונות שבהן היא איבדה כ־80% מערכה, וההפרש בין ערך השוק של פלאזה סנטרס לבין ההון העצמי שלה, מספרים חלק עיקרי מהסיפור של אלביט הדמיה.

פלאזה סנטרס: חצי מיליארד יורו בקרקע

פלאזה סנטרס מנהלת שישה קניונים במזרח אירופה (שלושה בפולין, אחד בסרביה, אחד בצ'כיה ואחד בלטביה) וקניון נוסף בהודו. בנוסף לחברה 26 נכסים בשלבים שונים של פיתוח, 21 מהם במזרח אירופה (מתוכם שמונה ברומניה) וחמישה בהודו. למעשה, מרבית מהנכסים האלו הן קרקעות שעדיין לא החלה עליהן בנייה.

בתום הרבעון השלישי לפלאזה סנטרס נזילות בהיקף של 595 מיליון שקל והתחייבויות של 2.68 מיליארד שקל. כשליש מההתחייבויות הוא למחזיקי אג"ח הרשומות למסחר בישראל. יש לציין כי חלק מההתחייבויות של פלאזה סנטרס רשומות במאזני החברה לפי ערך השוק שלהן ולא לפי ערכן הנקוב, וכתוצאה מכך סעיף ההתחייבויות במאזניה נמוך בכ־36 מיליון יורו מערך הפארי שלהן - גורם חשבונאי זה מנפח את ההון העצמי של פלאזה סנטרס בסכום זה.

פלאזה סנטרס מתכוונת לממש חלק מהקניונים הפעילים לאחר השלמת השבחתם. הבעיה העיקרית היא שרווחיות הפעלתם בשלב זה היא נמוכה מאוד. ההכנסות מהפעלת שבעת הקניונים ברבעון השלישי של 2012 עמדו על כ־42 מיליון שקל.

פלאזה סנטרס לא מדווחת מה היתה עלות ההפעלה, אך היא כנראה קרובה יחסית להכנסות. הסיבה להכנסות הנמוכות ולעלויות הגבוהות נובעת משילוב של שלב מוקדם יחסית בהפעלת חלק מהקניונים, שיוצרת עלויות הרצה גבוהות, ושל שריפה בקניון בהודו שמונעת הפעלה של כמחצית משטח הקניון. פלאזה סנטרס מניחה שהביטוח יכסה נזק זה. פלאזה סנטרס צופה שה־NOI משבעת הקניונים יעמוד ב־2013 על 27.7 מיליון יורו. גם אם הנחה אופטימית זו תתממש, הפוטנציאל להכנסות ממימוש קניונים אלו הוא מוגבל.

פלאזה סנטרס מציגה פירוט מלא של נכסיה רק בדו"ח השנתי, לכן יש לנו נתונים מלאים רק מסוף 2011. הסעיף המרכזי, נכון לתקופה זו, במאזניה הוא נכסים למסחר בהיקף 850 מיליון יורו. מתוכם, נכסים בשווי 203 מיליון יורו שבנייתם הושלמה, נכסים בהליך בנייה בשווי 117 מיליון יורו, ונכסים בשלב תכנון בלבד בשווי 530 מיליון יורו. מאז סוף 2011 חלה עלייה בחלקם של הנכסים שבנייתם הושלמה (בעיקר הקניונים), על חשבון הנכסים בפיתוח. אבל גם כעת רוב הנכסים הם קרקעות שלא החל בהן פיתוח בפועל. עיקר הקרקעות מרוכז בפולין, סרביה, רומניה, הונגריה והודו. פרויקט בולט שבו מחזיקה החברה הוא Casa Radio Plaza הממוקם ברומניה (75%). פלאזה סנטרס מחזיקה ב־75% ממנו, והערך שלו במאזניה עמד בסוף 2011 על 127.5 מיליון יורו.

למעשה, קשה מאוד להעריך את השווי הנוכחי של קרקעות אלו שבידי החברה, וסביר שללא פיתוח ערכן יהיה נמוך מאוד. פיתוח הדרגתי של הפרויקטים של תלוי במימון, שצפוי להיות בעייתי.

המזומנים שבידי פלאזה סנטרס מצטמצמים, לוח תשלומי האג"ח מתקרב, ואם החברה תשלם דיבידנד לצורך שיפור הנזילות של החברה־האם, תהיה בכך מכה נוספת לאפשרות לקידום אותם פרויקטים. הרכיב הגדול של פרויקטים שפיתוחם עוד לא החל במאזני פלאזה סנטרס הוא הסיבה העיקרית לכך שמניית החברה נסחרת לפי שווי נמוך בהרבה מההון העצמי של החברה.

פלאזה סנטרס מתכוונת לחלק דיבידנד של 30 מיליון יורו. חלוקת הדיבידנד עלולה לפגוע ביכולת החזר החוב של פלאזה סנטרס וביכולת לממן את פיתוח הקרקעות הרבות שבידי החברה. לכן נוצר ניגוד אינטרסים בין מחזיקי המניות של אלביט הדמיה ובין מחזיקי המניות והאג"ח של פלאזה סנטרס.

פלאזה סנטרס מהווה את הנכס העיקרי של אלביט הדמיה. מעבר לדיבידנד שצפויה אלביט הדמיה לקבל מפלאזה סנטרס, 33.5% מהון המניות של פלאזה סנטרס המצוי בידי אלביט הדמיה לא משועבדים. אבל הסחירות הנמוכה של מניות פלאזה סנטרס וערך השוק הנמוך שלהן יקשו על אלביט הדמיה לממש אותן.

התזרים מהודו יצטרך לחכות

לאחר שמימשה את רוב המלונות שבידיה, נותרו בידי אלביט הדמיה שני מלונות בבלגיה ו־77% בקומפלקס מלונות ברומניה. בחברה מעריכים את שווי האחזקה במלונות, פחות החוב המשויך אליהם, בכ־110 מיליון יורו. בנוסף, התמורה שטרם התקבלה בגין מכירת מלונות לונדון ב־2010, עומדת על 12 מיליון יורו. החברה מחזיקה גם ב־4% ממניות פארק פלאזה ששוויים מוערך ב־4.4 מיליון יורו. ברבעון השלישי רשמה אלביט הדמיה הכנסות של 50 מיליון שקל מהפעלת בתי המלון לעומת הוצאות של 45 מיליון שקל. הרווחיות הנמוכה יחסית של פעילות זו מעלה סימן שאלה בנוגע למחיר שאלביט הדמיה מקווה לקבל על המלונות.

אלביט הדמיה פועלת, כאמור, גם בהודו שם יש לה כמה פרויקטים למגורים עם שותף מקומי ועם פלאזה סנטרס. חלקה של אלביט הדמיה סולו בעלות פרויקטי המגורים עומד על 518 מיליון שקל (בנוסף, חלקה של פלאזה סנטרס עומד על 421 מיליון שקל). שני הפרויקטים הבולטים בהודו הם פרויקט בנגלור שבו מתוכננת שכונת מגורים יוקרתית שתכלול כ־1,000 בתים צמודי קרקע ופרויקט צ'נאיי שבו החברה מתכוונת להקים שכונת מגורים בסמוך לפארק טכנולוגי גדול.

בפרויקט בבנגלור הגיעה החברה להסכמה עם שותף הודי שיפתח את הפרויקט תמורת 70% מהתזרים הנקי לפני מס שיקבלו אלביט הדמיה ופלאזה סנטרס. בפרויקט בצ'נאיי אלביט הדמיה ופלאזה סנטרס נמצאות במגעים עם שותף מקומי להסדר דומה. מבנה זה של הסדרים חוסך מאלביט הדמיה ומפלאזה סנטרס את עלויות הפיתוח (מעבר לעלות הקרקע שכבר שולמה), אבל, כפי הנראה, ייקח זמן עד שהחברות יזכו לראות תזרים מזומנים מהותי מהפעילות בהודו, וקשה לדעת אם תזרים זה יכסה את ההשקעה ההתחלתית.

פרמיה נמוכה על מימושים בביומד

בתחום הרפואי מחזיקה אלביט הדמיה ב־93.4% מאלביט מדיקל טכנולוגיות (אחזקה במניות ובאופציות עם מחיר מימוש אפס). אלביט מדיקל טכנולוגיות מחזיקה בכ־48% ממניות אינסייטק (לאחר מימוש ההשקעה האחרונה של ג'נרל אלקטריק בחברה) ובכ־29% ממניות גמידה סל. אלביט הדמיה העניקה לאלביט מדיקל טכנולוגיות הלוואת בעלים בהיקף 31 מיליון דולר. כעת, ערך השוק הכולל של אחזקות אלביט הדמיה באלביט מדיקל עומד על כ־288 מיליון שקל, בעוד שעם ההלוואה, לחברה ערך השקעה שעומד על 400 מיליון שקל. אבל הסחירות הנמוכה מאוד במניית אלביט מדיקל טכנולוגיות, מניה המצויה ברשימת השימור, מקשה מאוד לגזור את ערך חטיבת המדיקל של אלביט הדמיה לפי ערך השוק שלה.

ג'נרל אלקטריק השקיעה לאחרונה 31 מיליון דולר באינסייטק לפי שווי של 106 מיליון דולר לאחר הכסף. אינסייטק מפתחת מערכות לטיפול לא פולשני המשלבות הדמיית תהודה מגנטית לזיהוי הנגעים שבהן היא מטפלת עם אולטרה־סאונד ממוקד אשר מטרתו לפגוע באותם נגעים באמצעות עליית טמפרטורת הרקמה באזור המחומם. לחברה יש כבר אישור לשיווק הטיפול בארה"ב לצורך טיפול בטכנולוגיה זו בשרירנים ברחם, אך ההכנסות מפעילות זו נמוכות מההוצאות של החברה.

באוקטובר 2012 קיבלה החברה אישור מה־FDA לשימוש במכשור החברה לטיפול בכאב הנגרם מגרורות סרטן בעצמות בחולים שלא הגיבו, או אינם מתאימים, לטיפול בהקרנות. התוויה זו מצומצמת יחסית, והיא תתורגם להכנסות מהותיות רק אם טיפול זה יקבל שיפוי ביטוחי. ההכנסות של אינסייטק עלו בשלושת הרבעונים הראשונים של 2012 ל־12.2 מיליון דולר, אך היא עדיין מייצרת הפסד תפעולי בעיקר בגלל הוצאות המחקר והפיתוח הגבוהות. כך, למרות ההתייעלות שעברה החברה, הפסדי אינסייטק אחראים למרבית ההפסד שרשמה אלביט מדיקל טכנולוגיות בשלושת הרבעונים הראשונים של 2012 שעמד על כ־8 מיליון דולר.

הזרוע השנייה של חטיבת המדיקל, גמידה סל, ספגה בדצמבר האחרון מכה, כאשר טבע הבהירה שהיא לא מתכוונת להמשיך את המיזם המשותף בין החברות, ושהיא מחפשת שותף שייכנס לנעליה במיזם. אם טבע היתה מניחה שהטיפול של גמידה סל הוא ביצת זהב, היא לא היתה מוותרת עליו והיתה ממשיכה את ההשקעה בחברה הקרובה לשלב המכריע שלה. גמידה סל מצויה ערב פרסום תוצאות ניסוי שלב 3 בשימוש בתאי גזע טבוריים שעברו העשרה כתחליף להשתלת מוח עצם עבור חולי לוקמיה או לימפופה שלהם לא נמצאה תרומת מוח עצם. גם אם תרופה זו תזכה לאישור לשיווק, הרווחיות הגולמית הצפויה ממנה נמוכה יחסית בגלל העלות הגבוהה של מנת דם טבורי העומדת על כ־40 אלף דולר.

מכירת נתח מהותי מאלביט מדיקל טכנולוגיות ישירות, או מאינסייטק או מגמידה סל, תאפשר לאלביט הדמיה לזכות במעט נזילות, אבל בתנאי השוק הנוכחיים ובאתגרים שבהם עומדות אינסייטק וגמידה סל, אלביט הדמיה תתקשה לקבל עבורן תמורה גבוהה מהותית מעבר לערך השוק הנוכחי של אלביט מדיקל טכנולוגיות.

החטיבה הקמעונאית של אלביט הדמיה כוללת את אחזקתה בזכיינית חברת האופנה מנגו בישראל. פעילות זו מניבה לחברה הפסדים. ברבעון השלישי הפעילות הניבה לאלביט הדמיה הפסד של כ־3 מיליון שקל, אך החברה צופה לסיים את השנה הבאה ברווח. אלביט הדמיה מנסה למכור פעילות זו. אולם, בגלל התחרות הרבה בתחום האופנה והפסדי הפעלת מנגו בארץ, החברה לא צפויה לקבל תמורה מהותית עבור פעילות זו.

מכירה תחת לחץ תביא תמורה נמוכה

לאחר סקירת הפעילות של אלביט הדמיה אנחנו יכולים לחבר את החלקים ולנסות להעריך את שווי נכסיה. את פלאזה סנטרס וחטיבת המדיקל אנחנו מעריכים לפי ערך השוק של המניות (למרות הסחירות הנמוכה). הקושי המשמעותי הוא בהערכת השווי של חטיבת המלונות ושל האחזקה הישירה של אלביט הדמיה בפעילות בהודו (לא כולל האחזקה העקיפה דרך פלאזה סנטרס).

בחטיבת המלונות נרשום את ההערכות של אלביט הדמיה, אף שרמת הרווחיות הנוכחית של המלונות מתקשה להצדיק שווי זה. את חטיבת הנדל"ן בהודו אנו רושמים לפי ההשקעה של החברה בה עד עתה. גם תחת הנחות אופטימיות אלו ערך נכסי החברה נמוך בכ־356 מיליון שקל מערך ההתחייבויות שלה. אם נקבל הערכות מחמירות יותר לגבי הערך של חטיבת המלונות ושל הפעילות בהודו, ייתכן והפער בין נכסי החברה וההתחייבויות שלה יגדל באופן מהותי. לבעיית ערך הנכסים מצטרפת בעיית נזילות מהותית כיוון שמרבית הנכסים של אלביט הדמיה אינם סחירים.

אלביט הדמיה העריכה במהלך נובמבר שבסוף 2012 יישארו בידיה מזומנים בהיקף של 81 מיליון שקל בלבד. במהלך 2013 היא צופה קבלת 220 מיליון שקל שינבעו מעסקאות שהושלמו (פעילות הנדל"ן בארה"ב ומכירת המלונות באנגליה). הדיבידנד הצפוי מפלאזה סנטרס צפוי להוסיף לאלביט הדמיה עוד כ־93 מיליון שקל. אולם, סכומים אלה נמוכים מהותית מהקרן והריבית שהחברה צריכה לשלם במהלך השנה, שעומדים על 632 מיליון שקל. אם נוסיף לכך הוצאות הנהלה וכלליות גבוהות של כ־40 מיליון שקל בשנה, וצורך בהזרמת של כ־60 מיליון שקל להמשך פעילות ייזום, נקבל מחסור של יותר מ־300 מיליון שקל לצורך העמידה של החברה בהתחייבויותיה ב־2013. לאלביט הדמיה כמה מקורות אפשריים לגיוס סכום זה: מכירת פעילות המלונות או מימון מחדש של חלק מחטיבה זו, מכירת חלק מחטיבת המדיקל או ממניות פלאזה סנטרס, או מכירת חלק מהפעילות בהודו. הבעיה העיקרית היא שמכירה תחת לחץ של פעילות עלולה להיות בתמורה נמוכה מאוד, שאולי תעזור לחברה לצלוח את השנה הקרובה, אבל תרוקן אותה מנכסיה ואז מחזיקי האג"ח הארוכות יישארו ללא כלום.

מצבה המורכב של אלביט הדמיה מגביר את הצורך לקיום משא ומתן על הסדר חוב בין מחזיקי האג"ח לבין בעל השליטה, זיסר. לעתים קרובות עדיף הסדר חוב המתקבל בשלב מוקדם יחסית (כמו באפריקה השקעות) מאשר הסדר שמתקבל כאשר לחברה כבר אין סיכוי לשיקום (כמו במקרה של דלק נדל"ן).

הסדר חוב יכול לכלול ויתור מצד מחזיקי האג"ח על חלק מהחוב כלפיהם ועל פריסת יתרת התשלום בתמורה למניות של אלביט הדמיה ושל החברות־הבנות שלה, פלאזה סנטרס ואלביט מדיקל, ולהתחייבות להפחתה מהותית בדמי הניהול שאלביט הדמיה משלמת.

במתווה כזה הן פלאזה סנטרס והן אלביט הדמיה יזכו בפרק זמן שבו יוכלו לפתח את נכסיהן ללא לחץ מימושים מיידי, ומחזיקי האג"ח יוכלו ליהנות גם מהצד של ההצלחה אם אכן תתגשם. ללא הסדר חוב בחודשים הקרובים צפויה אלביט הדמיה לעמוד תחת לחץ של הצורך במימוש נכסים במהירות ותחת לחץ של מחזיקי האג"ח הקצרות וטענות מוצדקות של מחזיקי האג"ח הארוכות כנגד העדפת נושים. סחרור זה עלול להסתיים בתוצאות גרועות בהרבה לכל הצדדים.

השורה התחתונה: ללא הגעה להסדר חוב, בעיות הנזילות של אלביט הדמיה ימשיכו להקשות עליה לממן את המשך פיתוח הנדל"ן ולדחוף אותה למימוש נכסים. צעדים אלה עשויים לסייע לחברה בטווח הקצר, אך לרוקן את אותה מנכסיה בטווח הארוך יותר, דבר שיפגע בכל הצדדים.

הכותב הוא כלכלן בחברת הייטק