לעשירים ריבית משלהם: כך מופלים משקי הבית בפיקדונות

לעשירים ריבית משלהם: כך מופלים משקי הבית בפיקדונות

נתוני בנק ישראל חושפים את הפערים הגבוהים בריביות בין הלקוחות האמידים למשקי הבית, שרק מעמיקים. בבנקים טוענים כי מדובר בתמחור הגיוני שכן לקוחות גדולים גם מייצרים לבנק יותר הכנסה. האומנם פער לגיטימי או ניצול של חוסר התחרות?

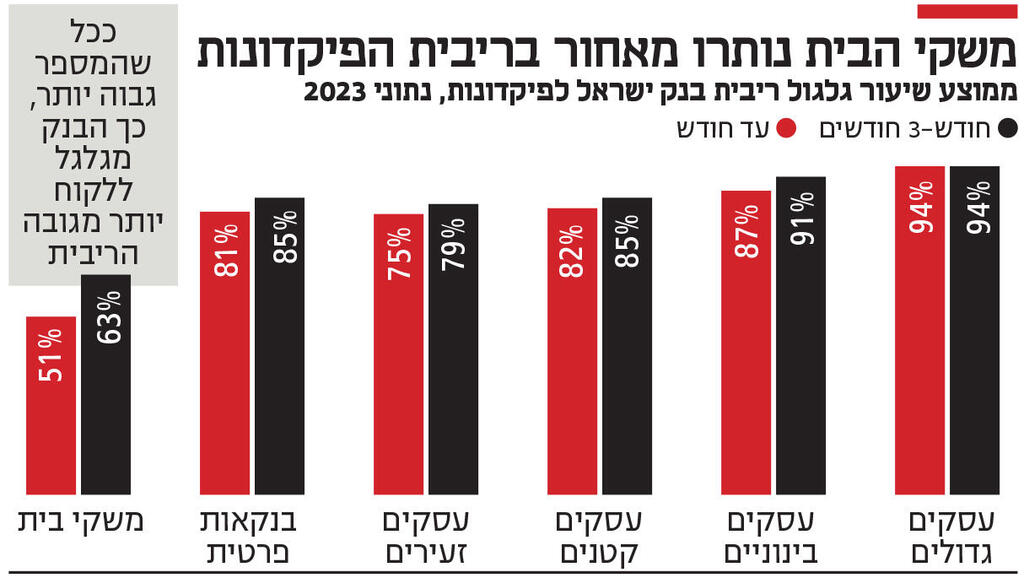

סוד גלוי הוא שלקוחות אמידים מקבלים תנאים טובים יותר בפיקדונות בבנקים לעומת שאר הציבור. לדברי לקוחות המוגדרים בבנקים כלקוחות אמידים במיוחד, הם יכולים לקבל היום על פיקדונות לטווח קצר של עד שלושה חודשים ריבית של 5%-4%. לשם השוואה, לפי מערכת השוואת הריביות של בנק ישראל, הריבית הממוצעת בחודש מרץ בפיקדונות לתקופה של עד חודש עמדה על 1.8%, ולתקופה של עד שלושה חודשים על 3.18%. סקירה שפרסם בתחילת השבוע בנק ישראל בחנה את כלל הפיקדונות לפי מגזרים, והציגה את הפערים הללו. לא רק שיש פערים מהותיים המפלים לרעה את משקי הבית, אלא שבשנה וחצי האחרונות הפערים הללו גם מתרחבים. בנק ישראל בוחן את הפערים באמצעות פרמטר הנקרא שיעור התמסורת לפיקדונות, כלומר היחס הממוצע בין ריבית בנק ישראל לריבית בפיקדונות. ככל שיחס זה גבוה יותר, כך הבנק מגלגל ללקוח יותר מגובה הריבית, וככל שהוא נמוך יותר, הלקוח מקבל פחות והבנק משפר את הרווחיות שלו.

עיקר הפערים הם בפיקדונות הקצרים לתקופה של עד חודש. שיעור התמסורת למשקי הבית בפיקדונות אלה עמד אשתקד על 51% בלבד לעומת 81% בבנקאות הפרטית (לקוחות פרטיים אמידים), ובעסקים הגדולים הגיע ללא פחות מ־94%. מדובר בפלח שמהווה חלק מרכזי מהפיקדונות: לפי נתוני בנק ישראל, בשנה שעברה כשליש מההפקדות לפיקדונות היו לפיקדונות לטווח קצר של עד חודש, כאשר ברבעון האחרון שבו פרצה המלחמה הפיקדונות הקצרים כבר היוו מחצית מהגיוסים לפיקדונות באותה תקופה.

בפיקדונות לטווח ארוך יותר, הנתונים קצת טובים יותר אך עדיין קיים פער לא מבוטל. בפיקדונות למשקי הבית שיעור התמסורת עומד על 63% לעומת 85% בבנקאות הפרטית והעסקים הקטנים ושוב 94% בפיקדונות העסקים הגדולים.

פערים אלה התרחבו בשנה וחצי האחרונות. בעוד בספטמבר 2022 הגיע שיעור התמסורת בפיקדונות למשקי הבית ל־73%, הוא הלך ונשחק באופן מדורג עד ל־64% נכון לחודש מרץ 2024. זאת בעוד בקרב העסקים הגדולים רשם ירידה קלה ביותר מ־93% ל־92%. כלומר בעוד בבנקים שמרו פחות או יותר על רמת הריביות בפיקדונות לעסקים, הרי שבקרב משקי הבית הם הרשו לעצמם באופן איטי ומתון אך עקבי לשחוק את הריביות בחודשים האחרונים, מעבר לירידה בריבית בנק ישראל ובתשואות האג"ח.

השאלה היא האם הפערים הללו הם בגדר תמחור עסקי לגיטימי, או אפליה וקיפוח הלקוחות החלשים יותר, והרחבת הפערים בינם לבין הלקוחות האמידים, שמצליחים לקבל תשואה גבוהה יותר על כספם.

במערכת הבנקאית מציינים כי הסתכלות רק על פרמטר הריבית בפיקדונות מעוותת את התמונה. "הלקוחות הגדולים מייצרים יותר הכנסות לבנק, בין שזה באשראי שהם צורכים ובין שבתיק ניירות ערך שמייצר הכנסות מעמלות ועוד. אצל לקוח שיש הכנסות משמעותיות ממנו, לבנק יש יותר גמישות ויכולת להציע ריביות גבוהות יותר בפיקדונות ועדיין להרוויח מכלל הפעילות שלו", אומר גורם במערכת הבנקאית. "זה כמו שלקוח ירכוש כמה מוצרים מאותו יצרן, ליצרן תהיה יותר גמישות לתת לו הנחה על אחד המוצרים לעומת לקוח שקונה ממנו רק את אותו מוצר", הוא מוסיף.

בבנקים מודים שעל הלקוחות הגדולים והחזקים הם נלחמים יותר כדי לשמרם. מדובר לרוב בלקוחות שיש להם יותר מחשבון בנק אחד, והבנק חושש מלאבד את הפעילות של הלקוח לבנק השני.

גם בנק ישראל מספק נימוקים במסמך שפרסם, שמסבירים את ההתנהלות הזו, ולא מבקרים אותה במיוחד. "לקוחות עסקיים מאופיינים באופן כללי בסל פעילות נרחב, בפיקדונות בהיקפים גדולים יותר ובהיותם מגזר לקוחות מתוחכם יחסית, מה שמקנה להם יכולת טובה יותר להשוות מחירים. ברוב המקרים, ככל שסל הפעילות והפיקדון של לקוח גבוה יותר, הוא נהנה מגלגול מלא יותר של ריבית בנק ישראל לריבית בפיקדון", כותבים בבנק ישראל.

אלא שעולה השאלה מה הגבול - האם פערים שכאלה של גלגול 51% מהריבית בפיקדונות הקצרים למשק בית לעומת 81% לבנקאות פרטית הם מוצדקים והוגנים? תשובה לכך אפשר לקבל ברמת הרווחיות הגבוהה של הבנקים, שסיימו את השנה שעברה עם רווח של 24 מיליארד שקל. ברמת רווחיות כזו גבוהה, ברור שהבנקים יכולים להרשות לעצמם לצמצם את הפערים הגבוהים שבריביות בין הלקוחות האמידים לפשוטים, ועדיין לשמור על רווחיות ראויה.