ראיון כלכליסט

אנדרו אביר: "המשק לא ערוך להפסקת רכישות המט"ח"

מנהל חטיבת השווקים בבנק ישראל, מסביר בראיון מתי הבנק יפסיק להתערב בשוק המט"ח, ורומז שגם הממשלה צריכה לסייע ליצואנים: "הם צריכים לראות איך ניתן להגדיל את רווחיות החברות"

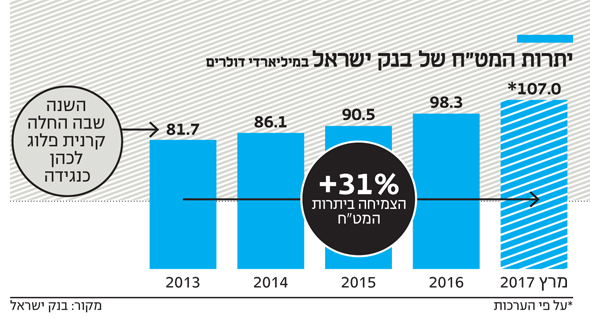

ביום ראשון לפנות בוקר חזר אנדרו אביר, מנהל חטיבת השווקים בבנק ישראל, מביקור בלונדון שם קיבל פרס על הצטיינות בניהול יתרות המט"ח של ישראל מהמגזין Central Banking. לחיצות הידיים והחיוכים בבריטניה הגיעו בדיוק בזמן בשביל הבנק המרכזי של ישראל, שהחל בחודשים האחרונים לספוג ביקורת הולכת ומחריפה שאביר נמצא במרכזה, על המשך רכישות מטבע חוץ במיליארדי דולרים בשנה במטרה למנוע מהשקל להתחזק יותר מדי. יתרות המט"ח האדירות הללו כבר הגיעו, לפי הערכות, לסכום של 107 מיליארד דולר.

כבר שמונה שנים שבנק ישראל מנהל מיני־מלחמה בשוק המט"ח אל מול אינספור שחקנים זרים ומקומיים שמהמרים על השקל כמטבע חזק. מתחילת השנה התחזק השקל בשיעור של 6.1% מול הדולר, 2.6% מול היורו ו־3.8% מול סל המטבעות. בראיון ל"כלכליסט", ראשון מאז סערת התחזקות השקל של החודשים האחרונים, אביר עצמו מודה כי "אם הייתם שואלים אותי לפני 8 שנים אם גם ב־2017 נתערב בשוק — זה היה נראה לי לא סביר".

מאז 2009 אתם אומרים שהמטרה העיקרית של רכישות המט"ח היא לאפשר ליצואנים להסתגל לשקל החזק. הם עדיין לא הסתגלו לכך?

"יצואן עושה גידור (רכישת הגנות מפני שינוי בשער המטבע — מ"פ וא"ר) שנה קדימה, וכעבור שנה הוא צריך לחדש את הגידור שלו, ואז הוא צריך להתמודד עם יצואנים באירופה ששער החליפין שלהם השתנה מאוד בתקופה האחרונה. היצואנים הישראלים היו צריכים להתמודד עם מצב שהתמשך, בעיקר מול יצואני אירופה ומדינות אחרות, שפעלו כדי להחליש את המטבע שלהם. אבל זה לא רק היצואן הקיים — אלא גם חשש מאיבוד תעשיות פוטנציאליות. תחשבו מה יקרה אם יזם יצטרך להחליט האם לפתוח פה מפעל חדש. ברגע שהיזם יחליט לפתוח את קו הייצור החדש שלו בלודז' או פראג ולא בבאר שבע — הוא כבר לא יחזור לכאן".

אתם בעצם מכריחים את הציבור "לסבסד" את היצוא, כי בזמן הזה הוא משלם יותר על מוצרים מיובאים.

"זה לא באותה חשיבות כמו תעסוקה. צריך לזכור שלא מנענו את הייסוף אלא מיתנו אותו, ועדיין היצואן הישראלי צריך להתמודד עם שער חליפין מייוסף מול היורו, בהשוואה ללפני כמה שנים.

"גם כשאנחנו מתערבים, אנחנו נותנים לנתונים חדשים להתעכל בשוק: לאחרונה פורסם הנתון של הלשכה המרכזית לסטטיסטיקה לפיו המשק צמח ברבעון הרביעי ב־6.2% והשקל התחזק.

"לא פעלנו מיד אלא חיכינו שהשוק יעכל שחלק גדול מהצמיחה מקורה ברכישות גדולות במיוחד של רכבים".

זו דוגמה שממחישה בדיוק את הביקורת על הניסיונות שלכם ללכת נגד השוק. הנה, עבר יותר מחודש מאז פורסם הנתון והשקל ממשיך להתחזק. כנראה שסוחרי המט"ח יודעים מה הם עושים.

"אני לא אומר שהם לא יודעים מה הם עושים כשהם קונים שקלים, אבל סוחרים קונים מכל מיני שיקולים. יש עניין וטקטיקה בשוק שנקראת 'מומנטום טרייד', שבה אתה קונה את המטבע שהתחזק הכי הרבה בתקופה האחרונה כי יש צפי שהוא ימשיך להתחזק. אנחנו רצינו והצלחנו לשבור את המומנטום הזה".

אביר. "ראינו מאז תחילת השנה גל רכישות על ידי זרים ללא השקעה בנכסים של ממש. הם נכנסים רק כדי לעשות סיבוב מהיר" צילום: אוהד צויגנברג

אביר. "ראינו מאז תחילת השנה גל רכישות על ידי זרים ללא השקעה בנכסים של ממש. הם נכנסים רק כדי לעשות סיבוב מהיר" צילום: אוהד צויגנברג

איך אתה יודע לזהות איזה סוג של סוחר קונה שקלים?

"ראינו גל רכישות על ידי זרים שלא התלוו לרכישות של נכסים פיננסיים אלא היוו גלגול של עסקאות החלף (עסקאות SWAP). אנחנו מקבלים דיווח מהבנקים על פירוט העסקאות לפי לקוחות, וראינו בתקופה של חודשיים מתחילת השנה האצה מאוד חריגה ברכישות על ידי זרים מבלי שהם קנו נכסים של ממש".

בקיצור, מדובר בספקולנטים.

"ספקולנט מבחינתי זה מישהו שעושה עסקת מט"ח כי הוא מצפה לתשואה רק מהשינוי במטבע עצמו, ובטווח קצר. בואו נגיד שלא ראינו השקעות בנכסים ממשיים".

אלגוריתמים בחליפות

כלל האצבע הוא שלמשק חזק יהיה מטבע חזק, ולו משום שהרבה משקיעים חיצוניים רוכשים נכסים באותו המשק כמו מפעלים, מניות, נדל"ן וכדומה בציפייה לתשואה נאה בעתיד. במקרה של ישראל, בשביל לרכוש נכס הם ממירים את המטבע שלהם — נגיד דולר או יורו — לשקלים. הדבר מגדיל את היצע המט"ח ואת הביקוש לשקל, מה שגורם לשקל להתחזק מול הדולר והיורו.

לדברי אביר, לא מול אותם משקיעים חיצוניים הוא מנסה להתמודד, אלא מול הגורמים שבאים "לעשות סיבוב" על המטבע הישראלי.

תסביר לנו רגע איך זה נראה. יושב אדם מעונב בקרן גידור בסיטי של לונדון — איך הוא בדיוק בוחר בשקל שלנו על פני המטבעות האחרים?

"יש שני סוגים עיקריים של משקיעים. יש את אלו שמשקיעים לטווח ארוך ובשביל זה הם מסתכלים על נתוני הבסיס של המשק, כמו העודף בחשבון השוטף (סך הייצוא פחות סך היבוא — מ"פ וא"ר) וכדומה, ויש משקיעים לטווח קצר שמשתמשים במודלים ואלגוריתמים מתוחכמים שמחכים לשינוי כיוון בערך של מטבע מסויים. אלה אנשים אחרים לגמרי שבאים רק כדי להרוויח משינויי שער החליפין.

"בתוך שוק המט"ח העולמי, החלק של האלגוריתם הפך להיות הרבה יותר גדול בשנים האחרונות. סביר להניח שלאלגו טריידינג (מסחר באמצעות אלגוריתמים — מ"פ וא"ר) היה חלק בהתחזקות של השקל מתחילת השנה".

איך אתה מסביר את ההתחזקות של השקל מינואר?

"באזור ינואר־פברואר התחילה איזושהי מחשבה בשווקים, לפיה בנק ישראל עוזב את השוק. ברגע שזה קרה התיאבון נכנס לפעולה והתחילו לקנות שקלים. בתקופה האחרונה היינו צריכים להבהיר לשוק, גם בדיבורים וגם במעשים, שהמדיניות שלנו לא השתנתה".

אם לא הייתם מתערבים — מה היה שער הדולר כיום?

"אם הפסקת ההתערבות היתה תוך כדי שינויים אחרים בעולם, כמו הפסקת המדיניות המוניטרית המרחיבה של חלק מהבנקים המרכזיים הגדולים שמביאים להתחזקות השקל, אולי לא היינו רואים השפעה. אבל תזכרו — הטעות הגדולה ביותר היא להפסיק להתערב מוקדם מדי כי אז נקבל את התחזקות של השקל כשהמשק לא חסין לשינויים האלה.

"התוצאה הטובה של המשק בשנים האחרונות היא גם תוצאה של המדיניות המוניטרית המרחיבה".

הדרך לסיוע ממשלתי

בין אם בנק ישראל מתנהל נכון ובין אם לא, בעיה נוספת נמצאת בירושלים. בנק מרכזי יכול לשחק בשוק המט"ח ולהוריד ריביות, אבל הכסף הגדול שהיצואנים זקוקים לו כדי שיוכלו להתמודד במציאות בה השקל הישראלי חזק נמצא במשרדי האוצר והכלכלה. כשאביר נשאל האם לא הגיע הזמן להעביר את השרביט לממשלה, הוא עושה מה שבנקאים מרכזיים אוהבים לעשות — להתחיל לענות על השאלה דרך מבט־על מקצועי ללא התייחסות ספציפית, ואז לרמוז בעדינות איפה בדיוק הבעיה.

"הממשלה צריכה להסתכל על גורמים לטווח הארוך שמגדילים או מקטינים את רווחיות החברות", הוא אמר בראיון. "אני לא מתכוון רק לסובסידיות — אלא בעיקר לשאלה איך לשפר את הפרודוקטיביות של המשק הישראל. זה האתגר העיקרי למשק, כי לא ראינו את השיפור בפריון שהיינו מצפים לראות בשנים האחרונות.

"זה יעזור גם לחברות, גם לעובדים שיחלו להשתכר שכר גבוה יותר וגם יגדיל את הצמיחה של המשק. שיפור הפריון הוא הדרך - בה' הידיעה - כדי שהצמיחה תהיה גבוהה יותר. בשביל זה צריך להשקיע בהכשרה מקצועית ובדברים אחרים שהם לא בשליטת בנק ישראל".

עד שזה יקרה, מה אסטרטגיית היציאה שלכם מהשוק?

"אם נפסיק להתערב - זה יהיה כי המצב במשק מספיק טוב כדי לספוג את הפסקת ההתערבות. זה יבוא גם עם הפסקת ההרחבה המוניטרית החריגה בעולם, עם התאוששות הסחר העולמי בקצב נאה של 4%-5% בשנה וכשהרווחיות של החברות הישראליות תשתפר כך שיוכלו לספוג תיסוף של השקל. ראינו שיפור בנתונים באירופה שיכולים להביא באופק של שנה או שנתיים לשינוי במדיניות המוניטרית שלהם — אם הם יעברו את הסיכונים הפוליטיים בתקופה הקרובה כמו הבחירות בצרפת. כבר רואים שיפור בצמיחה ובאינפלציה שאני סבור שתביא לכך שהבנק המרכזי האירופי יחשוב מחדש על עד כמה המדיניות המוניטרית שלו צריכה להיות מרחיבה".

לפחות על הנייר גם עליכם יש מגבלה: קבעתם שסך כל היתרות של הבנק יעמדו על 110 מילארד דולר. אתם כבר עוד מעט שם.

"אין מגבלה כזו מבחינת מדיניות מוניטרית, אם יש צורך להמשיך להתערב בשוק נמשיך. אני כן יכול להגיד שגם כאשר התערבנו בסכומים נאים בשנים האחרונות — היחס בין סך היתרות לתוצר נותר בסביבות 30%, כך שהיתרות לא עלו וקצב ההתערבות שלנו הוא פחות או יותר בקצב הצמיחה של המשק".

איך סוחבים תיק כבד

הצד השני של התפקיד של אביר הוא ניהול ההשקעות של כל יתרות המט"ח הללו. אחת הביקורות על הבנק היא שהעלות של ניהול היתרות מעפילה על התועלת, ולכן אביר צריך להגדיל כל הזמן את התשואה. למעשה, כל דולר שמתווסף לערימה מחייב את הבנק להשקיע חלק גדל והולך באפיקים מסוכנים, כמו מניות ואג"ח קונצרניות. החטיבה שהוא עומד בראשה היא שממליצה לוועדה המוניטרית - בראשה עומדת הנגידה קרנית פלוג - מהם אפיקי ההשקעה הנחוצים.

אתה מנהל כמעט 110 מיליארד דולר. איך אתה מחליט איפה להשקיע?

"הוועדה המוניטרית היא שקובעת את הקווים המנחים של ההשקעה. במקביל, אנחנו מפרסמים לציבור את תיק היתרות וההשקעה של היתרות. בנוסף, התאמנו את צורת הניהול לפרופיל הסיכון שאנחנו חושבים שהוא נכון: כשהיינו עם יתרות של 10% מהתוצר, החשיבות העיקרית היתה הנזילות. היום לתשואה יש חשיבות גדולה יותר — יחד עם התיק הסולידי שיש לנו באג"ח ממשלתיות, יש מקום גם למניות ולאג"ח קונצרני וזאת כדי לשפר את היחס בין התשואה לסיכון".

אולי הבנק בכלל צריך לשקיע את היתרות בקרן עושר שתשקיע במדינה?

צריך להבדיל בין תיק יתרות מט"ח לקרן עושר. קרן עושר היא קופה שמתמלאת בסכום מסויים, אך היתרות שלנו הן לא קופה. הממשלה יכולה לקחת מאיתנו מט"ח כדי לפרוע חוב במט"ח או עבור משהו אחר, אבל אז היא תצטרך להביא לנו שקלים".