השורה התחתונה

ההכנסה הפנויה של משקי הבית גדלה והיא עשויה לסמן תפנית במגמת האינפלציה

הורדות מחירים וצניחת החזרי המשכנתאות בגלל ריבית נמוכה, יכולות לתמוך בביקושים ולהעלות בחזרה את רמת האינפלציה

- אג"ח הים התיכון: דעיכת השקל מייצרת הזדמנויות באג"ח דולרי

- אג"ח הים התיכון: פרמיית הסיכון של ישראל עדיין חיה ובועטת

- אג"ח הים התיכון: צוק איתן סיפק הזדמנויות רכישה בדרך למרחב המוגן

הדילמה של הנגידה

בתקופה האחרונה גוברת הביקורת על בנק ישראל בשל העובדה שהריבית הנמוכה ממשיכה לנפח את בועת הנדל"ן בזמן שהשקל ממשיך לשמור על עוצמה למרות המאמצים המוניטריים הרבים. בסוף השבוע שעבר טענה נגידת הבנק קרנית פלוג, שמדובר בכורח המציאות נוכח מדיניות מרחיבה מאוד אשר כוללת ריביות שליליות והרחבה כמותית בהיקפים גדולים במדינות שונות בעולם.

מדובר במציאות מורכבת והדילמה של בנק ישראל לא פשוטה, אולם לצד הריבית הנמוכה בעולם יש להביא בחשבון גם את ההבדלים במצבי הכלכלות השונות. הצמיחה במדינות שנוקטות במדיניות מרחיבה יותר, נמוכה בהרבה מקצב הצמיחה בישראל. כך, למשל, קצב הצמיחה באיחוד האירופי עמד על 0.3% 2014, ביפן על 0.4%. גם שיעור האבטלה אצלנו נמוך משמעותית מבאירופה שסובלת מאבטלה של כ־11.2%.

בניגוד לשערי החליפין שירדו בחדות, האכזבה מאי־שינוי הריבית היתה מתונה בהרבה בשוקי המניות והאג"ח, ובצדק. שוק ההון בישראל נהנה ממצב נדיר שבו הריבית במשק מתאימה למשק המצוי במיתון בעוד שהצמיחה באוקטובר־דצמבר 2014 עמדה על 6.8%.

גם אם נביא בחשבון את העובדה שהצמיחה החזקה מהווה תיקון לקיפאון בפעילות המשק בזמן מבצע צוק איתן, הרי שאינדיקטורים הכלכליים לינואר־מרץ 2105 מצביעים על קצב צמיחה של יותר מ־3%.

גם שוק העבודה בישראל נראה חזק, ועל פי הלשכה המרכזית לסטטיסטיקה, שיעור האבטלה בפברואר ירד ל־5.3%, זאת לעומת 5.6% בינואר. בקרב בני 64–25 - גילי העבודה העיקריים - התייצב שיעור האבטלה על רמה נמוכה של 4.8% בלבד.

יוקר המחיה שמכביד על שכבות רבות באוכלוסייה ומהווה נדבך מרכזי בשיח הציבורי, מייצר מציאות נדירה שבה למרות חוסר ההלימה בין הריבית הנמוכה למצב המשק, מדד המחירים לצרכן דווקא ירד בשנה האחרונה. הסעיף העיקרי שבכל זאת התייקר הוא כרגיל הנדל"ן, אך היות שלכ־68% מהציבור יש דירה בבעלותם, השנים האחרונות דווקא שיפרו את מצבם.

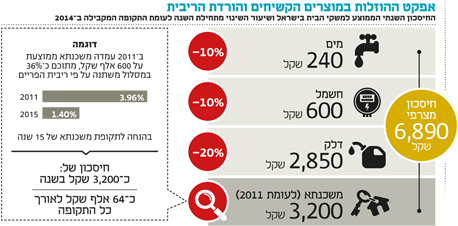

כוח הקנייה של הצרכן הישראלי עולה בהתמדה בשל שתי סיבות עיקריות, הורדת מחירים של מוצרים בעלי ביקוש קשיח יחסית ותשלום ריבית נמוכה יותר על המשכנתאות. מחירי החשמל והמים ירדו ב־10%, ומחירי הדלק ירדו בכ־20% מתחילת השנה ביחס לתחילת 2014. מדובר בחיסכון שעשוי להגיע לכ־3,700 שקל בשנה למשק בית.

הריבית הנמוכה גם הפחיתה את ההחזר החודשי של המשכנתאות. משכנתא ממוצעת של משק בית בישראל עמדה ב־2011 על 600 אלף שקל, מתוכה כ־36% במסלול משתנה על פי ריבית הפריים. לפי נתוני בנק ישראל, הריבית במסלול זה ב־2011 עמדה על כ־3.96%, זאת לעומת ריבית של כ־1.4% כיום.

אם נניח תקופת משכנתא של 15 שנה, נראה כי במונחים כספיים מדובר בחיסכון של כ־3,200 שקל בשנה ושל כ־64 אלף שקל לכל אורך התקופה, זאת בהנחה שלא בוצע מיחזור משכנתא. אם אותו משק בית קיבל ייעוץ מקצועי וביצע מיחזור של כל המשכנתא, החיסכון הכספי יכול לגדול באופן משמעותי.

אם נחבר את החיסכון במשכנתאות עם החיסכון שנובע מירידת מחירי החשמל, המים והדלק, נקבל תוספת מצרפית שיכולה להגיע ל־6,890 שקל בשנה למשק בית. במילים אחרות, משפחות רבות נהנות מהכנסה פנויה גדולה יותר ולכך אמורות להיות השלכות מאקרו־כלכליות חשובות.

לצד העלייה המסתמנת ברמת החיים הממוצעת, נראה שגם המשקיעים נהנים מהסביבה הכלכלית הייחודית לישראל. השילוב של ריבית אפסית עם משק צומח ובנק מרכזי שמספק מעטפת הגנה מוניטרית נגד היחלשות הדולר, משמש רוח גבית משמעותית.

ללא אירוע חיצוני משמעותי ימשיך שוק ההון להניב למשקיעים המסוגלים לספוג תנודתיות פוטנציאל רווח חיובי. עם זאת, קשה להניח שלא יהיה מחיר לפער בין המדיניות המוניטרית המרחיבה מאוד למשק שאינו זקוק למדיניות כאמור.

קרנית פלוג, נגידת בנק ישראל צילום: נמרוד גליקמן

קרנית פלוג, נגידת בנק ישראל צילום: נמרוד גליקמן

כמות המזומן גדלה

כמות הכסף המיוצגת במצרף המוניטרי M1 (המזומן שבידי הציבור ופיקדונות העו"ש) עלתה בשנה האחרונה ב־39.3%, ומאז הפחתת הריבית נרשמו פדיונות של כ־13.5 מיליארד שקל בקרנות הכספיות. בימים כתיקונם עלייה כה משמעותית בכמות הכסף אמורה לתמוך באינפלציה, אך באווירת יוקר המחיה השוררת בישראל, מדדי המחירים מרוסנים בשלב זה. את המחיר הסוציו־אקונומי משלם המשק בהגדלת הפערים החברתיים בין בעלי הדירות לאלו שנאלצים לשלם אלפים רבים של שקלים מדי חודש על שכירות.

המשקיעים צריכים לשאול את עצמם האם בטווח הבינוני והארוך הציפיות לאינפלציה שנתית ממוצעת של 1.4%-1.7%, כפי שהן מגולמות בשוק, נראות מספקות. לקראת עונת המדדים החיוביים הצפויה להתחיל החודש ולהסתיים באוגוסט, ובמיוחד לנוכח עליית מחיר הנפט בשבוע האחרון והגידול בהכנסה הפנויה וכמות הכסף, בהחלט ייתכן שהתשובה לכך שלילית.

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים. דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות