ניתוח כלכליסט

חגיגת השיערוכים נגמרה - ותשלומי הקרן אוטוטו כאן

2019 עשויה להפוך לשנת המבחן הגדולה של החברות האמריקאיות שהנפיקו אג"ח בתל אביב. פירעונות הקרן כבר נראים באופק, ורגע לפני שהן מתחילות למחזר חובות, כלכליסט צולל לעומק הדו"חות הכספיים ומגלה שלא הכל ורוד

לחצו כאן לערוץ הטלגרם של מדור שוק ההון בכלכליסט

שנת 2019 צפויה להיות שנת מבחן לחברות הזרות שגייסו אג"ח בישראל. פירעונות הקרן הולכים וגדלים מדי שנה, ודווקא כשהצורך במיחזור החוב הכבד הרובץ עליהן הפך לכורח המציאות - ניכרת עלייה בתשואות האג"ח שלהן.

- מודי'ס הורידה את הדירוג לאיי.די.או פרופרטיז

- 6 ברבורים שחורים מעל 7 הקניונים של סטארווד

- רבוע כחול נדל"ן: החברה שמחזיקה בקניון TLV לא עומדת באמות המידה של הסכם המימון

ניתוח הדו"חות הכספיים של החברות הזרות שגייסו חוב בישראל, ושאיגרות החוב שלהן נכללות במדד תל בונד־גלובל, מבליט את התופעה הבאה: ברבעון השני של 2018 מסתמנת מגמת בלימה חדה בחגיגת שיערוכי הנדל"ן, שאפיינה את הרבעון המקביל. אף על פי כן, רווחי חברות הנדל"ן לא נפגעו הודות להכנסות מהפרשי שער בעקבות התחזקות הדולר מול השקל.

מדד תל בונד־גלובל כולל את כל איגרות החוב הקונצרניות שהנפיקו חברות זרות, שאינן צמודות בריבית קבועה, המדורגות על ידי S&P מעלות בדירוג -A או על ידי מידרוג בדירוג 3A. המדד מורכב מ־34 סדרות אג"ח שהונפקו על ידי 23 חברות. הוא הושק ביולי 2017 והניב מאז תשואה של 1.7%. מתחילת 2018 המדד ירד ב־4.1%.

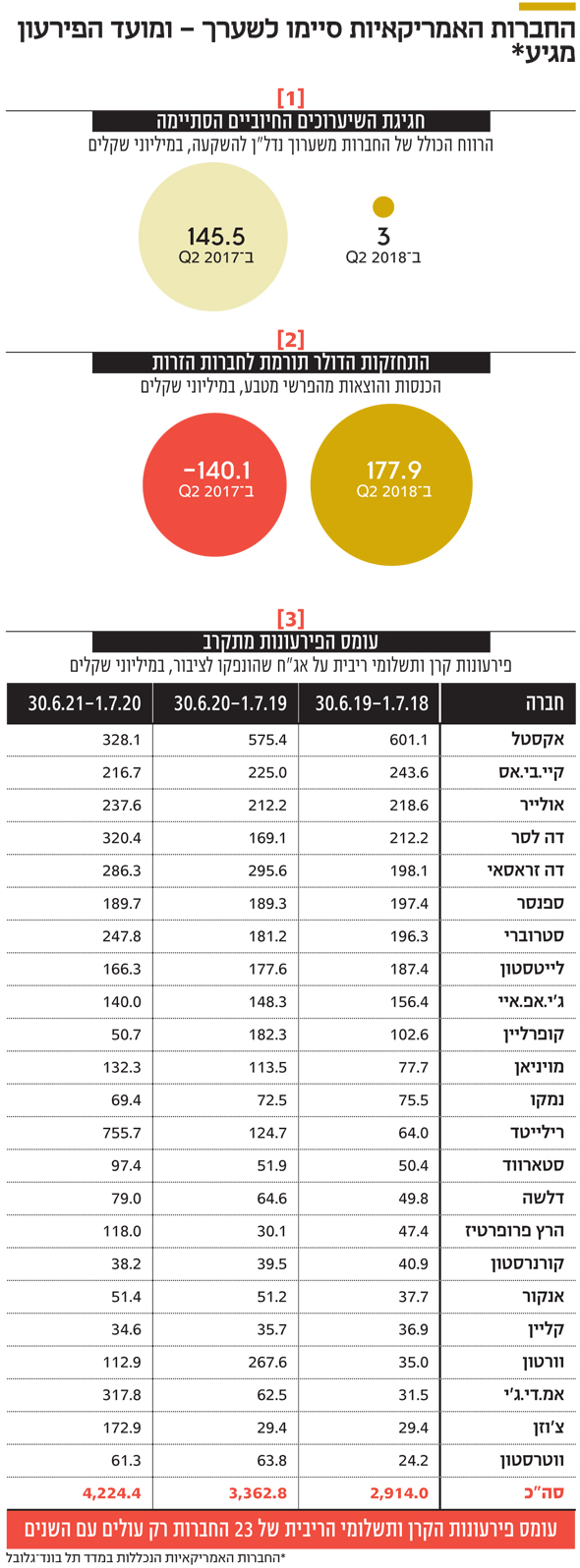

ברבעון השני של 2018 רק שבע מהחברות במדד הציגו שיערוכים חיוביים, לעומת 13 שסבלו מירידת ערך הנדל"ן להשקעה שבבעלותן. רווחי השיערוך של כל החברות במדד תל בונד־גלובל הסתכמו ב־3 מיליון דולר בלבד, בהשוואה לרווחי שיערוך של 145 מיליון דולר ברבעון המקביל בשנת 2017.

עיקר הירידה מיוחסת לחברת אולייר, שהרווח שלה מעליית ערך נדל"ן להשקעה הסתכם ברבעון האחרון ב־4.6 מיליון דולר בלבד. זאת לעומת 86.5 מיליון דולר שרשמה ברבעון המקביל. אולייר היא הנציגה הבולטת מבין החברות בתל בונד־גלובל, עם ארבע סדרות במדד.

הנכסים של החברות אמריקאיות הנסחרות בת"א צילום: אורן פרוינד

הנכסים של החברות אמריקאיות הנסחרות בת"א צילום: אורן פרוינד

סוף תקופת הזוהר של חברות הנדל"ן המניב

אחד ההבדלים המעניינים בין החברות היא מידת השקיפות ביחס לנסיבות שהביאו לשינוי בערך הנדל"ן. כך, חברת מויניאן, שפועלת בעיקר במנהטן, ציינה שירידת ערך הנדל"ן להשקעה ברבעון השני נבעה ברובה מפרויקט בשדרה החמישית, שסבל ברבעון האחרון מקיטון בשיעורי התפוסה. לעומת זאת, מי שירצה להבין מה עומד מאחורי ירידת ערך הנדל"ן להשקעה בדו"חות של חברת אנקור, ייאלץ להסתפק בהסבר של החברה, שלפיו "ירידת הערך בתקופת הדו"ח נובעת מהשקעות בנדל"ן להשקעה שלא גרמו לעליית ערך".

הבלימה בשיערוכי הנדל"ן להשקעה של החברות בזרות ברבעון השני עשויה לאותת על סוף תקופת הזוהר של חברות הנדל"ן המניב. אלה נהנו בשנים האחרונות מרוח גבית חזקה הודות לשילוב של שני גורמים: צמיחה של הכלכלה האמריקאית וריבית נמוכה. העובדה שהבנק המרכזי של ארה"ב העלה בספטמבר את הריבית בפעם השלישית השנה, והציפיות לארבע העלאות ריבית נוספות עד סוף 2019, עלולה להביא לשינוי מגמה בסעיף השיערוכים. ייתכנו ירידות בשווי הנכסים של חברות הנדל"ן המניב בכלל, ושל אלה הפועלות בארה"ב בפרט.

החברות האמריקאיות סיימו לשערך

החברות האמריקאיות סיימו לשערך

השקל נחלש, החברות הזרות מתחזקות

חרף הבלימה בשיערוכי הנדל"ן להשקעה, החברות הזרות לא סבלו מפגיעה בשורת הרווח הנקי. הסיבה לכך נעוצה בשיפור משמעותי בסעיף הוצאות המימון. הירידה בהוצאות המימון של החברות הזרות נובעת בראש ובראשונה מהכנסות שנרשמו מהפרשי שער בעקבות התחזקות הדולר מול השקל.

מטבע הפעילות של החברות הזרות שגייסו חוב באמצעות הנפקת אג"ח בישראל הוא הדולר. לעומת זאת, חלק משמעותי מהחוב שלהן הוא בשקלים. לפיכך, התחזקות הדולר לעומת השקל שוחקת את החוב השקלי של החברות הזרות, ומניבה להן הכנסות מימון.

במחצית הראשונה של 2018 הדולר התחזק ביחס לשקל ב־5.3%, וב־30 ביוני שער החליפין עמד על 3.65 שקלים לדולר. חלק הארי של העלייה נרשם במהלך הרבעון השני, שבו הדולר התחזק לעומת השקל ב־3.9%. כפועל יוצא, 23 החברות שמרכיבות את מדד תל בונד־גלובל רשמו ברבעון השני של השנה הכנסות של 178 מיליון דולר מהפרשי שער. זאת בעוד בתקופה המקבילה הן ספגו הוצאות מהפרשי מטבע של 140 מיליון דולר.

מבחינת השינוי שחל בשער החליפין במהלך הרבעון השלישי עולה כי הדולר נחלש כנגד השקל בשיעור זניח יחסית, של 0.6%. המשמעות היא שמי שציפה לראות שכפול של הפרשי שער שנרשמו ברבעון השני גם בדו"חות הרבעון השלישי, שיפורסמו בשבועות הקרובים, צפוי להתאכזב.

קרן וריביות: לכל שבת יש מוצאי שבת

חלף יותר מעשור מאז שהחברה הזרה הראשונה הגיעה לגייס חוב בישראל. ככל שהתופעה הולכת ומתרחבת, וככל שמתרבים גיוסי החוב בבורסת תל אביב, כך גדלים פירעונות הקרן ותשלומי הריבית העתידיים של החברות הזרות. כל חייל יודע שלכל שבת יש מוצאי שבת, וכל משקיע יודע שלכל אג"ח יש מועד פירעון. וזה, גם אם יתמהמה, בוא יבוא.

פירעונות הקרן ותשלומי הריבית של 23 החברות שנמנות על מדד תל בונד־גלובל בשנה הקרובה (יולי 2018 עד יוני 2019) מסתכמים ב־2.9 מיליארד שקל. שנה לאחר מכן, היקף התשלומים הצפוי כבר גדל ל־3.4 מיליארד שקל, ובשנה השלישית - עומס התשלומים מגיע לשיא של 4.2 מיליארד שקל.

גם המשקיעים הלהוטים ביותר באגרות החוב של החברות הזרות לא מצפים בחלומות הכי ורודים שלהם שהחוב כלפיהם יוחזר מהפעילות השוטפת של חברות הנדל"ן, או ממימוש הנכסים שלהן. בעניין הזה החברות הזרות לא שונות מאלה המקומיות, ופירעונות הקרן מבוססים רובם ככולם על מיחזור חובות. חוב חדש שיחליף חוב ישן.

אלא שכאן בא לידי ביטוי הפער בין רצון ליכולת. נכון להיום, רק 26% מהחברות במדד תל בונד־גלובל, 6 מתוך 23, נסחרות בתשואות חד־ספרתיות נמוכות (עד 5%), שמעידות על נגישות טובה לשוק החוב ועל יכולת למחזר את החוב הקיים באמצעות חוב חדש. מנגד, 13% מהחברות במדד - 3 בלבד - נסחרות בתשואה דו־ספרתית (מעל 10%), שמאפיינת אג"ח זבל ומעידה על חוסר האמון של המשקיעים ביחס ליכולת שירות החוב שלהן. מטבע הדברים, היכולת של אותן חברות לגייס חוב חדש מוטלת בספק. רוב החברות במדד תל בונד־גלובל, 14 במספר, נסחרות בתשואה חד־ספרתית גבוהה (10%-5%), שנחשבת לאזור דמדומים שבו מיחזור החוב הופך למשימה מאתגרת ככל שמתקרבים לרף העליון של התשואה.