בלעדי לכלכליסט

איתות חיובי לרכישת מיטב דש? XIO צפויה לקבל פרה רולינג מרשות המסים

רשויות המס צפויות לתת בימים הקרובים פרה רולינג לקרן לרכישת הבעלות בבית ההשקעות לפי שווי של כ-1.4 מיליארד שקל. המשוכה הקשה יותר היא השגת אישור המפקחת על הביטוח דורית סלינגר שטרם החלה לבחון את הנושא - כל עוד לא נחתם הסכם פורמלי בין הצדדים. בבורסה לוחצים על סלינגר להתנות האישור בהשארת מיטב-דש ציבורית

רכישת הבעלות בבית ההשקעות מיטב-דשעל ידי קרן ההשקעות הבינלאומית XIO עוברת משוכה אחת בדרך להשלמת העסקה - קבלת פרה רולינג חיובי מרשויות המס.

- סוף למאבק על ועד מיטב דש? ההסתדרות הלאומית גברה על הכללית

- ועד מיטב דש: גם ההסתדרות הכללית הכריזה על יציגות

- מיטב דש הופכת לבעלת שליטה מלאה בפלטפורמת ההלוואות Eloan

בימים האחרונים קיבלה הקרן וכך גם בעלי בית ההשקעות – אלי ברקת ומשפחת סטפק - אינדיקציה חיובית מרשויות המס למתן פרה רולינג לאישור העסקה מבחינתם. XIO מעוניינת לרכוש את כל בית ההשקעות, כולל אחזקות הציבור, לפי שווי של כ-1.4 מיליארד שקל. שווי השוק של מיטב-דש עומד על 933 מיליון שקל (לאחר שרשמה מתחילת השנה זינוק של 46%, ברקע פרסום דבר העסקה ועל רקע הערכות בשוק כי זו לבסוף תאושר).

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הקושי המשמעותי יותר יהיה קבלת היתר שליטה על ידי המפקחת על הביטוח, דורית סלינגר, שבמהלך הקדנציה שלה נמנעה מלהעניק היתרי שליטה לגופים זרים.

במקביל, נודע שבבורסה לניירות ערך מפעילים לחצים על מיטב-דש והקרן, וכן על סלינגר, כי תתנה את האישור בכך שמיטב-דש תישאר ציבורית. כך או כך, מכיוון שהעסקה מבוססת כרגע על מזכר הבנות ולא על הסכם חתום, סלינגר לא דנה לעומק בנושא ולמעט פגישה אחת שקיימה עם נציגי הקרן לא התקיימו פגישות נוספות.

נציגי קרן XIO שנפגשו עם סלינגר הציגו את עצמם כמנהלים של קרן השקעות גלובלית המונה ארבעה שותפים - שניים מהם אירופיים ושניים מהם סינים תוך הדגשה כי מרבית המשקיעים בקרן הם אמריקאים והיתר אירופיים ואסייתיים הכוללים גופים מוסדיים. ברקע, הנטייה של סלינגר להתנגד לאישור רכישת השליטה על ידי גופים סיניים על רקע המשטר הלא שקוף הפועל במדינה.

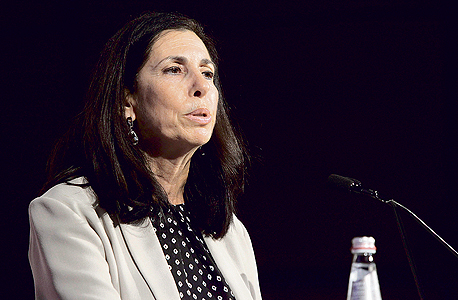

דורית סלינגר צילום: עמית שעל

דורית סלינגר צילום: עמית שעל

באתר האינטרנט שלה מוצגת XIO כקרן השקעות פרטית גלובלית שמרכזה בהונג קונג ובלונדון, המנהלת הון של 5 מיליארד דולר. הקרן פועלת בבריטניה, ארה"ב, גרמניה, שוויץ, ישראל, הונג קונג וסין, ומעסיקה כ־60 אנשי מקצוע מ־15 לאומים שונים, יוצאי בנקים וקרנות השקעה, חלקם מהגדולים בעולם.

ב־2014 הקימו את הקרן ארבעת השותפים: המנכ"ל ג'וזף פאצ'יני, בכיר לשעבר בענקית ניהול הנכסים בלאקרוק, בבנק ההשקעות ג'יי.פי מורגן ובחברת ההשקעה ביין קפיטל; קרסטן גייר, בכיר לשעבר בקרן ההשקעות הפרטית פרמיירה ובחברת הייעוץ מקינזי; את'נה לי, בכירה לשעבר באולימפוס קפיטל; ומרפי קיאו, בכיר לשעבר בבנק הסיני CICC. בשנים שקדמו להקמתה הם היו אחראים להשקעות ביותר מ־30 מיליארד דולר.

בקרן מעוניינים שצבי סטפק ובנו אבנר ימשיכו לעבוד במיטב־דש גם לאחר המכירה ולפי הערכות צפויים להיחתם גם הסכמים עם מנהלים קיימים בקבוצה לתקופת העסקה נוספת. מדובר בבכירים כמו אילן רביב, מנכ"ל החברה, רונן טוב ואריק פרץ המכהנים כמשנים למנכ"ל. חשוב לציין כי בניגוד לקרנות השקעה אחרות, הקרן פועלת ללא מגבלת זמן, כלומר אין מדובר בהשקעה פיננסית שיש לממש תוך כמה שנים ברווח, אלא מדובר במשקיע אסטרטגי.

אם לבסוף סלינגר תיתן היתר שליטה לקרן, תהיה זו עסקת רכישת השליטה המשמעותית הראשונה של גוף המגיע מחו"ל המאושרת בקדנציה שלה, דבר שייצור אופטימיות גם בקרב גופים נוספים הנמצאים על המדף כמו הפניקס וכלל ביטוח. זאת לאחר שסלינגר דחתה בשנים האחרונות מספר עסקאות שהביאו לאישורה ובהם למכירת כלל והפניקס לידי משקיעים סינים.