הברבורים השחורים של נוחי דנקנר

בסיכומי ההגנה שלו טען נוחי דנקנר ששלוש השקעות ריסקו את האימפריה שבנה - קרדיט סוויס, לאס וגאס וסלקום. אולם אמונתו העיקשת שאי.די.בי שווה הרבה יותר היא שהביאה אותו לקו הסיום עם חובות עתק. על הנקודה שבה נקטע רצף של החלטות עסקיות מבריקות והחלה הנפילה

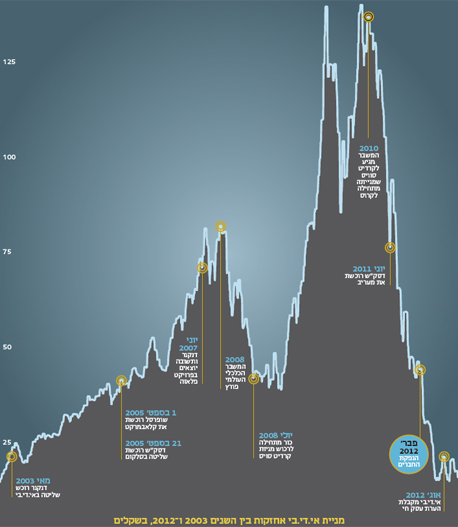

הרשעתו של נוחי דנקנר אתמול בעבירות הרצת ניירות ערך חותמת את אחד הפרקים המרתקים בתולדות שוק ההון הישראלי. סיפורו של עורך דין צעיר ושאפתן שהגיע ממשפחה מבוססת ועשה מהלך מבריק להשתלטות על קבוצה עסקית דועכת בשיאו של משבר כלכלי במשק. דנקנר, שהשכיל לרתום למהלך "כסף ישן" וגדול בדמות משפחות מנור ולבנת, הפך במהרה את אי.די.בי אחזקות לקונצרן ענק עם אחזקות כמעט בכל תחום אפשרי.

תחילה היה נדמה כי נער הזהב ממשפחת דנקנר ניחן במגע מיוחד. הוא אפילו חזה את המשבר הפיננסי הגדול של 2008. אלא שכאן הסתיימו קצת פחות משבע השנים הטובות של דנקנר. בזה אחר זה עברו השווקים שבהם פעלו החברות של אי.די.בי מהפכים. בעקבות זאת נסגר ברז הדיבידנדים והתפשטה מצוקה פיננסית שדחפה אותו לביצוע אותה הנפקת החברים המפורסמת שבה הסתבך בפלילים. איפה הגיעה הנקודה שבה שרשרת של החלטות עסקיות מבריקות נקטעה ודנקנר התבלבל?

בסיכומי ההגנה שלו התייחס דנקנר לשלושה ברבורים שחורים שפקדו את עסקיו וריסקו אותם: ההשקעה בקרדיט סוויס, הקרקע שרכש בלאס וגאס ורפורמות הסלולר של משה כחלון. שלושת האירועים הללו עלו לדנקנר מאות מיליוני שקלים. אולם לא רק השקעות כושלות דרדרו את אי.די.בי אחזקות. אחת הטעויות הגדולות שהביאו את דנקנר לקו הסיום מרושש ועם חובות עתק לבנקים היתה האמונה העיקשת שאי.די.בי שווה יותר. הרבה יותר.

במהלך שנות שליטתו של דנקנר באי.די.בי חילקה הקבוצה דיבידנדים ב־5 מיליארד שקל, מתוכם קיבלה חברת גנדן הפרטית של דנקנר - שבאמצעותה הוא רכש את אי.די.בי - 2.28 מיליארד שקל בדיבידנדים. סכום זה יכול היה לכסות את ההלוואה הראשונית שלקחה גנדן ב־2003 לרכישת גרעין השליטה באי.די.בי. אלא שהדבקות של דנקנר בסברה שמניות אי.די.בי שוות הרבה יותר מערכן בשוק, גרמה לו לקנות עוד ועוד מניות בבורסה ולבצר את אחיזתו בקבוצה.

מאז רכישת גרעין השליטה ועד 2010, במקום לכסות את ההלוואות לבנקים, השקיעה גנדן מיליארד שקל ברכישת מניות אי.די.בי אחזקות בבורסה וכמעט הכפילה את אחזקתה. בסך הכל השקיעה גנדן באי.די.בי אחזקות 2.1 מיליארד שקל: 1.1 מיליארד שקל ברכישת השליטה ב־2003, ועוד מיליארד שקל ברכישת מניות.

שיא הרכישות היה בשנים 2005-2004, כשדנקנר ראה כי טוב ושההשתלטות הממונפת על אי.די.בי הצליחה. נראה שדנקנר הסתמך על ניתוח אופטימי למדי, שהוכן באותם ימים במטה קבוצת אי.די.בי. אותו מסמך אמד את שווייה של אי.די.בי ב־5.6 מיליארד שקל, בעוד היא נסחרת בבורסה לפי שווי של כ־3.6 מיליארד שקל בלבד. אילו גנדן היתה משתמשת בכספי הדיבידנד לפירעון חובותיה, סביר להניח כי בקופתה היו כמה מאות מיליוני שקלים פנויים, ודנקנר לא היה נזקק להנפקת החברים שסיבכה אותו עד מעל לראש.

דנקנר: "אני אדם שאוהב לבצע עסקאות"

המסלול של דנקנר באי.די.בי החל בהצלחות גדולות. בשנת 2002, כשהמשק הישראלי היה במיתון כבד, פתח דנקנר יחד עם שותפיו בחברת גנדן, משפחות מנור ולבנת, במגעים לרכישת אי.די.בי. העסקה הושלמה במאי 2003, ובתוך שנים אחדות חיזק את מעמדה והצליח להפוך אותה לקבוצה העסקית המובילה במשק. בשיאה החזיקה אי.די.בי בנכסים בשווי של יותר מ־100 מיליארד שקל והעסיקה יותר מ־40 אלף עובדים. הקבוצה כללה אז חברות מהגדולות והפעילות בארץ, בהן שופרסל, סלקום, כלל ביטוח, מכתשים אגן (אדמה כיום), נשר, נטוויז'ן, כור, כלל תעשיות, דיסקונט השקעות, נכסים ובניין, גב־ים ואלרון.

דנקנר נתפס כאשף השקעות בשוק הישראלי. הוא מכר וקנה, הנפיק וגייס. בשנים 2008-2005 האימפריה העסקית התרחבה. במקביל מכרה אי.די.בי אחזקות בתחומי ההיי־טק והנדל"ן בישראל. חברת סאיטקס, שבה החזיקו דסק"ש וכלל תעשיות, מכרה את סאיטקס ויז'ן לפי שווי של 250-230 מיליון דולר, ופעילות נוספת לחברת קודאק תמורת 60 מיליון דולר. חברת הבנייה אזורים נמכרה לשעיה בוימלגרין תמורת 320 מיליון דולר.

הרכישה הראשונה של דנקנר במסגרת אי.די.בי היה ההשתלטות על סלקום. במאי 2005 פתח דנקנר במסע לרכישת חברת הסלולר. דסק"ש, שעד אז החזיקה ב־31% ממניות סלקום, רכשה את חלקיהן של קבוצת ספרא וחברת התקשורת האמריקאית בלסאות'.

היתה זו אחת הרכישות המהותיות של אי.די.בי תחת הנהגתו של דנקנר. בסך הכל שילמה דסק"ש 1.35 מיליארד דולר במזומן עבור 69.5% ממניות סלקום, וכבר בתחילת 2006 מכרה אי.די.בי 5% מהמניות לבנק האמריקאי גולדמן זאקס לפי שווי של 2.1 מיליארד דולר. במסגרת ההסכם עם גולדמן זאקס התחייבו שתי החברות להנפיק את סלקום בבורסה בתוך 3 שנים מהשלמת העסקה. בפועל, ההנפקה בוצעה בהצלחה גדולה בתוך פחות משנה, בתחילת פברואר 2007 בבורסת ניו־יורק.

כבר בשלהי 2005 המשיך דנקנר לחזק את שליטת רשת שופרסל בשוק הקמעונאות המקומי. שופרסל שבשליטת דנקנר הגישה הצעה לרכוש את רשת הסופרמרקטים קלאבמרקט, שנקלעה לקשיים ומנתה באותה תקופה 115 סניפים. הממונה על ההגבלים דאז, דרור שטרום, חשש שהרכישה תפגע בתחרות, אך הסכים לה לאחר ששופרסל הציעה כמעט מיליארד שקל.

במאי 2006 רכשה דסק"ש את חלקם של צ'רלס ברונפמן ויונתן קולבר בכור תעשיות. האחזקות העיקריות שלה היו אז חברת האגרוכימיה מכתשים אגן וחברת ציוד התקשורת אי.סי.איי. כשנה לאחר מכן מכרה כור את האחזקה באי.סי.איי לשאול שני בחצי מיליארד דולר.

בראיון שנערך בשנת 2008 העיד על עצמו דנקנר: "אני אדם שמאוד אוהב עסקים, אוהב לבצע עסקאות. אני אוהב לקנות חברות וגם לא נרתע מלממש אם אני חושב שהן הגיעו לפרקן, או בגלל צורך להתקדם ולמכור עסקים קטנים ובינוניים שאינם בפוקוס של הקבוצה כדי לפנות זמן ניהול לדברים גדולים יותר".

המשבר הכלכלי של 2008 לא תפס את דנקנר לא מוכן. אי.די.בי נערכה למשבר ובשיא השנים הטובות גייסה כספים באג"ח ארוכות והכינה את עצמה למפולת בשווקים. באותו ראיון שפורסם ב־2008 אמר דנקנר: "בדצמבר 2006 כינסתי את השותפים שלי בקבוצה ואת המנהלים הבכירים לישיבה מיוחדת ואמרתי להם 'שמעו, במחצית השנייה של 2007 עומדת להיות נפילה של השווקים, שבתחילת 2008 תהפוך לקריסה של ממש'. בדיעבד התברר שזו היתה ישיבה מהחשובות שהיו לנו באי.די.בי".

דנקנר הסביר כי "בהתאם למדיניות החדשה הזו נערכה קבוצת אי.די.בי להאטה הכלכלית: ניצלנו את ראשית 2007 למימושים, גייסנו אג"ח ארוכות טווח ואימצנו ככלל מדיניות עסקית שקולה וזהירה".

הפיצוץ בלאס וגאס מוטט לא רק את המלון

אלא שלעסקה אחת דנקנר לא אמר "לא". בדיעבד התברר שעסקה זו, שהחלה את נפילתה של אי.די.בי, נרקמה בימים שבהם העיד דנקנר על עצמו כי זיהה את המשבר. אי.די.בי, באמצעות חברת נכסים ובניין, חברה ליצחק תשובה לצורך בניית פרויקט נדל"ן שאפתני בלאס וגאס. דנקנר ותשובה רכשו את מלון ניו פרונטיר 1.2־ב מיליארד דולר, מתוך כוונה להרוס אותו ולהקים פרויקט מלונאות ומסחר. השניים הודיעו כי ירכשו מלונות נוספים ויהפכו לאחת מארבע הקבוצות השולטות בווגאס, והצטלמו כשהם מפוצצים את המלון הישן.

טונה של חומר נפץ מוטטה את המלון בשעת לילה מאוחרת בלאס וגאס, לפי הוראת העירייה, כדי לצמצם את שיבוש הבילויים של מאות אלפי התיירים בעיר. "ההשקעה בפלאזה בלאס וגאס, פרויקט הדגל שלנו, מוערכת ב־8 מיליארד דולר", אמר דנקנר לעיתונות באותו האירוע.

הפרויקט הזה לא הצליח להתרומם ולהגשים את החלומות של יוזמיו. מנקודה זו ניתן לסמן את סוף עידן דנקנר באי.די.בי. העסקאות כבר הפכו לקשות, המכירות הסתבכו והרגולציה החלה לחנוק את הפירמידה.

לא מלכלך ידיים בעסקים, אלא מתמקד במניות

אם בשלבים הראשונים של אי.די.בי דנקנר עסק במכירה ורכישה של עסקים ריאליים תוך ניסיון להביא את אנשיו ולמצוא פתרונות ייעול, משלב זה ניכר שינוי בדפוס הפעולה שלו. מעתה הרכישות הגדולות שעשה דנקנר לא התבטאו בשליטה בחברות ו"לכלוך ידיים" בעסקים — כפי שפעלה אי.די.בי מיום היווסדה - אלא בסחר במניות.

באוקטובר 2008, בשיאו של משבר הבנקאות העולמי, דנקנר לקח את אחד ההימורים הגדולים ביותר - רכישת מניות קרדיט סוויס השוויצרי. בסיבוב הראשון הפך דנקנר לאחד מבעלי המניות הגדולים בקרדיט סוויס, אז אחד מחמשת הבנקים הגדולים בעולם. כור רכשה 3% מקרדיט סוויס בסכום עתק של 1.2 מיליארד פרנק שוויצרי. בימים הראשונים לאחר הקנייה נסק מחיר מניית קרדיט סוויס ל־50 פרנק (לעומת 10 פרנק כיום). דנקנר הרוויח 1.6 מיליארד שקל בתוך פחות משבוע.

בשנה העוקבת דנקנר הגדיל והקטין את אחזקותיה של כור בקרדיט סוויס בהתאם לתנאי השוק ולמחיר המניה. הוא אף הגיע לרווחים של יותר מ־2 מיליארד שקל. היעד הבא היה נתחים מרשת הקמעונאות הצרפתית קרפור .(Carrefour) דנקנר, באמצעות כור, השקיע בקרפור כ־300 מיליון שקל, והחל להתאהב בתדמית איש העסקים הבינלאומי. הוא טס לפריז להיפגש עם בעל השליטה בקרפור ברנר ארנו, והצהיר כי הוא בוחן השקעות נוספות בחברות בינלאומיות.

באופן פרדוקסלי, דווקא העסקה שבזמן אמת העלתה את הביקורת החריפה ביותר על דנקנר התבררה השנה כאחת האחזקות המוצלחות של אי.די.בי - עסקת ישראייר. בשלהי 2009 נתפרה עסקה למיזוג גנדן תיירות ותעופה, חברה פרטית שהיתה בשליטתו של דנקנר, לתוך אי.די.בי. פעילות גנדן תיירות כללה בעיקר את חברת התעופה ישראייר. אי.די.בי שילמה עבור גנדן תיירות סכום זניח של פחות מ־2 מיליון דולר, אך שחררה את דנקנר מערבויות של כ־50 מיליון דולר. למרות הביקורת על העסקה, אסיפת בעלי המניות, בעזרת הגופים המוסדיים שהחזיקו במניות אי.די.בי, אישרה אותה. אי.די.בי מיזגה את הפעילות לכלל תיירות, החברה־הבת של אי.די.בי פיתוח.

מחאה חברתית מכאן, נפילת מעריב משם

בד בבד בקיץ 2011 החלה לבעבע המחאה החברתית. מניית שופרסל, הרשת הקמעונאית הגדולה בישראל, צנחה אז ביותר מ־50% בתוך חודשים ספורים אך תיקנה בהמשך.

ההפסד האדיר נגרם נוכח רפורמת הסלולר, שחתכה את רווחי החברות וריסקה את שווי מניות סלקום. עם סלקום הידרדר שווי מניות דסק"ש, שנחשבה לזרוע החזקה בקבוצה. גם רכישת "מעריב" הוסיפה שמן למדורה של דסק"ש.

באוקטובר 2011 רכש דנקנר את העיתון באמצעות דסק"ש תמורת 147 מיליון שקל, מתוך כוונה לבסס את מעמדו בשוק התקשורת ובקרב הציבור. בתקופת בעלותו הזרים דנקנר לעיתון יותר מ־300 מיליון שקל, אולם הניסיונות להבריא את העיתון כשלו, ובספטמבר 2012 הוא נמכר בהפסד ניכר.

דנקנר היה טרוד אז בעסקה נוספת - מכירת מכתשים אגן לכמצ'יינה הסינית. בסוף שנת 2011, לאחר מגעים של כשנה, נמכרה החברה לפי שווי של 2.4 מיליארד דולר. אם כור היתה מקבלת את הכסף במזומן, ייתכן שדנקנר היה מצליח למשוך אותו במעלה הפירמידה. אולם באי.די.בי רצו ליהנות מהאפסייד במכתשים אגן, ובנו עסקה המשלבת אופציה לפי שווי עתידי. החלטה עסקית זו סיבכה את כור בהמשך והקשתה מבחינה חשבונאית.

דו"חות הרבעון השלישי של 2011 היו נקודת אל־חזור עבור אי.די.בי. החברה דיווחה על הפסד של 1.7 מיליארד שקל, ועברה לראשונה לגירעון של יותר ממיליארד שקל בהון העצמי. הסיבות היו הפסד של 770 מיליון שקל בגלל הפרשה לירידת ערך ומימון מניות קרדיט סוויס, ועוד הפסד של 620 מיליון שקל עבור הפרשה לירידת ערך של פרויקט לאס וגאס. באותו הרבעון הפסידה כור לבדה 1.6 מיליארד שקל נוכח ההשקעות בקרדיט סוויס.

הבין שהציבור לא עומד להסתער על המניות

תשואות האג"ח של אי.די.בי זינקו. דנקנר הופיע במהדורות החדשות המרכזיות ואמר ש"לא תהיה תספורת ולא תסרוקת". כדי להרגיע את מחזיקי האג"ח מכרה אי.די.בי את כלל תעשיות, הזרוע התעשייתית שלה, שהחזיקה ברשת גולף, בנייר חדרה ובחברת המלט נשר. הרוכש, לן בלווטניק, שילם 1.3 מיליארד שקל במזומן.

"לאור הלחץ שנוצר בשוק נכון מצדי לייצר עסקה עם נזילות גבוהה מאוד. זו צפירת הרגעה גדולה למחזיקי האג"ח שלנו עד תחילת .2015 יש כאן ויתור על נכס משמעותי בקבוצה", אמר אז דנקנר עם חתימת העסקה, אך ההידרדרות של הקבוצה רק הואצה.

מחזיקי האג"ח של אי.די.בי החליטו לפנות לבית המשפט בטענה כי החברה חדלת פירעון. הליכים אלה הביאו לאובדן השליטה של דנקנר בחברה. בתוך כך ניסה דנקנר להביא לתוכה משקיע חדש. היה זה אדוארדו אלשטיין, מי שבהמשך נלחם נגדו בבית המשפט ולקח לידיו את השליטה בקבוצה.

במאמץ נוסף לחזק את אי.די.בי ניסה דנקנר לגייס לה הון. גנדן, החברה־האם, לא היתה יכולה עוד להביא הון בעצמה והיתה שקועה בחובות מול הבנקים בשל רכישת המניות המסיבית בשנים הטובות. בפברואר 2012, נוכח מצוקת הנזילות והחשש שיאבד את השליטה בחברה, הוחלט כי אי.די.בי תצא בהנפקת מניות.האג"ח של אי.די.בי נסחרו אז בתשואות זבל של 50%-80%, ולחברה היה הון עצמי שלילי. במצב השוק ששרר, הבין דנקנר שהציבור לא עומד להסתער על המניות בהנפקה.

בצר לו פנה דנקנר לחבריו בבקשה שישתתפו בהנפקה. הוא השקיע מאמץ רב בקידום ההנפקה ובהבטחת הצלחתה, בין היתר באמצעות פגישות שכנוע עם משקיעים פוטנציאליים. בתקשורת זכתה ההנפקה לכינוי "הנפקת החברים", משום שאנשי עסקים רבים המקורבים לדנקנר השתתפו בה בשלב המקדים. הנפקה זו הצליחה פיננסית, אך לא הספיקה כדי להשאיר את אי.די.בי בידי דנקנר, והיא שכעת גרמה להרשעתו.