הרחבה כמותית בישראל? לפעמים המציאות לא פחות מתוקה מהחלום

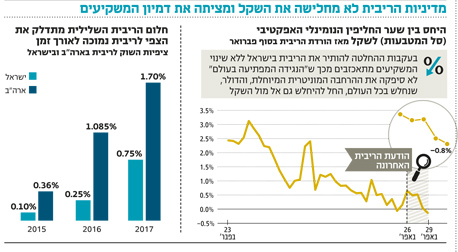

עם הותרת הריבית על 0.1% השקל חזר להתחזק והשפעת הורדת הריבית נמחקה. הציפייה להרחבה מוניטרית מתדלקת את תשואות האג"ח

שוק האג"ח בישראל מושפע מאוד משוק האג"ח בארה"ב, והצעדים שנוקט בנק ישראל מושפעים גם מהחלטות של הבנק המרכזי של ארה"ב (הפד). האומדן הראשון לצמיחת התוצר האמריקאי ברבעון הראשון של 2015 הצביע על עלייה נמוכה של 0.2% בלבד בקצב שנתי והצליח להפתיע את הערכות הקונצנזוס שעמדו על 1%. נתון מעניין נוסף הוא הגידול של 5.5% בשיעור החיסכון של הצרכן האמריקאי. פרשנים נוטים לייחס את העלייה המפתיעה בחיסכון למזג אוויר שריתק את האמריקאים לביתם והקטין את הצריכה. בהנחה שנתון זה הוא זמני, ניתן להניח ששיפור בתנאי מזג האוויר יוביל את הצרכן האמריקאי להגדלת הצריכה, מה שישפר את התוצר ברבעון השני, זאת במיוחד נוכח הגידול בהכנסה הפנויה כתוצאה מהירידה במחירי הדלק.

בסמוך לפרסום אומדן הצמיחה החליטו בפד להותיר את הריבית ללא שינוי, תוך כדי עדכון כלפי מטה של הערכות הצמיחה וחוסנו של שוק העבודה. גם בפד מקווים שהחולשה בנתונים הושפעה באופן משמעותי ממזג האוויר. מהודעת הריבית עולה כי מועד העלאת הריבית הראשונה מאז 2006 ייקבע בהתאם למצב שוק העבודה, הצמיחה והאינפלציה. מכאן שלנתונים שיתפרסמו בחודשים הקרובים השפעה משמעותית על שוקי האג"ח בארץ ובעולם.

משפט החלום נשמר

גם בישראל החליטה הוועדה המוניטרית של בנק ישראל להותיר את הריבית ללא שינוי, ובהודעת הריבית נשמר "משפט החלום" שלפיו הבנק יבחן את הצורך בשימוש בכלים שונים כדי להשיג את מטרותיו - יציבות מחירים, עידוד התעסוקה והצמיחה, ותמיכה ביציבות המערכת הפיננסית. בניגוד לארה"ב, אצלנו הנתונים הכלכליים דווקא משתפרים. המדד המשולב למצב המשק עלה ב־0.4%, שיעור גבוה מקצב גידולו הממוצע בשנה האחרונה. גם שיעור האבטלה התייצב על 5.3%, ונראה שהריבית האפסית מייצרת אווירה של צריכה והשקעות.

מיד עם פרסום ההחלטה להותיר את הריבית ללא שינוי, החל הדולר להיחלש אל מול השקל כמה שנראה כאכזבה של הזרים מכך ש"הנגידה המפתיעה בעולם" לא סיפקה את ההרחבה המוניטרית המיוחלת.

אך אף על פי שהדולר נחלש ב־1.6% מול השקל בשבוע האחרון, ניתן להסביר את עיקר הירידה בחולשתו של הדולר בעולם.

אלא שעוצמתו של השקל לא באה לידי ביטוי דווקא מול היורו, כנראה בזכות התערבות מסיבית של בנק ישראל שרכש כ־400 מיליון דולר. בעוד היורו התחזק בכ־3% מול הדולר, הצליח השקל להחזיק מעמד ולהישאר יציב למדי. בסופו של דבר התחזק שער החליפין האפקטיבי של השקל אל מול סל המטבעות ב־0.8% בשבוע האחרון ומחק את הישגיו של בנק ישראל מאז הורדת הריבית ל־0.1% בסוף בפברואר.

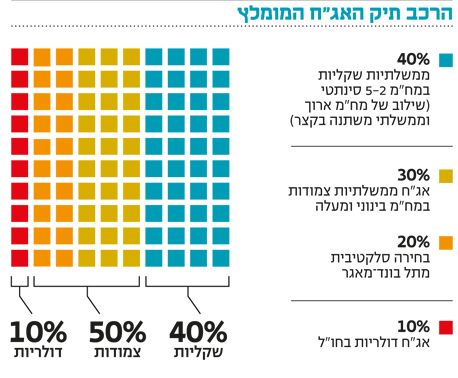

המשקיעים מעריכים כי ככל שהשקל ימשיך להתחזק, גדל הסיכוי שנראה המשך פעילות מוניטרית מרחיבה כדוגמת ריבית שלילית, שמציתה את דמיון המשקיעים, או רכישת אג"ח. ריבית שלילית תתמרץ את המשקיעים להעלות מח"מ כדי להימנע מהפסד כספי מובנה. בנוסף, היא תגדיל את הביקוש למניות, אג"ח קונצרניות ונדל"ן, וגם תעלה את ציפיות האינפלציה בשוק, זאת במיוחד נוכח חוסר ההלימה בין מצבו הכללי של המשק לגובה הריבית.

להזיז משקיעים מהנדל"ן

בינתיים נראה שהמשקיעים ממשיכים ליהנות "מהחלום" של הורדת ריבית נוספת, ובכל מקרה תשואות האג"ח מלמדות על צפי לריבית נמוכה לאורך זמן. אם נשווה, למשל, את הריבית העתידית הנגזרת משוק ההון הישראלי לאמריקאי, נראה שגם לאחר הנתונים החלשים בארה"ב הצפי שם הוא לריבית גבוהה יותר של 1.7% ב־2017 לעומת צפי לריבית של 0.75% בישראל. הפער בציפיות הריבית מלמד כי משקיעים מעריכים שקיימת אפשרות שבנק ישראל יאמץ את המודל האירופי של ריבית שלילית על פיקדונות, הדפסת כסף ורכישת אג"ח על ידי הבנק המרכזי. אם הריבית בישראל אכן תרד, צפויים רווחי הון נוספים באג"ח הממשלתיות, שיהיו מלווים בעלייה בציפיות האינפלציה.

גורם נוסף שעשוי לתרום לבורסה הוא האפשרות ששר האוצר המיועד משה כחלון יטיל מס רכישה על דירות להשקעה כדי "להזיז משקיעים מהשוק", כדבריו, ולסייע לזוגות הצעירים החלשים. מבחינת המשקיעים, "הזזת משקיעי הנדל"ן" עשויה לייצר ביקוש גדול יותר לנכסים פיננסיים סחירים כגון מניות ואג"ח.

השורה התחתונה

אם תחזית המשקיעים תתממש והריבית בישראל אכן תרד, צפויים רווחי הון נוספים באג"ח הממשלתיות שיהיו מלווים בעלייה בציפיות האינפלציה

זיו שמש הוא מנכ"ל קרנות הנאמנות והפיננסים במנורה מבטחים.

דרור גילאון הוא סמנכ"ל השקעות במנורה מבטחים קרנות נאמנות