השורה התחתונה

אירופה וארה"ב יקבעו את עתיד קרנות אג"ח חו"ל

הצמצום המצופה בתוכניות ההקלה הכמותיות בארה"ב, ולצדו האפשרות שאירופה תאמץ תוכניות הקלה דומות, צפויים להשפיע מהותית על שוקי האג"ח

שוקי האג"ח והמט"ח העולמיים מושפעים בשנים האחרונות מפעילות הבנקים המרכזיים המנסים לאושש את הצמיחה השברירית. בעוד הבנק הפדרלי בארה"ב מבצע את תוכניות ההקלה הכמותית (QE) זה חמש שנים והוריד את הריבית לטווח קצר באופן אגרסיבי, הבנק האירופי המרכזי בחר להשתמש בעיקר בריבית ובמתן הלוואות לבנקים ברחבי היבשת.

מחכים לצמצום ה־QE

בזמן שגוברות הציפיות לתחילת צמצום תוכנית ה־QE בארה"ב בחודשים הקרובים בעקבות ההתאוששות בכלכלה האמריקאית, גוברות גם הציפיות לכך שאירופה תאמץ את הגישה האמריקאית. האטה משמעותית בקצב האינפלציה ושיעור אבטלה גבוה מאוד בגוש היורו מביאים עוד ועוד כלכלנים לתמוך בתוכנית הקלה כמותית, לאחר שראו כי עשתה טוב בעברו השני של האוקיינוס.

מהלכי צמצום תוכנית ה־QE בארה"ב ובחירה בתוכנית דומה באירופה עשויים להוות השפעה מהותית על שוקי האג"ח והמט"ח בעתיד הקרוב.

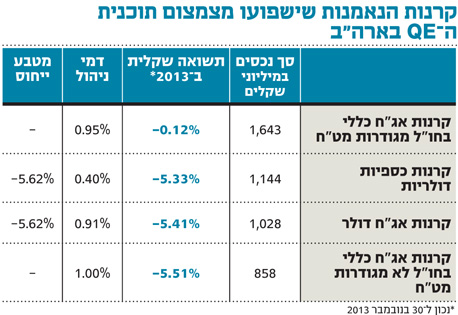

משקיעים ישראלים רבים בוחרים לייצר את החשיפה המט"חית שלהם ולהשקיע באג"ח בחו"ל שלא במישרין אלא באמצעות קרנות נאמנות. סך הנכסים בקרנות אלו נאמד ביותר מ־5.4 מיליארד שקל. קרנות האג"ח בחו"ל משקיעות את כספי המשקיעים בנכסי אג"ח הנקובים בדולר, ביורו ובמטבעות נוספים ועשויות אף הן להיות מושפעות ממהלכים אלו.

היום, כאשר שער השקל מול הדולר עומד על אחת הנקודות הנמוכות שלו (3.5 שקלים) ובנק ישראל והאוצר מנסים למצוא דרכים לייצר פיחות, השקעה עם הריבית השקלית הנמוכה עשויה להיות מעניינת.

ארבעה נתיבי השקעה

בקרנות אג"ח דולר פועלות 15 קרנות, חלקן נקובות בדולר וחלקן שקליות צמודות לדולר. הקרנות משקיעות את נכסיהן באג"ח דולריות במגוון רחב, הכוללות את אג"ח ממשלת ארה"ב, אג"ח ממשלת ישראל בחו"ל ואג"ח קונצרניות, במח"מ קצר ובינוני.

קרנות אלה הניבו מתחילת השנה ועד סוף נובמבר תשואה שלילית ממוצעת של 5.41%, תוך גביית דמי ניהול ממוצעים של 0.91%. שער הדולר ירד באותה התקופה ב־5.62%, כך שניתן להבחין בתשואה נטו עודפת משמעותית של הקרנות, הנובעת מהתשואה השוטפת שמעניקות להן האג"ח שברשותן.

צמצום תהליך ה־QE בארה"ב עלול להביא לעליית תשואות באג"ח הממשל האמריקאי ובעקבותיו לעליית תשואות לפדיון באג"ח ברחבי העולם וירידה במחיריהן. במקביל, בעקבות מהלך של צמצום, הדולר האמריקאי עשוי להתחזק ולהפעיל כוחות מנוגדים על התשואות השקליות שיניבו הקרנות.

מימין: ג'נט ילן ובן ברננקי, יו"ר הבנק הפדרלי הנכנסת והיוצא בהתאמה. צמצום מצופה בתכנית ההקלה הכמותית צילום: איי אף פי

מימין: ג'נט ילן ובן ברננקי, יו"ר הבנק הפדרלי הנכנסת והיוצא בהתאמה. צמצום מצופה בתכנית ההקלה הכמותית צילום: איי אף פי

הקרנות באג"ח כללי בחו"ל מתחלקות לקרנות מגודרות מפני שינויי מט"ח מול השקל (חמש קרנות) וקרנות שאינן מגודרות (16 קרנות). הקרנות חשופות למגוון רחב של נכסים עם מטבעות זרים מרחבי העולם.

בבסיס המודל של הקרנות המגודרות עומד הרצון לנטרל "רעשי רקע" הנובעים משינויים בערך המטבעות שבהם נקובים הנכסים, שכן התחזקות השקל עלולה למחוק את מעט התשואה השוטפת שאג"ח אלה מעניקות. בקרנות אלה המשקיע לא יפסיד מהתחזקות השקל, אבל גם לא ירוויח מהיחלשותו. דמי הניהול הממוצעים בקרנות המגודרות הנם 0.95% ובקרנות הלא מגודרות 1%.

המשקיעים בקרנות המגודרות נהנו עד כה מהיעדר החשיפה לשער הדולר הנחלש, והתוצאות בהתאם. קרנות אלו הניבו מתחילת השנה תשואה שקלית ממוצעת של -0.12% לעומת הקרנות שאינן מגודרות, אשר נפגעו מהתחזקות השקל ושרשמו תשואה ממוצעת של -5.51%.

במקרה של צמצום הדרגתי בתוכנית ה־QE בארה"ב עד כדי הפסקתה, התמונה עלולה להתהפך ודווקא המשקיעים בקרנות המגודרות עלולים לסבול. התחזקות בשער הדולר לא תוכל לבוא לידי ביטוי בתשואת הקרן, בעוד עליית התשואות לפדיון באג"ח תורגש בהן היטב.

בתעשיית הקרנות הכספיות הדולריות ניתן למצוא כיום 11 קרנות המשקיעות בנכסים צמודי דולר במח"מ קצר מאוד. הקרנות האלו שואפות להעניק למשקיע הצמדה לשער הדולר בתוספת התשואה שמניבים נכסי הקרן. המתאם בין קרנות אלו לבין התנהגות שער הדולר הנו הגבוה ביותר. מתחילת השנה הניבו הקרנות תשואה שלילית של -5.33%, עם דמי ניהול ממוצעים של 0.4%. ניתן לראות, כי גם לאחר דמי הניהול, הניבו הקרנות תשואה עודפת ביחס לדולר שנחלש ב־5.62% כלפי השקל. קרנות אלו יכולות להיות המרוויחות הגדולות ביותר במקרה של צמצום תוכנית ה־QE בארה"ב. הן יוכלו ליהנות מהתחזקות שער הדולר ללא חשש מעליית תשואות האג"ח שהן מחזיקות לאור המח"מ הקצר שלהן.

השורה התחתונה

לאור תחזיות על שינויים במדיניות המוניטרית בארה"ב ובגוש היורו, מומלץ למשקיעים, הרוצים חשיפה למט"ח או ליהנות מתשואת האג"ח בחו"ל, להשקיע בקרנות נאמנות שאינן מנוטרלות מט"ח.

צבי סטפק הוא יו"ר בית ההשקעות מיטב דש. מור מרגלית הוא מנהל השקעות במיטב דש