ההזדמנות הגדולה ב־2013: קרנות קונצרניות בדירוג נמוך

למשקיעים אקטיביים יש סיכוי לתשואה גבוהה בקרנות בדירוג BBB ומעלה. בתיק שמרני העדיפות היא לקרנות הכספיות על פני השקליות

שנת 2012 היתה מוצלחת לתעשיית קרנות הנאמנות, כשבמהלכה רובן המוחלט של הקרנות לסוגיהן - מלבד קרנות מט"ח דולר - הניב תשואה ריאלית חיובית למשקיעים. הקרנות שבלטו לטובה ב־2012 היו מנייתיות מקבוצת קרנות חו"ל: קרנות מניות אירופה נסקו בכ־21.2%, קרנות מניות אסיה עלו בכ־14.3%, וקרנות מניות שווקים מתעוררים טיפסו בכ־12.5%. קרנות מניות ארה"ב פיגרו עם עלייה של כ־7.5% , אך הפיגור נבע בחלקו מהייסוף החד בשער השקל־דולר בסוף השנה.

נקודת פתיחה שונה לגמרי

במניות המקומית בלטו קרנות מניות יתר (11.2%), מניות כללי (8.6%) ומניות ת"א־100 (7.9%). עקב הירידות בשוקי המניות בחו"ל ובישראל בשבוע האחרון של דצמבר, השנה תסתיים, כנראה, בתשואות מעט נמוכות יותר אך עדיין טובות.

אילוסטרציה צילום: בלומברג

אילוסטרציה צילום: בלומברג

גם בקרנות האג"ח היתה זו שנה מצוינת, כשקרנות ה־High Yield עלו ב־13.2%, הקונצרניות טיפסו ב־9%. קרנות אג"ח מדינה לטווח ארוך צמוד מדד (9.4%) ושקלי (7.9%) עלו יותר, בעוד קרנות אג"ח מדינה כללי פיגרו מאחור (6.2%). באפיק השקלי הקצר גברו הקרנות הכספיות השקליות (2.3%) על הקרנות השקליות לטווח קצר (2.2%), שכוללות את קרנות המק"מ היחיד. בכל קרנות האג"ח מדובר על קרנות ללא חשיפה למניות.

אך 2013 נפתחת עם לא מעט סימני שאלה - מהבחירות בישראל ואופן הטיפול בגירעון בתקציב, דרך הסכנה לפרוץ אינתיפאדה שלישית ועד לשאלת התקיפה באיראן. גם תחזיות הצמיחה למשקי אירופה וארה"ב מתעדכנות כלפי מטה, וישנם סימנים להאטה במשק הישראלי.

נקודת הפתיחה של 2013 שונה לגמרי מזו של 2012, עם ריבית נמוכה יותר (1.75% לעומת 2.75%) ותשואות לפדיון הנמוכות בהיסטוריה באג"ח ממשלת ישראל. באפיק הקונצרני, שנהנה מעליות חדות בסוף 2012, לא נשאר הרבה "בשר", אלא אם כן יורדים לדירוגי השקעה נמוכים יותר. במקביל, גם התחזיות לשוק המניות, שרשם עליות ניכרות ב־2012, אינן אופטימיות. גורמים אלו יוצרים מבוכה ובלבול, ובתקופת אי־ודאות מחיר הטעות עלול להיות כבד למדי.

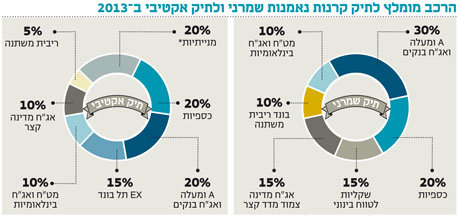

בבסיס תיק קרנות שמרני מאוד צריכות לעמוד ב־2013 הקרנות הכספיות השקליות, שיתרונן על פני השקליות הקצרות ממשיך להיות בחשיפה הגבוהה לפיקדונות בנקאיים. יש להוסיף גם את ההוראה החדשה של המפקח על הבנקים שתיכנס לתוקף החודש על אי־גביית דמי משמרת ני"ע על קרנות כספיות לעומת קרנות מק"מ יחיד.

בחלק האג"חי יש לחלק את החשיפה לאפיק הצמוד והשקלי בצורה מאוזנת. את החשיפה לאפיק הצמוד מומלץ לעשות דרך קרנות קונצרניות בדירוגים בינונים־גבוהים (+A ו־AA) וליהנות מהתשואה השוטפת של קרנות אג"ח בנקים, ללא ציפיות לרווחי הון. בחלק השקלי יש עדיפות לקרנות שקליות לטווח בינוני בשילוב קרנות תל בונד שקלי ו/או תעודות סל.

בתיק קרנות אקטיבי נמליץ על חשיפה של עד כ־20% למניות וכ־80% לאג"ח. החלק האג"חי יורכב מבסיס של קרנות אג"ח ממשלתיות קצרות, כדי להימנע מהסיכון הכרוך במח"מ ארוך ומקרנות כספיות. את הסיכון כדאי לקחת דווקא בקרנות נאמנות קונצרניות, שבהן יש גם סיכוי לתשואה גבוהה, כדוגמת קרנות מודל פנימי, EX תל בונד, מדורגות (החל מ־BBB) ושילוב של קרנות עם סימן קריאה. באפיק השקלי ניתן לבחור בקרנות שקליות מנוהלות שבהן למנהל ישנה גמישות בבחירת המח"מ, ו"לתבל" עם קרנות שמתמחות באג"ח עם ריבית משתנה.

הזדמנויות בקרנות היתר

החלק המנייתי בתיק צריך להתחלק לכ־60% בישראל וכ־40% בחו"ל. בישראל יש לתת משקל רב יותר למניות השורה הראשונה (מקבוצת קרנות ת"א־100 ות"א־75), אך בהחלט לא להתנזר מקרנות יתר, שם יש הזדמנויות לא מעטות. בחו"ל ההמלצות שלנו הן להשקיע בקרנות מניות ארה"ב, אירופה ויפן בחשיפה גבוהה יותר, עם "תיבול" קל בלבד של מניות מהשווקים המתעוררים.

בתיקי הקרנות יש להחזיק מרכיב הגנה של מט"ח, ואף לנצל את שער הדולר הנמוך כיום ולהגדיל את החשיפה אליו דרך קרנות מט"ח קלאסיות או קרנות אג"ח בינלאומיות שמשלבות סל מטבעות. הדולר יוכל להרים ראש במקרה של המשך אי־היציבות באזור או חזרה לדיבורים על תקיפה באיראן.

השורה התחתונה

בכל תיקי הקרנות כדאי להחזיק מרכיב הגנה של מט"ח, ואף לנצל את שער הדולר הנמוך כיום ולהגדיל את החשיפה אליו דרך קרנות מט"ח קלאסיות או קרנות אג"ח בינלאומיות שמשלבות סל מטבעות