תחקיר כלכליסט

שומט החובות הסדרתי מארה"ב בדרך לת"א

TCI של ג'ין פיליפס הגישה אתמול תשקיף לקראת גיוס אג"ח בתל אביב וזו הזדמנות מצוינת לברר מה מחפש דווקא כאן איש העסקים שברזומה שלו סדרה ארוכה של פשיטות רגל והאם הפנסיות הישראליות צריכות להלוות לו 350 מיליון שקל שמיועד לשחרר אותו מערבות אישית להלוואות בארצות הברית

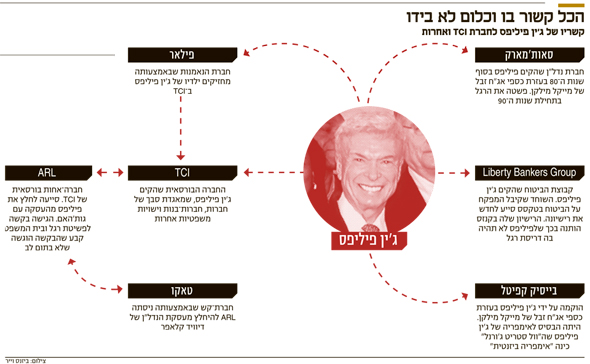

ג'ין פיליפס, הרוח החיה מאחורי חברת הנדל"ן TCI) Transcontinental Realty Investors) שהחברה־הבת שלה הגישה תשקיף לגיוס חוב בבורסת תל אביב, יכול להתהדר בפני המשקיעים בארץ כי הקים אימפריית נדל"ן ואת קבוצת הביטוח ליברטי (Liberty Bankers Group), ששווייה מוערך ב־250 מיליון דולר. אבל דבר אחד בטוח: את התואר "הדמות הציבורית השנויה ביותר במחלוקת בעולם הנדל"ן האמריקאי", שהעניק לו "הוול סטריט ג'ורנל", הוא היה רוצה להצניע. עד כדי כך שהוא תבע את גוגל, לאחר שגילה שרוב תוצאות החיפוש של שמו מובילות לפרסומים שליליים. נראה שפיליפס (81) זכה בתואר בצדק, לאחר שהותיר אחריו אדמה חרוכה בדמות פשיטות רגל, תביעות משפטיות, חקירות של ה־FBI ודיווחים על קשרים לכאורה עם אנשי העולם התחתון. פיליפס נחקר על ידי רשות ני"ע האמריקאית בחשד להרצת מניות וביצוע עבירות מרמה בחוק ני"ע, לא הודה במעשים וסגר את הפרשה בקנס מינהלי של 850 אלף דולר.

- צפו בתיעוד: המטה בטורונטו של חברת הנדל"ן הקנדית שפושטת רגל בת"א

- אורבנקורפ ממשיכה להידרדר: הבעלים פתח הליך פשיטת רגל אישי

- נגמרה האנרגיה: סאנאדיסון מתכוננת לפשיטת רגל

תחקיר "כלכליסט" חושף את הלוליינות המשפטית שבעזרתה פיליפס ושותפיו מנסים להתנער מאחריות לעבירות ני"ע ופשיטות רגל ומתחמקים מביצוע פסקי דין. ולא, לא מדובר בהיסטוריה נושנה, אלא בדיונים שמתנהלים בימים אלה בבית המשפט.

המקרה של דיוויד קלאפר, בעלי אטלנטיק מידווסט (Atlantic Midwest), מלמד אולי על הלוליינות המשפטית הזו. קלאפר נלחם כבר שנים לקבל 63 מיליון דולר שנפסקו לטובתו. הנתבעות הן TCI, החברה־האחות הציבורית שלה אמריקן ריאלטי (ARL), ואמריקן ריאלטי טראסט, חברה פרטית שמוחזקת על ידי ARL ומחזיקה בין היתר ב־TCI. אף שמדובר, לכאורה, בחברות שונות, בעלי התפקידים בהן זהים לחלוטין.

תחילת הפרשה ב־1999, אז חתמו אמריקן ריאלטי טראסט, חברות־בנות שלה ואטלנטיק של קלאפר על הסכם שלפיו ירכשו בשותפות מקבצי דיור למגורים באינדיאנה בסיוע מימון בנקאי. ARL ניסתה לסגת מההסכם בתואנות שונות וב־2002 הודיעה כי היא מתקשה לעמוד בהחזרי המימון, והציעה למכור לצד שלישי את כתבי ההתחייבויות שלה להלוואה. אלה נמכרו בסופו של דבר מתחת לשוויים לחברה בשם טאקו – שמאוחר יותר קבעו בתי המשפט שהיתה אלא חברת קש שהקימה קבוצת פיליפס לשם הרכישה. עוד נפסק כי כל התשלומים שביצעה לכאורה טאקו הגיעו מחשבונות הבנק של קבוצת פיליפס. לאחר שטאקו הודיעה על פשיטת רגל, בית המשפט קבע כי קבוצת פיליפס חזרה בה מההסכם ב"תואנות שווא" וחייב אותה ב־2004 לפצות את אטלנטיק עבור נזקים.

ARL ערערה לבית המשפט בניו יורק, ואחרי תהפוכות רבות אישר חבר המושבעים את פסק הדין ב־2011. בשלב זה הגישה אמריקן טראסט לבית המשפט המיוחד לפשיטות רגל בטקסס בקשה להגן עליה מפני נושים ולהכריז עליה פושטת רגל. במרץ 2014 דחה בית המשפט את הבקשה שהוגשה ש"לא בתום לב". מ־2011 הגישו 12 חברות מקבוצת TCI בקשות לפשיטות רגל, חלקן סורבו מאותה סיבה.

ב־26 בספטמבר השנה עתרו עורכי הדין של קלאפר לבית המשפט בבקשה לאסור שינוי בנכסים שכלולים בהחלטה על פשיטת הרגל. לטענת קלאפר, פיליפס ובעלי תפקידים ב־ARL העבירו נכסים "במאות מיליוני דולרים" לגופים וחברות נאמנות של המשפחה כדי להתחמק מתשלום החוב.

פוזיציה חמקמקה: סבך משפטי של חברות

פיליפס, יליד צפון קרוליינה ותושב טקסס, כבר לא מחזיק בתפקיד רשמי ב־TCI או בחברות הכרוכות בה, ומבחינה משפטית מצבו חמקמק. התואר היחיד שלו בקבוצה הוא "נציג חברת הנאמנות פילאר" (Pillar Income Asset) שמחזיקה ב־TCI, שבה הוא מוגדר כיועץ. ב"וול סטריט ג'ורנל" טוענים שפיליפס בנה תחת פילאר מערך משפטי סבוך של חברות, חברות־בנות וישויות משפטיות כדי למנוע ממשקיעים ונושים להגיע אליו — אך ככל הנראה יש לכך עוד סיבה.

ב־2000 התקיים הליך פשיטת רגל והסדר נושים של חברת סאות'מארק (Southmark) שהיתה בשליטתו. פיליפס ושותפו וויליאם פרידמן נאלצו להתפטר מכל תפקידיהם בה. בית המשפט אסר על השניים למלא כל תפקיד בכל החברות הקשורות לפיליפס, בהן TCI.

בספר "עבודה מבפנים: הביזה של החסכונות וההלוואות באמריקה", ("Inside Job: The Looting of America's Savings and Loans") נכתב כי פיליפס, שהיה בעבר מהנדס כימי, פשט את הרגל לראשונה ב־1973 בדרום קרוליינה, ונאלץ לעבוד אצל אחד מנושיו הגדולים כדי להחזיר את חובו. שנה לאחר מכן פיליפס כבר היה הבעלים של החברה שבה הועסק.

ב־1983 דרכו של פיליפס הצטלבה עם מי שהפך למנטור שלו — מייקל מילקן, שעמד בראש בנק ההשקעות האמריקאי דרקסל ברנהאם. מילקן, אחד מגדולי הסוחרים באג"ח זבל, הורשע ב־1989 לאחר שהודה בשורה ארוכה של מעשי מרמה בני"ע, הונאת חוסכים ועבירות מס. הוא נשלח לכלא לשנתיים אחרי שבמסגרת עסקת טיעון שילם קנסות ופיצויים של 1.3 מיליארד דולר ונאסר עליו לעסוק במסחר בני"ע. במהלך השנים העביר מילקן לפיליפס מאות מיליוני דולרים באג"ח זבל, שבאמצעותם הקים פיליפס את החברות בייסיק קפיטל וסאות'מארק.

ג'ין פיליפס. מקורב לג'ורג' בוש

ג'ין פיליפס. מקורב לג'ורג' בוש

גות'האם מחלצת: סכסוך עסקי או פרצה בחוק

בקיץ 2000 הוטלה פצצה: 120 איש, בהם פיליפס ודמויות ממשפחות הפשע הגדולות בארה"ב, נעצרו. העיתונות האמריקאית התרכזה אז במעצרו של פיליפס, שה־FBI ייחס לו את החלק הגדול ביותר בסחיטה באיומים ובתרמית בכספי פנסיות בהיקף 50 מיליון דולר. ב־FBI טענו כי פיליפס סייע לביצוע התרמיות באמצעות בייסיק קפיטל, והוגש נגדו כתב אישום. עמו נעצר גם אנתוני רוסי, מתאגרף לשעבר שהפך לדירקטור ומנהל תחום שוקי ההון בבייסיק קפיטל.

מעצרים אלה חשפו קשר בין חלק מהעצורים, בהם פיליפס, למושל טקסס והמועמד המוביל לנשיאות ארה"ב דאז ג'ורג' בוש הבן. שני גופים גדולים שנקשרו לפרשה ולבוש היו חברת הנדל"ן קרסנט (Cresent) מדאלאס וקרן הגידור גות'האם (Gothham Partners) מניו יורק, שהיתה בעלת מניות המיעוט הגדולה (22%) של קרסנט. ניל בוש, אחיו של ג'ורג', היה יו"ר משותף בקרסנט.

ניל בוש צילום: בלומברג

ניל בוש צילום: בלומברג

גות'האם היתה זו שחילצה את פיליפס מהמשבר, ובהמשך גרפה על כך רווח ענק. עם מעצרו ב־14 ביוני קרסה מניית TCI ב־80%, מ־15 דולר למניה ל־3 דולר בלבד. בייסיק קפיטל ו־ARL קיבלו דרישות מברוקרים להוסיף ביטחונות להלוואות שנתנו להן לצורך רכישת מניות. ב־19 ביוני, חמישה ימים לאחר מעצרו של פיליפס, רכשה גות'האם נתח ענק (21%) של מניות TCI, מרביתן מאחד הגופים שהעניק הלוואות לבייסיק קפיטל ו־ARL. גות'האם דיווחה על הרכישה לרשות ני"ע האמריקאית באיחור של לא פחות מעשרה ימים.

מבחינת גות'האם, היתה זו, לכאורה, עסקה נהדרת: קניית מניה במחיר רצפה. הרכישה הקפיצה את מניית TCI והצילה את העסק של פיליפס. אבל דיווח של "דאו ג'ונס ניוזוויק" ב־9 באוקטובר של אותה שנה העלה תהייה, האם ההתערבות לא היתה עסקית בלבד. על פי הדיווח, שתי החברות־הבנות IOT ו־ARL חתמו עם גות'האם על הסכם לרכישה חוזרת של 1.865 מיליון מניות TCI שקנתה. עבור האופציה לרכישת המניות הן שילמו 4.5 דולר למניה, ובכך, למעשה, גות'האם כבר כיסתה את הסכום שבו חילצה את פיליפס. בנוסף, ההסכם קבע שהרכישה החוזרת תיעשה במחיר 12 דולר למניה.

באוקטובר אותה שנה התכנס דירקטוריון TCI. הדירקטורים התבקשו לאשר את ההתחייבות שנתנו החברות־הבנות לרכישת המניות מידי גות'האם ב־16.5 דולר למניה – מחיר המשקף את מחיר המניה ומחיר האופציה. בעלי המניות בחברה, שהתמודדה עם הליכים משפטיים נגדה בסן פרנסיסקו, התנגדו לקיים את חלקה בהסכם. ARL הסכימה לקחת על עצמה את כל רכישת המניות מגות'האם.

העלילה רשמה תפנית מפתיעה כשגות'האם דיווחה שעסקת המכירה נקלעה לקשיים. שני הצדדים הגישו תביעות והעסקה נסגרה בפשרה מחוץ לבית המשפט. לכאורה, סכסוך עסקי רגיל. אולם האפשרות ששני הצדדים ניצלו פרצה בחוק, שמקנה להם חיסיון יחסי עו"ד־לקוח, גם היא נראית הגיונית.

ב־2002 זוכה פיליפס בפרשה זו. ב־2003 הוא הקים את פילאר והעביר את כל סמכויות הניהול לששת ילדיו.

הזרמת כסף לטובת חבר בצרה, פרקטיקה שנקטה גות'האם, לא זרה לפיליפס. ב־1984 סאות'מארק שלו רכשה נכסים ב־58 מיליון דולר מהרמן ביבי. הרכישות לא הושלמו עד הרשעתו של ביבי ב־1988 על מרמה בתחום ההלוואות והחסכונות.

בשנות התשעים פיליפס עשה את אותה "טובה" כשהלווה 35 מיליון דולר לצ'רלס קיטינג וללארי מייזל, שהכיר בדרקסל ברנהאם. החברה שלהם קרסה והביאה למחיקה של 285 מיליון דולר, מרביתם חסכונות של 21 אלף קשישים שנותרו חסרי כל. סאות'מארק לוותה מהחברה של השניים טרם קריסתה 130 מיליון דולר, הלוואות שהרגולטור הפדרלי הגדיר כחורגות מגבולות האשראי החוקיים. בהמשך הורשעו קיטינג ומייזל בעבירות ני"ע ומרמה ונכלאו.

קריסת סאות'מארק: הבודק הטיל אחריות על פיליפס

בייסיק קפיטל, שנבנתה על כספי אג"ח זבל שקיבל פיליפס ממייקל מילקן, היתה הבסיס למה ש"וול סטריט ג'ורנל" כינה "אימפריה ביזנטית". לדבריו, זו נוהלה תוך ניגודי אינטרסים, ממשל תאגידי חלש ולפעמים גם בהינתן שערוריות. על בסיס זה נבנו סאות'מארק וסבך של חברות וישויות משפטיות, כולן נוהלו על ידי אנשי שלומו של פיליפס והיו רשומות במשרדי בייסיק קפיטל בדאלאס, טקסס.

ניל באטסון, שמונה מטעם בית המשפט כבודק לקריסת סאות'מארק, הטיל על פיליפס וויליאמס אחראיות ישירה לקריסה. לדבריו, שלושה מהדח"צים של החברה היו עושי דברם של השניים, שהפכו את סאות'מארק מקרן ריט ישנונית למכונת סינדיקציה של נדל"ן. זו שלטה על נכסים בשווי 9 מיליארד דולר ויצרה אשליית מכירות ורווחים שלא היו באמצעות רכישה מסיבית של נכסים ומכירתם לשותפויות מוגבלות במימון סאות'מארק. רבות מהשותפויות הללו, צויין, פשטו את הרגל והובילו לקריסת סאות'מארק, בעוד הקבוצה נהנתה מהעמלות עבור אותן עסקאות.

דבריו של באטסון מקבלים חיזוק מעדותו של עו"ד ארתור קרואו, שהיה דירקטור בסאות'מארק, ואמר: "החברה היתה יותר מדי מסובכת עבורנו. לעזאזל, לא יכולנו להבין בה כלום". קרואו העיד כי באחת הישיבות הוא ביקש שהות כדי לבחון שורה של עסקאות על שולחן הדירקטוריון, ונקלע לוויכוח ארוך עם פיליפס. לדבריו, פיליפס אמר לו לאחר חילופי הדברים: "אני רוצה שתתפטר מהדירקטוריון. אתה לא שחקן קבוצתי".

העדות החריפה בדו"ח הבודק היתה של עו"ד ג'פרי אטניר, דירקטור ב־TCI שניסה לקדם תשלום ביטוח נגד תביעות לדירקטורים כדי לקדם מינויים מקצועיים יותר. פיליפס טען שמדובר בבזבוז כסף. לטענת אטניר, באותו הלילה התקשר אליו רוסי, המתאגרף לשעבר, ובשיחה ארוכה גער בו וכינה אותו "מעורר בחילה" ו"אגרסיבי".

לטענת אטניר, במשך יומיים רוסי נצמד אליו ודחף אותו בכל פעם שניסה לשוחח בפרטיות עם דירקטורים אחרים במשרדי בייסיק קפיטל. יוזמתו אושרה ונפסלה לסירוגין בשורה של הצבעות עד שנקברה, לפי עדותו, בעקבות איומים על דירקטורים. במכתב ההתפטרות שלו מהדירקטוריון ב־1996 כתב: "בעיית עקיפתו של הדירקטוריון המתרפס בפני פיליפס מוכיחה שפיליפס הוא הדירקטוריון דה פקטו".

בסופו של דבר שילמה סאות'מארק לנושים בהסדר פשיטת הרגל 300 מיליון דולר במזומן מתוך חוב של 2 מיליארד דולר. במקביל, החברה תבעה את פיליפס ופרידמן לשלם לה 60 מיליון דולר עבור מה שכינתה "הברחת נכסים". פיליפס בתגובה הגיש תביעה נגד בייסיק קפיטל, ולמעשה תבע את עצמו על נזקים שגרם לעצמו.

פיליפס התפטר מתפקידו כיועץ בסאות'מארק רק אחרי ישיבה בת שלושה ימים במלון בדאלאס, שבסופה הסכימו הדירקטורים להעביר לאשתו את סמכויות הייעוץ ל־TCI הציבורית ולשש חברות־בנות אחרות מהקבוצה.

ריט או לא ריט: 60 מיליון דולר בשנה מעמלות

בייסיק קפיטל, שהחזיקה גם שלוש קרנות ריט, גרפה יותר מ־60 מיליון דולר בשנה מעמלות מחברות בקבוצה. קרנות ריט בארה"ב נדרשות לשלם למשקיעים 95%-85% מהכנסותיהן החייבות במס, אך החברות של פיליפס שילמו בעיקר עמלות זו לזו. בתביעה מ־1989 טענו בעלי מניות ב־TCI ובקרנות הריט כי פיליפס, וויליאמס ודירקטורים נוספים ביצעו עסקאות בעלי עניין ופגעו בערך נכסי החברות. בעלי המניות ביקשו מבית המשפט שיחייב להגדיל את התשלומים שהם מקבלים ויפזר את הדירקטוריון המשותף לקרנות הריט.

בשלהי 2000 הודיעה TCI ל־6,209 בעלי המניות בקרנות הללו כי איבדה את חוקיות מעמדה כחברת ריט. הסיבה: קרנות ריט מבוססות על בעלותן באחזקה ציבורית רחבה והעסקה עם גות'האם החריגה את TCI מדרישות החוק. במכתב למשקיעים האשים מנכ"ל בייסיק קפיטל את מנכ"ל גות'האם כי דיווח בטעות על האחזקה ב־TCI כאחזקה בודדת של גות'האם, אף שגות'האם מייצגת מאות ישויות משפטיות. חודש לאחר מכן הודיעה TCI שתפסיק לשלם למשקיעים בקרנות הריט גם את הדיבידנדים הקטנים שהם ראו ממנה בעבר.

מ־TCI נמסר: "לפחות ב־13 השנים האחרונות החברה לא ניסתה להיות ריט ולא היתה ריט, ולכן לא איבדה שום מעמד שכזה". לגבי תביעתו של קלאפר ציינה החברה כי היא דוחה כל את טענותיו.