ניתוח כלכליסט

הפיצוץ עם פרטנר צפוי להשאיר את HOT מאחור

ביטול המיזוג בין פרטנר ל־HOT משאיר את חברת הכבלים בחיסרון גדול מול המתחרות בפריסת סיבים ובשידורי אינטרנט. ב־HOT טוענים כי דירקטוריון פרטנר היה אטי, בפרטנר גורסים שלא קיבלו התחייבות למימון העסקה

אלטיס, החברה־האם של HOT, משכה שלשום את הצעתה לרכוש את פרטנר ב־3.5 מיליארד שקל. החברה לא דיווחה על הסיבה, ושיחות עם בכירים בשתי החברות מעלות גרסאות שונות לפיצוץ עסקת הרכישה הגדולה של שוק התקשורת. בזמן שב־HOT טוענים כי ההתנהלות של דירקטוריון פרטנר היתה אטית ולא מקצועית, בפרטנר טוענים כי לא קיבלו מכתב התחייבות מהבנק המממן של אלטיס.

ב־29 בינואר אישרו שתי החברות את חשיפת “כלכליסט” בדבר הצעת הרכישה. דירקטוריון פרטנר, אשר מתנהל ללא בעל שליטה מאז עזיבתו של חיים סבן והעברת המניות לתאגיד הסיני האצ'יסון, היה מחויב בבחינת ההצעה עבור בעלי המניות של החברה.

טל גרנות מנכ"לית HOT צילום: HOT

טל גרנות מנכ"לית HOT צילום: HOT

פרטנר דיווחה לבורסה על הזמן הרב והמשאבים שהקדישה לטובת בחינת הצעה, כולל "מספר רב של ישיבות ודיונים פנימיים", וזאת "חרף ההכבדה שנגרמה לחברה עקב התפרצות מגפת הקורונה". ב־HOT דרשו בתחילה לקבל מפרטנר תשובה עד 9 בפברואר, אך בפרטנר הבהירו שהבקשה לא תעמוד במבחן המציאות וביקשו ארכה עד ל־31 במרץ. ב-17 בפברואר הגיעו החברות להסכמות בדבר מחיר הרכישה והקנס שתשלם HOT במקרה של ביטול העסקה, ופרטנר ביקשה מ־HOT לקבל את מכתב התחייבות המימון מהבנק עד לסוף מרץ. בפרטנר טוענים כי HOT דחתה את מסירת המכתב יום אחר יום, עד למשיכת ההצעה שלשום בלילה.

"זו התנהלות מוזרה של HOT", מסרו גורמים בפרטנר. "לא נשב חודשים על המדף ונמתין. אבל זה טבען של עסקאות, לקחנו את זה בחשבון למרות המאמץ שהשקענו. אנחנו מבינים את טענת HOT כי המצב הכלכלי מידרדר ושהסיכויים להתאוששות מהירה קלושים. יש לנו המון הערכה לאלטיס והמשא ומתן נוהל מולם במקצועיות". עוד אומרים בחברה כי אין כל קשר לעסקה המתקדמת בין סלקום לגולן טלקום שהוגשה כבר לרשות התחרות ומשרד התקשורת, והם העריכו לכל אורך הדרך כי הסיכויים הרגולטורים לעסקה עם HOT גבוהים, בכפוף לתנאים.

איציק בנבנישתי מנכ"ל פרטנר צילום: תומי הרפז

איציק בנבנישתי מנכ"ל פרטנר צילום: תומי הרפז

באלטיס מספקים גרסה אחרת וטוענים כי דירקטוריון פרטנר התנהל בעצלתיים בכל הקשור לעסקה ושזה עניין של תזמון - ירידת השווי של פרטנר והתוצאות השנתיות הובילו אותם לסגת, כאשר מכתב המימון היה בידם. שווי השוק של פרטנר, בין היתר לאור משבר הקורונה, עומד על כ־2.4 מיליארד שקל. בתחילת המו”מ עמד שווי פרטנר על 2.75 מיליארד שקל.

אם לחברה אחת היה אינטרס להצלחת המיזוג הזה יותר מהשנייה, היתה זו HOT. את זאת ניתן ללמוד בדברים שאמרה המנכ”לית, טל גרנות גולדשטיין, בספטמבר: "במצב השוק היום, כאשר הכנסות חברות התקשורת נשחקות, יש צורך בשינוי מבני משמעותי בשוק. מיזוגים הם הדרך לעמידה באתגר הלאומי הזה", אמרה. "בכוחם של מיזוגים לעודד חדשנות, לייצר שינוי, להגדיל את מקומות התעסוקה ולחזק את הכלכלה הישראלית".

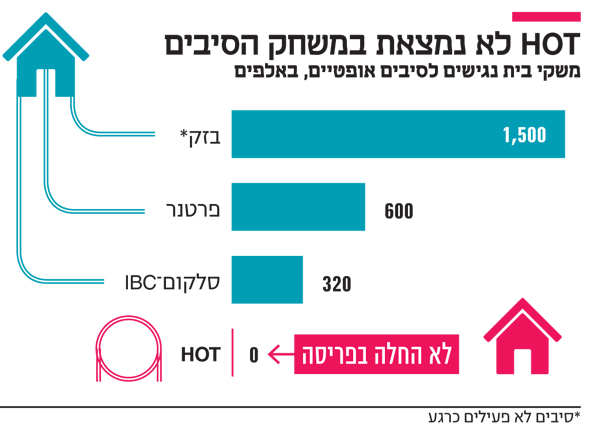

מה ש־HOT ראתה יותר מכל לנגד עיניה הוא הפריסה המואצת של סיבים אופטיים על ידי פרטנר. הסיבים מאפשרים גלישה מהירה במיוחד בקצב של עד 1,000 מגה. לשם השוואה, התשתית של בזק יכולה לספק עד 100 מגה, ושל HOT עד 500 מגה. פרטנר פרסה בתוך שנתיים וחצי תשתית לכ־600 אלף משקי בית, ולפי הערכות כבר יש לה לפחות 70 אלף לקוחות מחוברים. אם יש סיבה מספיק טובה להעריך מדוע HOT לא נכנסה עד עכשיו לתחום הסיבים, זאת הציפייה שלה למיזוג קרב. פריסה עצמאית דורשת מ־HOT השקעה כבדה של כמה מיליארדי שקלים, ועקב ריבוי המתחרות, לא מובטח החזר ודאי.

מגזר נוסף ש־HOT נגררת מאחור בו הוא שירות טלוויזיה על בסיס האינטרנט. בהתאם למגמה העולמית בתחום, החברה איבדה בשנים האחרונות לקוחות רבים, לאור המעבר לצפייה בשירותי סטרימינג זולים יותר כמו נטפליקס העולמית, ופרטנר וסלקום המקומיות. HOT השיקה ביולי פיילוט לשירותי טלוויזיה ללא ממיר ותכננה השקה מסחרית עד סוף 2019, אך המהלך טרם יצא לפועל. ל־HOT אמנם שירות סטרימינג מוזל וצר, בשם נקסט, אך הוא לא מצליח להתרומם.