בלעדי לכלכליסט

בנק ישראל בוחן כניסה לצלחת של תן ביס: עשוי להגדירה כסולק

בבנק שוקלים להגדיר את תן ביס ודומיה כסולקים החייבים ברישיון. החלטה כזאת תכפיף את תן ביס לרגולציה הכוללת דרישות הון מינימלי, דיווח ואבטחת מידע — מה שעלול להכביד על צמיחת החברה שנמכרה ל־Takeaway ההולנדית ב־135 מיליון יורו

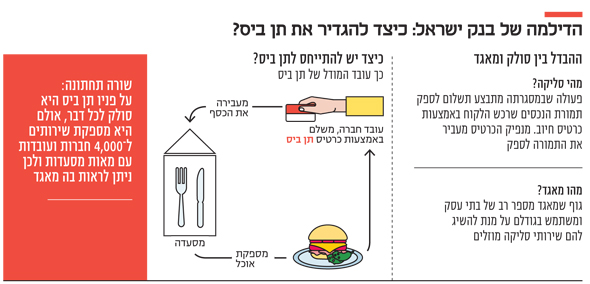

האם חברת תן ביס שנמכרה בשבוע שעבר לחברת Takeaway.com ההולנדית ב־135 מיליון יורו בדרך להיות כפופה לפיקוח של בנק ישראל או רשות שוק ההון באופן שיכביד על פעילותה ויכפיף אותה לפיקוח רגולטורי הדוק? בבנק ישראל מסרו השבוע ל"כלכליסט" כי הם בודקים האם יש לראות בתן ביס "סולק" או "מאגד" שחייב בקבלת רישיון. אם אמנם יוחלט לבסוף כי תן ביס היא סולק או מאגד – היא לא תוכל לפעול ללא רישיון כזה.

לפי החוק סולק הוא בעל רישיון סליקה. סליקה מוגדרת כ"תשלום לספק תמורת הנכסים שרכש לקוח מאותו ספק באמצעות כרטיס חיוב, כנגד קבלת תמורת הנכסים ממנפיק כרטיס החיוב, ואם התשלום לספק נעשה בידי המנפיק – כנגד קבלת תמורת הנכסים ישירות מהלקוח".

- מנכ"ל Takeaway.com: "עד סוף השנה נשיק את שירות סקובר בארץ"

- מכירת תן ביס: חצי מיליארד לחצי דואופול

- תן ביס נמכרת ב-135 מיליון יורו לחברה מהולנד

תן ביס נותנת פתרונות הסעדה לחברות ובמקביל מחזיקה באתר אינטרנט ואפליקציית הזמנת אוכל (משלוחים). השירות של תן ביס מול חברות וארגונים מאפשר להם להעניק לעובדים כרטיסים לארוחות שבאמצעותם משלמים העובדים במסעדות המכבדות אותם. במעמד התשלום מעבירים העובדים את הכרטיס במסוף ייעודי, באופן דומה מאוד לכרטיס האשראי.

וכאן עולה השאלה שבבנק ישראל עד כה נמנעו מלהתעסק איתה – האם אותו כרטיס שמגהצים העובדים במסופים הרלוונטיים של המסעדות שהוטען עבורם על ידי המעסיק, נחשב לכרטיס חיוב? לפי החוק כרטיס חיוב הוא "כרטיס אשראי, כרטיס בנק, כרטיס תשלום או לוחית או חפצים אחרים המיועדים לרכישת נכסים". ללא ספק הכרטיס של תן ביס הוא כרטיס תשלום. בעת השימוש בתן ביס משלם העובד לספק (המסעדה) תשלום תמורת הנכסים (האוכל) שרכש באמצעות כרטיס חיוב (תן ביס) כנגד קבלת תמורת הנכסים (הכסף) ממנפיק כרטיס החיוב (תן ביס).

נהנית מעמלה שמנה

על פניו, הפרשנות המתבקשת היא שתן ביס היא סולקת לכל דבר. לפי הערכות, התעשייה שאליה משתייכת תן ביס ומתחרות דוגמת סיבוס מגלגלת למעלה מ־4 מיליארד שקל בשנה ו־4,000 חברות גדולות במשק משתמשות בשירותי הכרטיסים הללו עבור יותר מ־900 אלף עובדים. תן ביס נהנית מעמלה שמנה שהיא גוזרת מבתי העסק שעובדים איתה – בין 6%–10% מסכום העסקה. לשם השוואה, חברות כרטיסי האשראי לוקחות מבית העסק עבור סליקת כרטיסי אשראי עמלה בגובה 2%–2.5%, כך שתן ביס היא מתחרה ישירה של חברות כרטיסי האשראי. האם תן ביס היא סולק שחייב להוציא רישיון סליקה? עד כה בבנק ישראל לא מצאו לנכון לדרוש זאת מהחברה או מחברות דומות לה. אבל בעוד ששאלה זו נבחנת בימים אלו עולה שאלה נוספת והיא האם ניתן לראות בתן ביס כמאגד?

מאגד הוא גוף שמייצר יתרון לגודל מול בתי עסק. אם מבית עסק קטן חברת כרטיסי אשראי תיקח עמלת סליקה שמנה, ככל שבית העסק גדול יותר ובעל עוצמה, יכולת המיקוח שלו גדלה והוא משיג עמלת סליקה נמוכה יותר. מאגד מאפשר לבתי עסק קטנים ליהנות מיתרון לגודל. המאגד הוא כמו קבוצת רכישה של שירותי סליקה שמטרתו לאגד מספר רב של בתי עסק ולספק להם רכישה של שירותי סליקה מוזלים שאותם הוא רוכש עבורם מאחת משלוש חברות כרטיסי האשראי. אם נכנסים לאתר ההזמנות של תן ביס נכתב בתשובה לשאלה הבאה: למי אני משלם כאשר אני מבצע את ההזמנה? "תן ביס סולקת עבור המסעדות את כרטיסי האשראי".

במילים אחרות, תן ביס מאגדת תחתיה שורה של מסעדות וסולקת עבורן את התשלומים של מי שמזמין מהן ארוחות.

חברת משלוחי המזון Takeaway שקנתה את תן ביס צילום: takeaway

חברת משלוחי המזון Takeaway שקנתה את תן ביס צילום: takeaway

במסגרת החוק להגברת התחרות בשוק האשראי נקבע כי סולקים ומאגדים חדשים יהיו כפופים לפיקוח של רשות שוק ההון ולא של הפיקוח על הבנקים. אלא שבימים אלה ניצבת מחלוקת חריפה בין שני הגופים שבמסגרתה סבורים בפיקוח על הבנקים כי הם צריכים להמשיך לפקח על סולקים גדולים. גם אם יוחלט לבסוף כי תן ביס הוא סולק או מאגד עולה השאלה מי משני הרגולטורים צריך לפקח עליו.

ביוני, עוד לפני שנודע על מכירת תן ביס, דרש איגוד המסעדות הישראלי מהמפקחת על הבנקים חדוה בר לפקח על חברות דוגמת תן ביס. באיגוד טענו שעיקר פעילותן של חברות דוגמת תן ביס וסיבוס מבוססת על מתן אשראי, על שימוש בנכס פיננסי ועל סליקת עסקאות.

שורה של מגבלות בפתח

אם אמנם יוחלט להגדיר את תן ביס ודומותיה כסולק, בעת בחינת השיקולים במתן רישיון יבחנו בפיקוח על הבנקים את בעלי השליטה בסולק ואת מנהליו, ואת תרומת הסולק לתחרות בשוק אמצעי התשלום ולרמת השירותים בו. אם יוכרע כי תן ביס היא סולק היא תידרש לעמוד בשורה של מגבלות כמו דרישת הון עצמי מינימאלי של 10 מיליון שקל לפחות, שמירה על יחסי הון עצמי למול נכסי סיכון בתלות בגודל הסולק, החזקת הכספים שהתקבלו לצורך השלמת פעולת התשלום וטרם הועברו ללקוחות (בתי העסק) בחשבונות נאמנות נפרדים בבנקים לטובת הלקוחות, עמידה בסטנדרטים מקובלים של אבטחת מידע לעניין סולקים ובתי עסק העובדים עם הסולק וכן עמידה בהוראות דיווח לפיקוח ולציבור. שורת המגבלות הללו עלולה להכביד על הצמיחה של תן ביס.

מחברת תן ביס נמסר: "איננו מוסרים תגובה".

על האפשרות שתן ביס תיחשב גוף סולק, אמר יוריס וילטון, מנהל קשרי המשקיעים של takeaway.com כי "אנחנו מודעים לשינויים ברגולציה, כולל עניין רשיון הסליקה. זה לא ישנה את תוכניותינו לרכישת תן ביס. הדבר עלה במהלך בדיקת הנאותות שערכנו. אין לנו כל תוכניות לשנות את המודל העסקי של תן ביס כדי לציית לרגולציה חדשה. אם תהיה רגולציה חדשה אז נציית לה ונשחק לפי החוקים החדשים".

תמיר כרמל, מייסד תן ביס צילום: תן ביס

תמיר כרמל, מייסד תן ביס צילום: תן ביס

האיום הנוסף על תן ביס: אפליקציות התשלום של הבנקים מחכות בפינה

האפשרות שתן ביס תידרש לרישיון סולק אינה הצרה היחידה ש־Takeaway ההולנדית עשויה להתמודד איתה. בדומה לחברות כרטיסי האשראי — ישראכרט, לאומי קארד וכאל - גם תן ביס עשויה להתמודד בשנים הקרובות עם תחרות מכיוון לא צפוי: הבנקים. שני הבנקים הגדולים פיתחו בשנתיים האחרונות אפליקציות תשלום שכבר כוללות מעל 2 מיליון משתמשים – פפר פיי של לאומי וביט של בנק הפועלים. האפליקציות הללו משמשות היום בעיקר להעברת תשלומים בין אנשים פרטיים, אך אט אט חודרות גם לעסקים זעירים דוגמת קוסמטיקאיות וספרים, והן מאיימות להתרחב גם לתחום בתי עסק גדולים יותר. בשלב זה בבנקים מנסים לשדר כי מדובר באפליקציות תמימות שנועדו לשפר את השירותים ללקוחותיהם, אלא שכידוע הבנקים אינם גופים פילנתרופיים ואף שהאפליקציות הללו הן חינמיות בשלב זה, בעתיד הבנקים רוצים לעשות מהן כסף.

מטרת הבנקים ביום שאחרי הפרידה מחברות כרטיסי האשראי שבבעלותן היא להשתמש באפליקציות הללו כדי לספק שירותי תשלום לבתי עסק, בשלב ראשון כאלו שלא מכבדים היום כרטיסי אשראי ויש סביב 350 אלף כאלו. במודל העסקי האפשרי של הפעילות הזו הבנקים עשויים בעתיד לגבות עמלות מבתי העסק שיכבדו תשלומים דרך האפליקציות, אך גם להציע לאותם בתי עסק הלוואות. באופן טבעי מסעדות, בתי קפה ורשתות מזון המספקות משלוחים הם גם על כוונת הבנקים. העמלות שגובות תן ביס ודומותיה מבתי העסק מאוד גבוהות, ולכן ענף המסעדנות צמא לתחרות שתוזילן. אם ביט ופפר פיי ייכנסו למגרש, תיווצר תחרות שעשויה לפגוע ברווחיות של חברות דוגמת תן ביס.