בנקים זה פאסה: משכנתא בכפכפי עץ

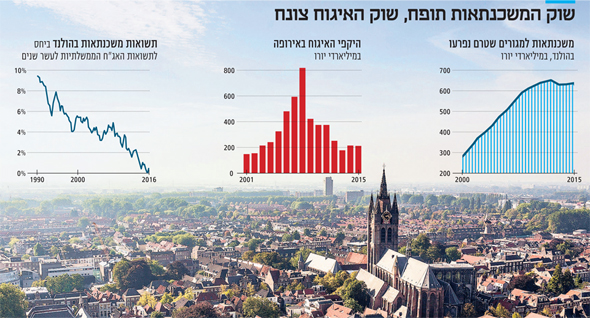

שוק המשכנתאות ההולנדי אימץ מודל מהפכני ועבר במהירות לאשראי חוץ־בנקאי, בהובלתן של קרנות הפנסיה וחברות הביטוח הגדולות. ב־2016, הבנקים במדינה איבדו לראשונה את הבכורה בשוק שבו שלטו ביד רמה

ב־2012 צץ רעיון במוחו של יֵרוּן ון־הֵסֵן, בנקאי לשעבר מהולנד. באותה תקופה, הבנקים עדיין הסתגלו לעולם שעוצב מחדש בידי משבר. בנק ABN אמרוֹ, אחד מספקי ההלוואות הגדולים בהולנד, היה בבעלות המדינה, שרכשה אותו כדי להצילו ב־2009. קשיי החוב של גוש היורו הולידו חששות מכאוס. ואיש, כך נראה, לא הלווה כסף לאנשים שרצו לקנות בית. "הבנקים פשוט לא סיפקו הלוואות", אומר ון־הסן. "נוצר שם פער עצום". ון־הסן, עובד לשעבר בבנק ההשקעות ההולנדי NIBC, החליט לסגור את הפער הזה. הרעיון שלו היה לעקוף את הבנקים ולעודד משקיעים מסוגים אחרים - קרנות פנסיה וחברות ביטוח - להיכנס לשוק המשכנתאות למגורים.

המשקיעים המוסדיים הללו, שבאופן טיפוסי משקיעים באג"ח וניירות ערך אחרים, שמחו לשמוע את ההצעה שלו. המדיניות הפוסט־משברית של הבנקים המרכזיים הקפיאה את תשואות האג"ח, והאפשרות לתשואות גבוהות יותר בשוק המשכנתאות קרצה לגופים האלה. "חשבנו, אם זה רעיון כל כך טוב, למה אף אחד אחר לא חשב עליו?", מספר ון־הסן.

בתים על שפת התעלה באמסטרדם. משקיעים מגרמניה, בריטניה וצרפת כבר לוטשים עיניים לשוק המשכנתאות ההולנדי, שהיקפו 662 מיליארד יורו צילום: איי. אף.פי

בתים על שפת התעלה באמסטרדם. משקיעים מגרמניה, בריטניה וצרפת כבר לוטשים עיניים לשוק המשכנתאות ההולנדי, שהיקפו 662 מיליארד יורו צילום: איי. אף.פי

בתקופה שחלפה מאז, גופי אשראי חוץ־בנקאיים הגדילו משמעותית את חלקם בשוק המשכנתאות ההולנדי שהיקפו כ־662 מיליארד יורו (2,700 ביליון שקל). על פי חברת הייעוץ ההולנדית IG&H, שורה של שחקנים חדשים, כולל DMFCO ("חברת מימון המשכנתאות ההולנדית") שון־הסן עומד בראשה, מהווים כיום כ־20% מהיקפו השנתי של שוק המשכנתאות למגורים, כשרק לפני שנים אחדות חלקם בשוק זה היה אפסי.

השלכות המגמה הזו מורגשות היטב בבנקים: בתחילת 2016, חלקם של שלושת הבנקים הגדולים בהולנד (ראבובנק, ABN אמרוֹ ו־ING) באספקת משכנתאות חדשות צנח לראשונה אל מתחת לקו ה־50%, אף שהם עדיין שלטו במונחי תיק המשכנתאות הכולל שלהם (כולל משכנתאות שניתנו בשנים עברו). השינוי הזה עורר עניין בינלאומי, ומשקיעים מצרפת, גרמניה ובריטניה החלו לשקול כניסה לשוק המשכנתאות ההולנדי.

בבריטניה - קרנות פרטיות כמו בלקרוק ניסו לספק משכנתאות בקנה מידה קטן, ובארצות הברית - גופים חוץ־בנקאיים (המכונים גם "בנקי צללים") רשמו שיא בנתח השוק שלהם.

אבל באירופה, שבה הריביות הוסיפו לצנוח, הולנד מספקת את הדוגמה המובהקת ביותר לגישה חדשנית להלוואות: גישה שמושתתת על מערכת יחסים חדשה לחלוטין בין לווים למלווים. "בשנה האחרונה נהפכו המשכנתאות לגביע הקדוש", אומר מֵנוֹ ון־דר־אֵלסאקֵר, מנהל תחום האשראי המובנה באירופה בזרוע ההשקעות של APG, קרן הפנסיה הגדולה בהולנד. "אנשים שוכחים את זה, אבל ב־2013 אף אחד לא רצה להיכנס לשוק המשכנתאות ההולנדי".

המלווים

איבדו עניין באיגוח

ון־הסן נהג לעבוד בתחום האיגוח, שבו הלוואות שמסופקות על ידי הבנקים - כמו משכנתאות או הלוואות בכרטיסי אשראי, למשל - נארזות למוצרים פיננסיים סחירים.

היתרון של האיגוח, שהחל בשנות השבעים בארצות הברית (ותרם לקריסת שוק הנדל"ן בה ב־2008), טמון ביכולתו של התהליך לפתוח בפני שוקי ההון את התשואות על הלוואות צרכנים.

שוק האיגוח האמריקאי נותר גדול, אבל באירופה היקפו כיום הוא כרבע מגודלו ב־2008.

מבט על דלפט. קרנות הפנסיה, הפועלות בטווחי זמן ארוכים, מציעות ריביות אטרקטיביות בהרבה מאלה של הבנקים צילום: איי. אף.פי

מבט על דלפט. קרנות הפנסיה, הפועלות בטווחי זמן ארוכים, מציעות ריביות אטרקטיביות בהרבה מאלה של הבנקים צילום: איי. אף.פי

רבים מהגופים החוץ־בנקאיים ההולנדיים שפנו לשוק המשכנתאות מאוישים על ידי מומחי איגוח. במקום למכור אג"ח מבוסס משכנתאות למשקיעים, כפי שעשו לפני המשבר, אלו מתקשרים כיום עם קרנות פנסיה ועם חברות ביטוח ומעניקים משכנתאות בשמם. כך יש בבעלותם נכס - משכנתאות - שבאופן היסטורי הוחזק בידי בנקים.

שוק המשכנתאות ההולנדי מספק שדה ניסויים מצוין להלוואות חוץ־בנקאיות. המשכנתאות במדינה נותרו ללא פגע, יחסית, בעת המשבר הפיננסי - במידה רבה בגלל תקינה שמעניקה למלווים כוח רב במקרה של חדלות פירעון. כשליש מהמשכנתאות עדיין מגובות בערבות מדינה, ונוטלי המשכנתא, שיכולים ללוות יותר מערך ביתם, יכולים ליהנות מניכויי מס על תשלומי הריבית.

"הכלכלה ההולנדית התאוששה יפה מהמשבר הפיננסי, ויש ביקוש מתמשך לדיור", אומר סטֵף בלוֹק, שר השיכון ההולנדי, התולה את ההתאוששות "במסורת הקלוויניסטית, שבה אנשים חשים חובה לשלם את חובותיהם".

טוֹנקו גאסט, מנכ"ל ומייסד חברת האשראי החוץ־בנקאי דיינמיק קרדיט ולשעבר פעיל בשוק האיגוח בניו יורק, טוען שחברות פנסיה וביטוח סובלות מ"מחסור במכשירי השקעה". לדבריו, כעת נפתחה בפניהן הזדמנות להפוך את האשראי הצרכני ל"מוצר סחיר", ובדרך זו לנגוס בתחום שמסורתית הוחזק בידי הבנקים. "אנחנו מאמינים שהבנקים לא מוצאים דרך לאפשר למשכנתאות להיהפך למוצר פיננסי סחיר", הוא אומר, "תפקידם של הבנקים משתנה במהירות".

רגולציות פוסט־משבריות תרמו לעלייה בשוק האשראי החוץ־בנקאי. תקנות סולבנסי 2, שהאיחוד האירופי השית על תעשיית הביטוח ושנכנסו לתוקפן בתחילת 2016, מרתיעות את חברות הביטוח מלהשקיע בניירות ערך מגובי נכסים. "מנקודת מבט של סולבנסי 2, שוק האיגוח פשוט לא עובד", אומר פראנק מֵיֵיר, מנהל אג"ח ומשכנתאות מגובות נכסים בבית ההשקעות אייגון, המנהל נכסים עבור חברות ביטוח. "מה שכן עובד זה הלוואות שניתנות באופן ישיר, בייחוד בשוק המשכנתאות למגורים".

חלק מהגופים החוץ־בנקאיים בהולנד כבר מעניקים הלוואות בהיקף קטן יותר זה כמה שנים, אם כי פעלו בשמן של חברות ביטוח. סינטרוס אחמיאה, קרן משכנתאות, מיזגה משכנתאות לכדי קרן אחת כבר ב־2004, הגם שלאחרונה קיבלה מנדט מקרנות הפנסיה להגדלת הפעילות. "בעבר זה היה סוד שמור", אומר אידו אסמן, דירקטור בסינטרוס אחמיאה, "כיום זו כבר קטגורייה ידועה".

הלווים

"זה כמו הבנק החדש"

כשמארטֶן דֵלאהֵיי (42) ביקש לרכוש בית, הוא פנה למוּנְט, מותג של DMFCO, וקיבל משכנתא לעשר שנים בריבית קבועה של 2.1%, "זה כמו הבנק החדש. זה סוג המשכנתאות החדש בהולנד", הוא מסביר.

דלאהיי הוא אחד מאלפי לקוחות שנטלו את המשכנתאות שלהם מקרנות פנסיה. אחד הדברים שמאפשרים לגופים החוץ־בנקאיים בהולנד להעניק היקף גבוה של הלוואות הוא רשת של ברוקרי משכנתאות.

אוֹנוֹ קארסן, ברוקר עצמאי מאמסטרדם, מעריך שאם לפני כעשור 70% מעסקיו הגיעו דרך בנקים; היום, הוא אומר, מחצית מהעסקים מגיעים דרך גופים חוץ־בנקאיים.

בהולנד, כבמקומות אחרים, הלוואות לטווח ארוך מציבות אתגר בפני בנקים שמסתמכים על מימון לטווח קצר. קרנות פנסיה, לעומת זאת, מתמודדות עם התחייבויות שנפרסות למשך עשרות שנים, ואותן הן יכולות להציב כנגד נכסים ארוכי־טווח.

שר השיכון ההולנדי, סטף בּלוֹק (משמאל, לצד ראש הממשלה מארק רוּטֵה): כשנכנסתי לתפקיד, שוק המשכנתאות נשלט בידי ארבעה בנקים. היום חלקם במשכנתאות חדשות הוא פחות מחצי השוק" צילום: אי.פי.איי

שר השיכון ההולנדי, סטף בּלוֹק (משמאל, לצד ראש הממשלה מארק רוּטֵה): כשנכנסתי לתפקיד, שוק המשכנתאות נשלט בידי ארבעה בנקים. היום חלקם במשכנתאות חדשות הוא פחות מחצי השוק" צילום: אי.פי.איי

כתוצאה מכך, קרנות הפנסיה יכולות להציע שיעורי ריבית תחרותיים יותר. מונט, למשל, מציעה משכנתאות ב־80% מערך הנכס, ל־30 שנה, בריבית קבועה שיכולה לרדת עד לכדי 2.8%. הבנקים לא מצליחים להשוות את השיעורים הללו: ראדובנק ו־ABN מציעים משכנתאות דומות בריביות קבועות של 4% ו־4.1%, בהתאמה.

"בעבור הצרכן זה מצוין, זו תחרות חכמה מאוד", אומר בלוק על הלוואות מקרנות פנסיה. "אני זוכר היטב שביום שנכנסתי לתפקיד שר השיכון, לפני ארבע שנים, שוק המשכנתאות נשלט בידי ארבעה שחקנים גדולים, כולם בנקים".

לעתים תכופות גופים חוץ־בנקאיים מציעים מנגנון פשוט מאוד לתהליך מתן ההלוואה. בשנה שעברה השיקו קבוצה של חברות הולנדיות, כולל סינטרוס אחמיאה, תוכנית למתן הלוואות בסכום כולל של 3 מיליארד יורו ל־2.5 מיליון חברי PFZW - קרן הפנסיה השנייה בגודלה בהולנד שגם תשקיע בהלוואות הללו. כך, באופן עקיף, השקיעו הלווים בחוב הדיור שלהם עצמם. "זו תופעה שלא ראינו בעבר", אומר אסמן ומוסיף כי הוא "רואה עניין רב המופנה לתוכניות פעולה כאלה".

גורם נוסף הוא ההתפתחויות הטכנולוגיות, המאפשרות לפלטפורמות חדשות לתת הלוואות בלי להיאלץ להחזיק רשת סניפים יקרה. "הרבה אנשים עדיין לא מוכנים לנסות שוק כמו מונט, כי הם מפחדים", אומר דלאהיי, "אבל בהולנד, אנשים נותנים יותר ויותר אמון בגופים החדשים".

הסיכונים

"אין דרך קלה לצאת מזה"

חלק מהמשקיעים עדיין חוששים. הם מצביעים על הניסיון של APG, קרן הפנסיה הגדולה בהולנד, ששיווקה משכנתאות תחת שמה בשנות השמונים והתשעים. "מניסיוננו, כשאתה רוצה להיפטר מהמשכנתא, אין לך עם מי לדבר פרט לנותן המקורי", אומר אלסאקר מ־APG. לדבריו, מבחינת קרנות פנסיה, המהלך האטרקטיבי הוא עדיין איגוח.

משקיעים רבים מציבים זה מול זה את הסחר בהלוואות שלמות ואת האיגוחים, שנהנים מרוח גבית בזכות השוק הגלובלי. אין מתכון קבוע לסחר לטווח קצר במשכנתאות עצמן. "אני לא אומר שמדובר במוצרים רעילים, אבל אם צד אחד רוצה להיפטר מהם, אין דרך לצאת מהסיפור הזה", אומר רובן ון־לייוון, אנליסט איגוח בראדובנק.

דאגה נוספת של המשקיעים היא פגיעה במוניטין. "אנחנו צריכים לקבל החלטות בעניין סיכוני האשראי של הלווה, אבל אנחנו לא רוצים להגיע למעורבות ישירה עם הלקוח", אומר אלסאקר. "אנחנו משקיעים בשוקי הון. המגע עם הלקוח - זה משהו שאנחנו לא לוקחים בקלות".

גופים חוץ־בנקאיים רבים מבהירים שאינם מבטיחים נזילות. "אם אתה משקיע, עקרונית אתה תקוע ל־30 שנה", אומר ון־הסן. "זו הסיבה שמדובר בנכס מושלם לקרן פנסיה, ופחות לקרנות שמסתכלות על הטווח הקצר או לבנקים".

באיחוד האירופי, שבו היקף שוק המשכנתאות הוא כ־7 טריליון יורו, קובעי המדיניות להוטים להפחית את הדומיננטיות של הסקטור הבנקאי. בינתיים, להתפתחויות בהולנד יש מומנטום פוליטי: שר השיכון שם ביקר לאחרונה בלונדון ובאסיה במאמץ לקדם השקעות במשכנתאות בארצו.

כששיעורי הריבית זוחלים מעלה קרנות פנסיה עשויות לחשוב שאג"ח הן אטרקטיביות יותר ממשכנתאות, אבל חסידי האשראי החוץ־בנקאי מסתכלים לטווח ארוך - את המודל ההולנדי החדש יהיה אפשר לייצא ולכוון למעמד הביניים הצומח בעולם, שהנמנים עמו ירצו להיות בעלי בתים.

"אנחנו חושבים שיהיה אפשר ליישם את המודל הזה במדינות רבות", אומר גאסט מדיינמיק קרדיט, שפתחה לאחרונה משרד באינדונזיה. "מספר האנשים שמצטרפים למעמד הביניים הוא אדיר. באסיה זה יכול להיות מודל מצוין. הוא מאוד סקיילבילי".

ובינתיים בישראל: איגוחי המשכנתאות בעלייה

תיק המשכנתאות של הציבור הולך ותופח. כך היקף התיק לסוף ספטמבר האחרון הוא 308.5 מיליארד שקל - עלייה של 5.7% בשנה. התנפחותו של התיק הביאה בשנה האחרונה את בנק ישראל לקדם ולפתח את שוק האיגוח, כך שחלק מסיכון המשכנתאות יעבור למוסדיים, ולמעשה לתיקי הפנסיה של הציבור.

מאז נעשו כמה עסקאות איגוח של תיקי המשכנתאות: בנק מזרחי טפחות ששולט בתחום המשכנתאות נתן את יריית הפתיחה ומכר למנורה מבטחים 80% מתיק של 770 מיליון שקל, ובמשך השנה ביצע עסקאות נוספות מול חברות ביטוח אחרות, בכלל זאת עסקה למכירת 80% מתיק משכנתאות בהיקף 900 מיליון שקל למגדל. בנק לאומי, לעומת זאת, חתם על הסכם להעמדה משותפת של משכנתאות עם חברת הביטוח הראל.

איגוחי המשכנתאות התקבלו בחשדנות בישראל בשל הניסיון המר הקיים בתחום עקב המשבר הפיננסי של 2008. בשוק ההון העריכו שלא יהיו עסקאות איגוח רבות בשל ריבית המשכנתאות הנמוכה, שלא מאפשרת גם לבנקים וגם למוסדיים להרוויח, אולם כניסת האפשרות לאיגוח לוותה גם בעלייה דרמטית בריבית המשכנתאות בשנה האחרונה.

רעות שפיגלמן