הטבת המס לחברות הענק תשפיע רק על טבע ואלביט

האוצר השיק מסלול מיסוי חדש לחברות טכנולוגיה שמכניסות מעל 10 מיליארד שקל בשנה. כיום החברה הישראלית היחידה בענף שעונה על הקריטריון היא אלביט, אך המטרה העיקרית במהלך היא להציב תחרות למדינות שמפתות את הענקיות הבינלאומיות

הקרב על גוגל ופייסבוק עולה מדרגה, עם הרחבת הטבות המס שנחשפה שלשום (ב') באתר "כלכליסט". תוכנית זאת, שחותמת את חוברת חוק ההסדרים, מציעה הרחבה משמעותית של הטבות המס הניתנות לחברות הגדולות ולחברות הטכנולוגיות.

על פי ההצעה, התנאים בהן נדרשות חברות לעמוד כדי להיכנס לתוכנית ההחברות המעודפות - אלו שמשלמות שיעורי מס חברות של 5% בפריפריה ו־8% במרכז - יוקלו. כך, ההשקעה שהחברות ידרשו להשקיע תעמוד על מיליארד שקל במקום 1.5 מיליארד שקל, והיקף ההכנסות שלהן יהיה צריך לעמוד על 10 מיליארד שקל במקום 20 מיליארד שקל היום. בנוסף, מי שתזכה להיכנס למסלול המועדף תשלם מס בגובה של 5% על דיבידנד המעובר לחברת האם בחו"ל, במקום 20% כיום (או כפי שנקבע באמנת המס בין מדינת התושבות של החברה לישראל).

המטרה בכך היא למנוע מצב של רווחים כלואים, מצב בו החברות משאירות את הרווחים בארץ כדי לא לשלם מס, אך לא משקיעות אותם. כיום בתוכנית המועדפת נמצאת רק חברה אחת, אינטל, וגם טבע צפוייה להצטרף אליה בקרוב ללא כל קשר להקלות החדשות.

עם החזרת הטבות המס לדיון, צריכים לזכור את הבעיות שהיו איתן עד כה. עצם מתן ההטבות אינו בעייתי כלל, הוא מצב נתון בתחרות מול מדינות אחרות שרוצות את החברות הבינלאומיות אצלן. אבל, הבעיה מתעוררת כאשר לא ברור האם הטבות המס משיגות את היעדים שלהן, והאם שיעורי המס הנמוכים שהן מקבלות מקבלים ביטוי בהרחבת הפעילות שלהן בארץ.

על פניו, לפחות כרגע, נראה שההטבות שמציע האוצר סבירות מאוד: הן לא בשיעורים אפסיים כמו בעבר; הן דורשות מס כלשהו, גם אם נמוך; ובמקביל הן עדיין מביאות את ישראל לסביבה התחרותית בה נמצאות שאר מדינות העולם. אבל כאן צריך לזכור שני דברים: ראשית, אם האוצר לא יידע לבחון את התמורה מהחברות ולהציג אותה לציבור - תחושת חוסר הצדק רק תגדל.

נקודה שנייה שהאוצר חייב לקחת בחשבון היא לקח שכבר נלמד בעבר בישראל - שיעורי מס נמוכים כשלעצמם לא מביאים בהכרח חברות. התוכנית שהציעה 0% מס לא הביאה לארץ אף חברה חדשה ולמעשה פשוט הורידה משמעותית את שיעורי המס שחברת טבע שילמה.

כדי למשוך עוד חברות לארץ צריך להיות אטרקטיביים: היתרון המרכזי של ישראל הוא כמובן ההון האנושי, שאולי ישתפר עם התוכניות של האוצר להקים 4–5 מכללות טכנולוגיות חזקות ואיכותיות, אבל מצד שני כאשר לימודי הליבה ירדו מהפרק אולי יהיה לנו פחות להציע לחברות הבינלאומיות שאנחנו כל כך מחכים להם.

באוצר מבינים את מה שבהייטק יודעים כבר זמן רב

מלבד זאת, החוק פוטר חברות הייטק מלעבור דרך רשות המסים בכדי להוציא אישור של מפעל טכנולוגי מועדף ולקבל הטבת מס של 12% מס חברות, במקום מס של 25%. על החברות להוכיח בסך הכל אחד משלושה תנאים: שהוצאות המו"פ שלהן בשלוש השנים האחרונות לא ירדו מ־7%, או שהחברה מעסיקה לפחות 20% מפתחים או מהנדסים, או שקרן הון סיכון השקיעה בה לפחות 2 מיליון דולר. כך, חברה שעומדת באחד מהקריטריונים נכנסת למסלול הירוק ופטורה מתהליך רולינג עם רשות המסים, תהליך שעד כה היה עשוי להיארך בממוצע שלוש שנים ולעלות מאות אלפי דולרים. אבל, יש לזכור כי את המס משלמות אך ורק חברות מרוויחות - כך שמלכתחילה מס החברות אינו רלוונטי עבור רוב חברות הסטארט־אפ שנמצאות בישראל, שבכל מקרה אינן רווחיות.

עוד במסגרת ההקלות על חברות ההייטק, במשרד האוצר הבינו בדיוק מה שמבינות אותן חברות: רובן הן חברות תוכנה שמעסיקות מפתחים ולא חברות ייצור - ועל כן יש חשיבות גאוגרפית לפעילות במרכז הארץ, היכן שמרוכזים מיטב המתכנתים.

במלים אחרות, הטבת מס על פעילות בפריפריה לעולם לא תוכל לפצות חברות הייטק על אובדן כח אדם איכותי, ולכן באוצר לא ביצעו את ההפרדה המתבקשת בין פריפריה למרכז הארץ מסוי חברות הייטק יהיה אחיד.

"משקיעים זרים צפויים לשלם 80% פחות מס"

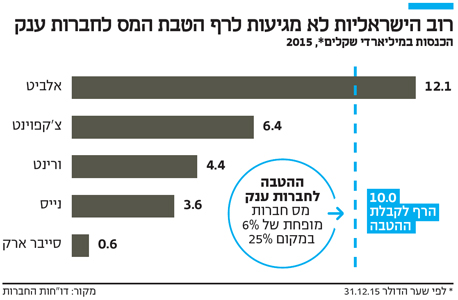

כאמור, באוצר מציעים להקטין את רף הכניסה למועדון הנהנים ממס מופחת במיוחד מחברות שמכניסות לפחות 20 מיליארד שקל בשנה ל־10 מיליארד שקל בשנה. בכך, קורצת הצעת החוק גם לרשות המסים, שכן את ההטבה המיוחדת בסך 6% לא יוכלו לקבל החברות הישראליות שמייצרות הכנסות של מיליארדים למדינה. זאת מכיוון שחברות כמו צ'קפוינט שהכנסותיה בשנה שעברה עמדו על 1.63 מיליארד דולר; רינט שהכנסותיה עמדו על 1.13 מיליארד דולר; נייס שהכנסותיה עמדו על 927 מיליון דולר; או סייבר ארק שהכנסותיה הסתכמו ב־ 161 מיליון דולר - לא ייהנו מההפחתה ברף. אלביט נחשבת לישראלית היחידה שחצתה את רף ה־ 10 מיליארד עם הכנסות של 3.1 מיליארד דולר (כ־12 מיליארד שקל), אך בכדי ליהנות מהטבת מס בגובה של 6%, היא תצטרך להוכיח שהיא חברת מו"פ.

ההטבה על הדיבידנד בחקיקה הנוכחית, כלומר הורדת המס מ־20% בממוצע ל־4%, מיועדת לחברה המוחזקת על ידי תושבי חוץ. לטענת עו"ד גיא חן, שותף במשרד שגיא ושות' ומומחה במיסוי חברות אינטרנט והייטק, מדובר בהטבה משמעותית עבור משקיעים זרים שכעת ישלמו 80% פחות מס על הרווחים מקניין רוחני ישראלי, מה שיהפוך את ישראל להשקעה אטרקטיבית ביחס למדינות רבות בעולם. עם זאת, יש לזכור כי בחלק ממדינות האיחוד האירופאי, חל פטור על דיבידנד מחברות הייטק במקרים מסויימים.

ארז צור, יו"ר משותף ב־ IATI, ארגון הגג של חברות ההייטק, הסטארט־אפים וקרנות ההון סיכון בישראל מעריך כי יותר מ־100 חברות זרות צפויות להגביר את פעילותן בישראל באופן משמעותי, וזאת בעקבות החוק. "בעקבות זאת, הגידול בגביית המסים, בעיקר משינויים בשכר, צפוי לעלות על מיליארד דולר בשנה, כל זאת בכפוף לעוצמת שיווק התכנית בעולם ויציבות לטווח ארוך של הסביבה הרגולטורי", הוא אמר. "אם החוק יעבור, הוא יהפוך את ישראל לתחרותית".

ניר זוהר, נשיא Wix ויו"ר פורום חברות הצמיחה, מכנה זאת כ"דרמה עבור חברות ישראליות ובינלאומיות". "משרד האוצר לקח את רפורמת ה־BEPS, רפורמת המסוי הבינלאומי שמגובשת בימים אלה ב־OECD, והפך אותה מאיום להזדמנות שיכולה למשוך לישראל חברות זרות ולהשאיר בישראל את החברות הישראליות", אומר זוהר. "יש בשורה גדולה גם בנכונות של משרד האוצר לבדל את תעשיית ההייטק על מאפייניה הייחודיים ובהגדרה של מסלול ירוק ופשוט עם ודאות מיסויית לטווח הארוך עבור חברות הייטק, זו דרמה, הן עבור חברות ישראליות והן עבור חברות בינלאומיות".

עם זאת, אי אפשר להקל במיסוי בלבד מבלי לייצר בישראל אקו סיסטם חוקי ותעסוקתי שלם המותאם לחברות הייטק. החברות הישראליות ישגשגו והחברות הבינלאומיות יגיעו רק אם יווצר כאן שוק תעסוקה רחב יותר ומערכת חוקית תומכת: יש להגדיל את כמות העובדים שזמינה לענף, החל ממערכת החינוך בטווח הארוך ועד להכשרות קצרות מועד והבאת מומחים מחו"ל".