ניתוח כלכליסט

הרפורמה במשכנתאות: התחרות תשתכלל, אבל לא עד כדי מלחמת מחירים

הגדלת רכיב הפריים תקל על נוטלי משכנתאות להשוות בין הצעות הבנקים. למרות שתחום המשכנתאות סומן בבנקים כיעד לצמיחה טרם השינוי, ספק אם הם יגלגלו את מלוא הוזלת המשכנתא ללקוח

ההודעה הדרמטית של בנק ישראל השבוע על ביטול מגבלת ריבית הפריים במשכנתאות גרמה לסערה בקרב רוכשי הדירות, בעלי משכנתאות קיימות והמערכת הבנקאית. "מדובר בצעד שיכול להיות גיים צ'יינג'ר בענף", אומר גורם במערכת הבנקאית. בבנקים מציינים כי נרשם אתמול מבול של פניות הן מרוכשי דירות והן מבעלי משכנתאות שהתעניינו בהשפעת הצעד על עלות המשכנתא, ובחלקם היקף הפניות למוקדים היה גבוה ב־50% בהשוואה לתקופה האחרונה.

- זהירות: הקבלנים והבנקים יכולים לגלגל את הטבת המשכנתא לעצמם

- בנק ישראל: תבוטל המגבלה על נטילת משכנתא בריבית פריים

- בנק ישראל משחק באש ומקווה שהממשלה תתעורר בזמן לפני הקסטרופה

אלא שלבנקים אין כרגע יכולת לתת מענה, שכן הסרת מגבלת הפריים היא עדיין ברמת טיוטה, והיא צפויה להיכנס לתוקף רק בעוד שבועיים־שלושה. לכן ההערכה כי עד שהשינוי ייכנס לתוקף נראה קיפאון בהיקף המשכנתאות החדשות. אחרי השינוי צפוי לחץ על הבנקים וביצועים גבוהים הן בהיקף המשכנתאות החדשות והן במיחזורים.

החלטת בנק ישראל לבטל את מגבלת חלקו של מסלול הפריים במשכנתא היא דרמטית לא רק כי היא מגדילה את חלקו של הרכיב הזול במשכנתא משליש לעד שני שלישים. היא דרמטית כי היא הופכת את התחרות במשכנתאות למשוכללת ושקופה יותר.

מימין: מנכ"ל הפועלים דב קוטלר ומנכ"ל מזרחי טפחות משה לארי צילומים: עמית שעל, גדי דגון

מימין: מנכ"ל הפועלים דב קוטלר ומנכ"ל מזרחי טפחות משה לארי צילומים: עמית שעל, גדי דגון

כיום יש שלושה מסלולים מרכזיים לנטילת משכנתא: לפחות שליש מהמשכנתא צריך להילקח בריבית קבועה, עד שליש ניתן לקחת בריבית פריים והיתר בריבית משתנה. כאשר לקוח עושה תהליך של שופינג מול הבנקים, קל לו להשוות בין ההצעות כאשר מדובר במסלול בריבית קבועה ובמסלול הפריים. לעומת זאת רכיב הריבית המשתנה הוא מורכב יותר. הוא אינו מושפע רק מהשאלה מהי הריבית, אלא גם מהשאלה לְמה הריבית צמודה, וכל כמה זמן היא מתעדכנת (שנה, 5 שנים וכדומה). המורכבות של המסלול הזה מקשה על הלווה בהשוואה בין ההצעות השונות.

תחום עם סיכון נמוך יותר

לעומת זאת כעת ההליך יהיה פשוט יותר, שכן כנראה שיהיו משכנתאות שכלל לא יכללו את רכיב הריבית המשתנה, אלא רק את הריבית הקבועה וריבית הפריים. כתוצאה מזה ההשוואה בין ההצעות של הבנקים תהיה קלה ופשוטה יותר ללקוח, ולכן התחרות צפויה להפוך לאגרסיבית יותר.

פוטנציאל העלייה בתחרות נובע גם מהתיאבון של הבנקים: עוד טרם ההקלה החליטו מרבית הבנקים להתמקד בצמיחה בתחום המשכנתאות, החלטה שרק התחזקה במהלך משבר הקורונה. הסיבה לכך היא שמשכנתאות נחשבות לבעלות סיכון נמוך יותר לעומת תחומי פעילות אחרים כמו אשראי צרכני ואשראי לעסקים קטנים, שרבים מהם נפגעו במשבר. הסיבה המרכזית היא שמול המשכנתא יש נכס בשווי גבוה יותר מההלוואה, בעוד באשראי צרכני לעתים אין ביטחונות.

| |||

בנוסף לכך, יש חלקים רבים באוכלוסייה שלא נפגעו מהמשבר, וההנחה היא שמי שמחליט לקחת משכנתא הם אוכלוסיות שצלחו את המשבר ויכולות להרשות לעצמן לקחת בימים אלה התחייבות שכזו. לכן הבנקים ממקדים את עיקר הצמיחה שלהם מאז פרוץ המשבר בתחום המשכנתאות.

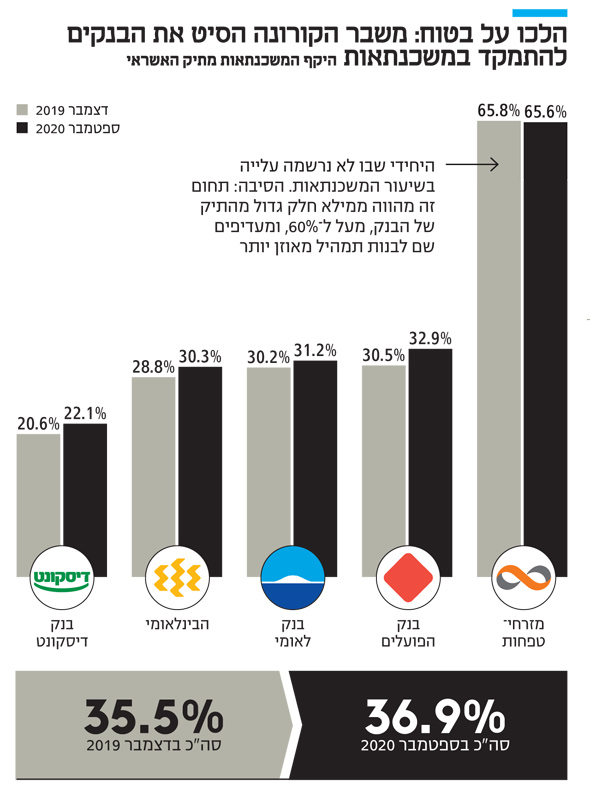

כך, בעוד היקפו הכולל של תיק האשראי של חמשת הבנקים הגדולים צמח ב־2.3% בלבד בתשעת החודשים הראשונים של 2020 ל־1.05 טריליון שקל, תיק המשכנתאות צמח באותה תקופה ב־6.6% ל־397 מיליארד שקל. התוצאה היא שהמשכנתאות הולכות ותופסות נפח גדול יותר מסך התיק של הבנקים. בבנק הפועלים למשל גדל חלקו של תיק המשכנתאות מסך התיק מ־30.5% בתחילת השנה לכמעט 33% נכון לסוף ספטמבר.

צילום: shutterstock

צילום: shutterstock

הבנק היחיד שלא הגדיל את חלק של תיק המשכנתאות מסך האשראי שלו הוא השחקן הגדול ביותר בשוק - מזרחי טפחות. הסיבה לכך היא שתחום המשכנתאות מהווה ממילא חלק גדול מהתיק של הבנק- מעל ל־60%, ובמזרחי טפחות מעדיפים לבנות תמהיל מאוזן יותר ושמים דגש על האשראי העסקי. בבנק, בו מונה לאחרונה כמנכ"ל משה לארי, לא מתכוונים לוותר על תואר השחקן הגדול בשוק, אך לא מן הנמנע שלאור התיאבון הגדול יותר של מתחריו לתחום יישחק מעט נתח השוק שלו, מ־35% לכיוון ה-30%-33%.

כעת הבנקים יתחרו לא רק על המשכנתאות החדשות, אלא גם על מיחזורי משכנתאות קיימות. עד כה היקף המיחזורים בשוק היה נמוך, כמיליארד שקל

בממוצע בחודש. הפחתת מגבלת הפריים פותחת מחדש את שוק מיחזורי המשכנתאות, וביחד עם התיאבון של מרבית הבנקים לצמוח בתחום, הפעילות בשוק צפויה לגדול באופן דרמטי.

הפריים שוחק את הרווחיות

ולמרות כל זאת, סיכוי נמוך שתתפתח מלחמת מחירים. כבר היום הרווחיות בתחום המשכנתאות נמוכה לעומת פעילות האשראי האחרת של הבנק. כמו כן ניסיון העבר מראה כי בנקים סולדים ממלחמות מחירים, ושיקול הרווחיות חשוב להם לא פחות משיקול של נתח שוק. כמו כן, עצם הגדלת רכיב הפריים במשכנתאות שוחק להם את שיעור הרווחיות, כך שספק אם יעשו צעד נוסף וגם יורידו מחירים.

אם כבר להיפך, קיים סיכוי לא מבוטל שרכיב הפריים הנוכחי יתייקר, שכן הוא הופך למסוכן יותר מעצם העובדה שהוא תופס חלק גדול יותר מהמשכנתא. בשורה התחתונה, הגדלת רכיב הפריים תוזיל ללקוח את ההחזר החודשי, והיקף הפעילות בשוק יגדל, אך הבנקים ככל הנראה לא יגלגל את מלוא ההוזלה אל הלקוח.