בלעדי לכלכליסט

סוכני מגדל יתוגמלו על כל לקוח שימנע מידע מהאוצר

חברת הביטוח מגדל שבשליטת שלמה אליהו נלחמת ברפורמה של האוצר, הקובעת שחשבונות פנסיה של לקוחות ממקומות עבודה שונים יאוחדו כדי לחסוך בדמי הניהול. לכלכליסט נודע כי החברה מציעה לסוכנים תגמול על כל לקוח שיחתום על התנגדות לחשיפת מידע הדרוש לאוצר להורדת דמי הניהול לחוסכים. במקרה של הירתמות מלאה מגדל תשאיר בידיה כ־44 מיליון שקל בשנה. מגדל: "ההתארגנות מקצועית והגונה"

חברת הביטוח מגדל שבשליטת שלמה אליהו פותחת חזית חדשה מול משרד האוצר. לידי "כלכליסט" הגיע ברושור שנשלח לסוכני הביטוח של מגדל העוסק ברפורמה של האוצר שזכתה לכינוי עקוב אחריי, לפיה יאוחדו חשבונות הפנסיה הפעילים והרדומים של החוסכים. הברושור מציע לסוכני הביטוח של מגדל תגמול על שכנוע עמיתי קרנות הפנסיה לחתום על טופס התנגדות למסירת מידע למשרד האוצר שיסייע לאוצר להפחית את דמי הניהול שמשלמים אותם עמיתים, כך שבידי החברה יישארו עשרות מיליוני שקלים מדי שנה.

- "בפנסיה יש יותר חוסכים לא פעילים מפעילים - נטפל בזה"

- סלינגר ממשיכה להפתיע: קרנות פנסיה יחויבו לאפשר הצטרפות דרך האינטרנט

- כחלון וסלינגר שולפים מהמגירות רפורמות בתחום הפנסיה

המידע שהאוצר מבקש לקבל לידיו יסייע לו לפקח על כך שקרנות הפנסיה אכן מאחדות את החשבונות הפעילים של הלקוחות עם החשבונות הרדומים, עליהם משלמים הלקוחות דמי ניהול מקסימליים.

הקרנות מפחדות

ביוני הקרוב צפויה להיכנס לתוקף רפורמה של אגף שוק ההון במשרד האוצר שנועדה לחסל את תופעת החוסכים המוקפאים בקרנות הפנסיה. מדובר בחוסכים שהפסיקו לבצע הפקדות חדשות לקרן הפנסיה שלהם, על פי רוב עקב עזיבת מקום עבודה. בעקבות הקפאת החיסכון, כלומר הפסקת ההפקדות החודשיות, זינקו דמי הניהול שהם משלמים למקסימום החוקי - 0.5% מהצבירה. הבעיה היא שכאשר אותם חוסכים התחילו לעבוד במקום עבודה חדש, הם צורפו לקרן פנסיה חדשה ושילמו דמי ניהול מופחתים שהמעסיק שלהם השיג להם, אך שכחו או לא השכילו להעביר את הכספים שנצברו בקרן הפנסיה הקודמת לקרן החדשה, כדי שגם עבורם ישולמו דמי ניהול מופחתים.

מצב זה שיחק לידיים של קרנות הפנסיה שגבו דמי ניהול גבוהים עבור הכספים המוקפאים. כדי להתמודד עם התופעה השיק האוצר את רפורמת עקוב אחרי, במסגרתה יידרשו קרנות הפנסיה הקולטות — אלו שאליהן הצטרפו החוסכים במסגרת מקום עבודתם החדש - לאתר עבור החוסכים את החשבונות המוקפאים שלהם ולהעביר אותם אוטומטית לניהולן בדמי ניהול מופחתים, אלא אם החוסכים יידרשו אחרת בכתב. לפי ההערכות, קרנות הפנסיה הגדולות, בהן מבטחים החדשה של מנורה ומקפת של מגדל, עלולות להפסיד עשרות מיליוני שקלים בדמי ניהול כתוצאה מהמהלך.

במקביל, אגף שוק ההון, שלא סומך בהכרח על קרנות הפנסיה, דורש מהן להעביר אליו נתונים מלאים לגבי החוסכים המוקפאים שלהן, וזאת במטרה לעקוב אחר העברת הכספים והחייאת החשבונות. למעשה, רק שלשום שלחה המפקחת על הביטוח דורית סלינגר טיוטת חוזר המנחה את קרנות הפנסיה כיצד להעביר אליה את המידע ביחס לחוסכים בעלי החשבונות המוקפאים. לפי החוזר, על קרנות הפנסיה להעביר פרטים על החוסכים שכוללים את תעודת הזהות שלהם, תאריך הלידה שלהם, מספר חשבון הפנסיה, מועד פתיחת חשבון הפנסיה והתאריך בו הפך החשבון מפעיל ללא פעיל.

לפי החוזר, לפני שהקרנות מעבירות את המידע לאוצר עליהן לשלוח מכתב לחוסכים שמעדכן אותם על כוונת הקרן להעביר את המידע לאגף שוק ההון במשרד. אם העמית לא יודיע לקרן בתוך 45 ימים כי הוא מבקש שלא להעביר לאוצר את המידע, על הקרן להעבירו לאוצר.

סלינגר אף צירפה נוסח מכתב שהחוסך יוכל לחתום עליו ולהחזיר לקרן במידה והוא לא רוצה שהמידע יועבר לאוצר. כותרת המכתב: "בקשה לאי־העברת פרטים לשם מיזוג החשבונות הלא פעילים". במכתב זה החוסך חותם על האמירה הבאה: "איני מעוניין לבצע מיזוג בין החשבונות המנוהלים על שמי בקרנות הפנסיה השונות. לפיכך אני מבקש מהחברה שלא להעביר את הפרטים שלי". ההנחה של אגף שוק ההון היא שהרוב המוחלט של החוסכים לא יחחתום על כזה מכתב וכך תוכל רפורמת איחוד החשבונות לצאת לדרך.

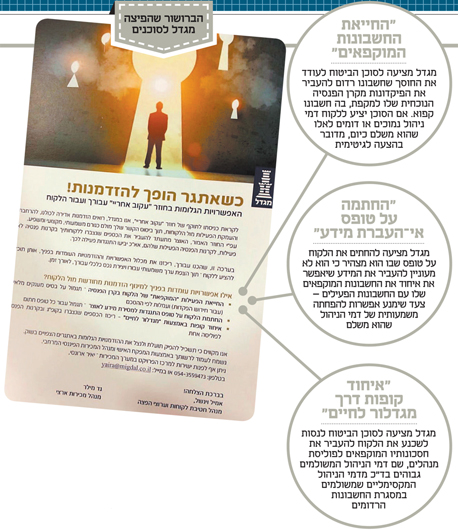

הברושור שהפיצה מגדל לסוכנים

הברושור שהפיצה מגדל לסוכנים

אלא שלמגדל יש כנראה תוכניות אחרות. בברושור שנשלח לסוכנים נכתב כך: "לקראת כניסתו לתוקף של חוזר עקוב אחריי, אנו במגדל רואים הזדמנות אדירה להרחבת והעמקת הפעילות מול הלקוחות תוך ביסוס הקשר שלך (הסוכן - ר"ב) מולם כגורם משמעותי, מקצועי ומשפיע". עוד נכתב בברושור כי "האוצר מתעתד להעביר את הכספים שנצברו ללקוחותיך בקרנות פנסיה לא פעילות לקרנות הפנסיה הפעילות שלהם, אלא אם כן יביעו התנגדות פעילה לכך. בערכה זו שהכנו עבורך ריכזנו את מכלול האפשרויות העומדות בפניך, שאותן תוכל להציע ללקוח תוך הצפת ערך משמעותי עבורו ויצירת נכס כלכלי עבורך".

במגדל מציעים לסוכנים שלוש אפשרויות ל"מינוף הזדמנות מתחדשת מול הלקוח" שקשה למצוא כל קשר בינן לבין "הצפת ערך משמעותי עבורו". הבולטת שבין האפשרויות היא "החתמת הלקוח על טופס התנגדות למסירת מידע לאוצר" וקבלת תגמול עבור כל טופס חתום. למעשה, מגדל מציעה לשלם לסוכן עשרות שקלים (ככל הנראה 50 שקל) תמורת כל טופס חתום של עמית מוקפא בקרן הפנסיה שיבקש שלא למסור מידע לגביו למשרד האוצר. ברגע שהחוסך חותם על טופס כזה, הוא לא אמור להיכלל ברשימת העמיתים שכספי החסכונות המוקפאים שלהם יעברו לקרן הפנסיה הפעילה שלהם - מהלך שיפחית את דמי הניהול שהוא משלם.

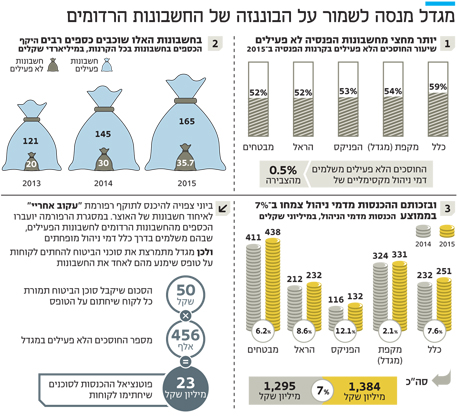

נכון לסוף 2015 היו במקפת 456 אלף חוסכים לא פעילים, כך שפוטנציאל ההכנסות לסוכני הביטוח של מגדל מהחתמת חוסכים עומד על כ־23 מיליון שקל. הברושור שנשלח הוא בגדר היערכות לרפורמה בלבד והסוכנים טרם החלו לפעול לפיו.

במגדל אף מציעים לסוכנים נימוקים כדי להסביר ללקוחות מדוע כדאי להם לחתום על הסירוב. תחת עמודים נפרדים המפרטים את האפשרויות השונות העומדות בפני הסוכנים נכתב "המשימה: החתמת המבוטח בקרן הפנסיה המוקפאת על טופס אי־הסכמה להעברת פרטיו לאוצר, למניעת העברת הכספים שנצברו לקרן הפנסיה הפעילה". לאחר מכן נכתב "הרציונל - כספיו של המבוטח יישמרו בניהול קרן הפנסיה הנוכחית ולא יועברו לקרן הפעילה. אי־הסכמת המבוטח תאפשר לשאריו לשמור על סכומי הפיצוי שישולמו לשאריו במקרה פטירתו". בהמשך נכתב כי "מה יוצא ללקוח מחתימה על הטופס? שמירה על סכומי הפיצוי שישולמו לשארי הלקוח במקרה פטירתו. כפועל יוצא, שארי הלקוח יוכלו לקבל כיסוי שארים משני מקורות פנסיוניים שונים".

הטענה של מגדל היא שכשיש קרן פנסיה לא פעילה וקרן פנסיה פעילה, אז אם העמית נפטר בטרם עת קרובי משפחתו יוכלו לקבל קצבה משתי הקרנות. אלא שלטענת גורמים באוצר, מה שבעצם מוצע כאן ללקוח הוא רכיב ביטוחי גבוה יותר עבור שאריו, אותו הוא יכול היה לקנות כביטוח נפרד במידה והוא היה רוצה, ללא קשר לאיחוד החשבונות. למעשה, איחוד החשבונות יפחית את הרכיב הביטוחי הזה, משום שברשות החוסך יהיה סכום צבור גבוה יותר.

הנימוק הנוסף שמציעה מגדל לסוכנים להצדקת המהלך הוא "התהליך קל והפיך. בעתיד הלקוח יוכל לנייד את הצבירה לכל קרן פנסיה אחרת". הבעיה פה היא הפסיביות של החוסכים שבגללה החליט האוצר להתערב ולהפוך את הליך היחוד לאוטומטי.

נימוק נוסף יוצא מפורשות נגד הרגולטור: "השליטה על כספי הלקוח ועתידו הפנסיוני נותרת בידיו ולא בידי הרגולטור. ולבסוף מציעים במגדל לסוכני הביטוח לציין את ה"הטבה בדמי הניהול". כלומר, הסוכן יוכל להציע ללקוח שיחתום על הטופס הפחתה של דמי הניהול. לא כתוב מה גובה ההפחתה. ההנחה היא שתחת איחוד חשבונות, החוסך יוכל להנות מדמי ניהול אטרקטיביים יותר, שלהם ידאג המעסיק שלו. דמי הניהול הממוצעים עומדים כיום על 0.3% מהצבירה ומעסיקים גדולים יכולים להביא את השיעור הזה ל־0.1%. ספק אם מגדל תציע למבוטח החותם דמי ניהול בגובה כזה. במיוחד אם הסכום שצבר בחשבון הלא פעיל הוא נמוך. כלומר, סביר שדמי הניהול שהוא יקבל במסגרת איחוד החשבונות יהיו טובים יותר.

לצד האפשרות הזו, מגדל מציעה לסוכני הביטוח שלה שתי אפשרויות נוספות ששכרן בצידן. האפשרות הראשונה היא לגיטימית: החייאת הפעילות המוקפאת של הלקוח בקרן הפנסיה — תגמול על בסיס מענקים מלאים עבור חידוש הפקדות ועמלות לפי הסכם". הכוונה היא שעל הסוכן לפנות ללקוחות שלו שלהם יש חשבון פנסיה לא פעיל במקפת, ולהציע להם להעביר אליה את הצבירות שלהם מקרנות הפנסיה הפעילות שלהם ואת ההפקדות שלהם (בהנחה שכיום הם מבצעים הפקדות לקרנות פנסיה אחרות). במצב כזה הסוכן יתוגמל בעמלה הנגזרת מדמי הניהול שישלמו הלקוחות על ההפקדות החודשיות שלהם.

דורית סלינגר ושלמה אליהו צילום: עמית שעל, אלכס קולומויסקי

דורית סלינגר ושלמה אליהו צילום: עמית שעל, אלכס קולומויסקי

כדי לשכנע את הלקוחות להעביר את הכספים הפעילים שלהם למקפת, שבה הם מנהלים כספים מוקפאים, סביר להניח שסוכן הביטוח יצטרך להציע להם דמי ניהול מוזלים. ולכן מדובר באפשרות לגיטימית.

האפשרות השנייה והיותר שנויה במחלוקת היא "איחוד קופות באמצעות מגדלור לחיים — ריכוז כספים שנצברו בקופות גמל וקרנות פנסיה לפוליסה אחת". כלומר, מגדל מציעה לסוכן הביטוח לשכנע חוסכים לא פעילים במקפת להעביר את הסכומים שהם צברו בקרן הפנסיה לפוליסת חיסכון (פוליסת מנהלים).

מדובר בהצעה בעייתית שכן דמי הניהול בפוליסת מנהלים יכולים להגיע עד ל־2% מהסכום הצבור, והממוצע של דמי הניהול שגובות היום הפוליסות האלו עומד על כ־1%. גם אם מגדל תציע לכל מי שיאחד את החשבונות שלו בפוליסת מנהלים דמי ניהול נמוכים יותר, ספק אם הם יהיו נמוכים מ־0.5% שאותו לקוח משלם בחשבון הרדום כיום. הטענה של מגדל היא שהיתרון של פוליסת מנהלים על פני חשבון פנסיה היא שחשבון פנסיה מבוסס על מנגנון ביטוח הדדי ולכן הוא מושפע ממצבם של יתר החוסכים בקרן, בעוד הדבר לא מתקיים בפוליסת מנהלים. מדור בנימוק נפוץ להצדקת העדפה של ביטוחי מנהלים וקופות גמל על פני קרנות פנסיה. ספק אם הוא מצדיק את דמי הניהול הגבוהים יותר.

גם האפשרות הזו רצויה בעיני מגדל, שכן מימושה מבטיח שכספי חוסכים מוקפאים לא יאבדו לטובת קרן פנסיה מתחרה במסגרת רפורמת עקוב אחרי, אלא יעברו לפוליסות המנהלים שלה.

מגדל מציגה תוצאות חלשות

למגדל יש סיבה טובה להילחץ מרפורמת עקוב אחרי. ב־2015 היא איבדה למתחרות שלה 593 מיליון שקל נטו, בעוד המתחרה הגדולה שלה - מבטחים החדשה - העבירה אליה 984 מיליון שקל נטו. במילים אחרות, יותר חוסכים התפתו לעזוב את מקפת לטובת מבטחים, שזוכה ביותר מכרזים פנסיונים של מעסיקים שונים. נכון לסוף 2015 שכבו בחשבונות המוקפאים של מקפת נכסים בהיקף של 8.7 מיליארד שקל, שעבורם משולמים דמי ניהול של 0.5%. הכספים האלו מייצרים למגדל הכנסות שנתיות של כ־43.5 מיליון שקל - שאותם מקפת עלולה לאבד כתוצאה מהרפורמה.

אחת הסיבות לחולשה של מקפת בשנים האחרונות היא תשואות חלשות שהשיגה בהשוואה למתחרותיה. ב־3-5 שנים האחרונות, התשואות של מקפת הן החלשות בענף.

ממגדל נמסר כי "במסגרת התארגנות ליישום הנחיות חוזר איחוד חשבונות קיימים בקרנות פנסיה חדשות, מגדל הציגה לעובדיה ולסוכניה את מגוון האפשרויות העומדות בפני הלקוחות בהתאם להוראות טיוטת החוזר, וזאת על מנת לתת את השירות המקצועי וההגון ביותר. כנהוג במקרים אלו, הסוכן יתאים את האפשרות לכל לקוח בהתאם לצרכיו האישיים ובהתאם לחוק".