בלעדי לכלכליסט

כך הפועלים עשוי לסייע לרוכשת של מקס לשפץ את התשואה

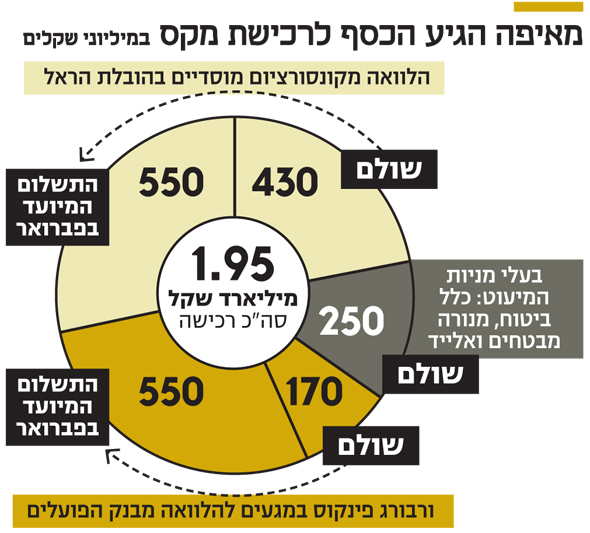

ורבןרג פינקוס במגעים להלוואה של 600 מיליון שקל מהבנק לתשלום אחרון לבנק לאומי עבור חברת האשראי מקס. ההלוואה תדחה את מועד "קריאת" הכסף של משקיעיה על ההשקעה ותשפר את התשואה על הרכישה, שמסתכמת ב־1.95 מיליארד שקל

קרן ההשקעות ורבורג פינקוס, בעלת השליטה בחברת כרטיסי האשראי מקס (לשעבר לאומי קארד), מנסה לדחות את המועד שבו תצטרך "לקרוא לכסף" של המשקיעים שלה לצורך ההשקעה במקס. בסוף פברואר אמורה ורבורג פינקוס לשלם את התשלום האחרון לבנק לאומי וקבוצת עזריאלי עבור רכישת מקס, שבוצעה לפני שנתיים.

- מקס מנסה לספק פיתרון כולל: מקימה חברה אחות שתעסוק בפינטק

- ורבורג פינקוס פועלת לקדם את כניסת מקס לשוק הביטוח

- מקס רכשה מ-SafeCharge את חברת הסליקה "קרדיט גארד" ב-70 מיליון שקל

מדובר בתשלום של 1.1 מיליארד שקל, שמחציתו אמורה להגיע מהלוואה שניטלה מקונסורציום של מוסדיים, ומחצית מכסף שוורבורג פינקוס אמורה להביא מהמשקיעים שלה. אלא של"כלכליסט" נודע כי ורבורג פינקוס מקיימת בימים אלה שיחות מול בנק הפועלים שיעמיד לה הלוואה של 600 מיליון שקל, כדי שתשלם את הסכום ללאומי.

כך תדחה ורבורג פינקוס את המועד שבו תקרא לכסף ממשקיעיה. ירון בלוך, יו"ר מקס המשמש גם כנציג הקרן בארץ, מוביל את המגעים. השיחות עם בנק הפועלים מתקדמות, אך אין ודאות שהלוואה כזו תינתן, ובורבורג פינקוס בוחנים אפשרויות מימון נוספות, גם מול גורמים זרים. מבנק הפועלים נמסר: "איננו נוהגים להתייחס לשאלות הנוגעות ללקוחות עסקיים".

צילום: max מבית לאומי קארד

צילום: max מבית לאומי קארד

לשפר את פוטנציאל התשואה מההשקעה

מבנה המימון של העסקה לרכישת מקס סבוך למדי, אולם בשורה התחתונה, אם יתקבל המימון, התוצאה היא ששנתיים לאחר ההשתלטות על מקס הביאה ורבורג פינקוס בפועל רק 170 מיליון שקל "מהבית" למימון העסקה; שאר הסכום שתביא יהיה ככל הנראה רק בעוד כמה שנים.

הצעד של ורבורג פינקוס נועד לשפר את פוטנציאל התשואה מההשקעה במקס. התשואה בקרנות השקעה נמדדת ב־IRR, שמשקף את שיעור התשואה השנתית הממוצעת של ההשקעה, כך שאלמנט הזמן קריטי בקביעת התשואה. המשמעות היא שככל שמתקצר משך הזמן בו נלקח בפועל הכסף ממשקיעי הקרן ועד לאקזיט מההשקעה - ה־IRR משתפר. הלוואה מבנק הפועלים תדחה בכמה שנים את השלב שבו תצטרך הקרן "לקרוא לכסף" ממשקיעיה.

ביצוע מהלכים פיננסיים לשיפור התשואה חשוב לורבורג פינקוס בהשקעתה במקס. החברה נרכשה לפני שנתיים בקרוב ל־2 מיליארד שקל (בנוסף חילקה מקס לבעלים הקודמים שלה חצי מיליארד שקל טרם הרכישה). בחברה אמנם עשו כמה מהלכים מאז הפרידה מבנק לאומי, אחד מהם הוא כניסה לעולם הביטוח. בנוסף, ורבורג פינקוס הקימה חברה־אחות למקס בתחום טכנולוגיות התשלומים, וזו רכשה את החברות כספיט וקרדיט גארד, הפעילות בתחום התשלומים, בסכום כולל של 150 מיליון שקל. מטרת מקס היא לפתח פעילות פינטק לבתי עסק וגופים פיננסים.

אולם, עדיין לא ניכר שיפור בתוצאות הכספיות, והחברה רשמה שחיקה מסוימת בנתח השוק שלה. זאת ועוד, משבר הקורונה פגע בחברה: היקף השימוש בכרטיסי אשראי ירד בעקבות המשבר, ומנוע הצמיחה של החברה (כמו של ענף כרטיסי האשראי כולו) - האשראי הצרכני - נפגע. התוכניות והיעדים של החברה השתבשו וזה עשוי להשפיע בעתיד על האקזיט שוורבורג פינקוס תעשה בהשקעה. לכן, דחיית משיכת חלק מרכזי מההשקעה תשפר מבחינה פיננסית את התשואה.

הקרן צריכה להביא חצי מיליארד שקל בחודש הבא

כשרכשה את השליטה במקס, הכניסה ורבורג פינקוס כשותפים את כלל ביטוח (10%), מנורה מבטחים (10%) ואלייד (5%). לצורך השליטה במקס הוקמה חברה ייעודית, בה ורבורג פינקוס מחזיקה ב־75% ושותפותיה ב־25%. החברה הייעודית נטלה הלוואה של 975 מיליון שקל מקונסורציום של מוסדיים בהובלת חברת הביטוח הראל למימון הרכישה. ההלוואה מהווה 50% מהרכישה, ואת היתר מזרימים בעלי המניות כהון עצמי.

במסגרת העסקה מול בנק לאומי ושותפתו במקס, קבוצת עזריאלי, נקבע כי התשלום עבור מקס ייעשה בשלוש פעימות. סוכם כי כל פעימה תוזרם מחציתה מההלוואה ומחציתה מההון שמביאים בעלי המניות. הפעימה הראשונה, של 517 מיליון שקל, היתה במועד השלמת העסקה לפני שנתיים, מחציתה מההלוואה ומחציתה מבעלי המניות המיעוט (כלל ביטוח, מנורה מבטחים ואלייד), כמסוכם. הפעימה השנייה, שנה לאחר מכן, היתה של 342 מיליון שקל, והפעם ורבורג פינקוס הביאה מחצית מההון מכספי המשקיעים, קרי כ־170 מיליון שקל. הפעימה האחרונה והמרכזית אמורה להיות בסוף החודש הבא ועומדת על 1.1 מיליארד שקל, וגם כאן באחריות ורבורג פינקוס להביא מחצית מהסכום, 550 מיליון שקל.

כלומר, בעוד שותפותיה כבר הזרימו את מלוא ההון העצמי שהתחייבו אליו בהשקעה - קרוב ל־250 מיליון שקל, ורבורג פינקוס, בעלת השליטה, הביאה עד כה "מהבית" 170 מיליון שקל, ואת היתר תביא רק בעוד כמה שנים. לצד ההיגיון הפיננסי הנובע מהמהלך, עולה השאלה האם לא מדובר במינוף יתר, בעיקר כשמדובר בשליטה בחברה פיננסית. גורמים בשוק ההון מציינים כי המהלך מקובל ולגיטימי בשוק קרנות ההשקעה.

המגעים להלוואה אינם של החברה המחזיקה בשליטה במקס, אלא של ורבורג פינקוס עצמה. המשמעות היא שלא ישועבדו מניות מקס תמורת ההלוואה, אלא ורבורג פינקוס תדאג למתן ערבויות של חברות ביטוח מחו"ל; גם בתרחיש קיצון שבו מקס נקלעת לקשיים - לא אמורה להיות לכך השפעה על פירעון ההלוואה של ורבורג פינקוס, שיש מולה התחייבות של המשקיעים בקרן להעברת הכסף. כמו כן ככל הידוע בנק ישראל מודע למהלך המתגבש, ומאפשר אותו.

ורבורג פינקוס היא קרן השקעות אמריקאית שהוקמה לפני 55 שנים. במהלך השנים היא השקיעה יותר מ־70 מיליארד דולר במאות חברות. לקרן יש התמחות בעולם הפיננסים בכלל, והתשלומים בפרט. הקרן בחנה מספר רכישות פיננסיות בישראל, ולבסוף החליטה לנצל את ההזדמנות שנוצרה ברפורמת שטרום, שבמסגרתה חויבו הבנקים הגדולים למכור את חברות כרטיסי האשראי שבבעלותם, ולאחר משא ומתן ממושך עם בנק לאומי רכשה ממנו את לאומי קארד.

בתגובה לידיעה מסר בלוך ל"כלכליסט: "בדומה לקרנות השקעה מובילות בעולם, השאיפה היא למקסם את ה־IRR (שיעור תשואה פנימי, ע"א) עבור המשקיעים. אנחנו בוחנים בימים אלה מספר אופציות מימון, בארץ ובעולם, מגובות בביטחונות חזקים מחוץ לישראל. טרם התקבלה החלטה אם וכיצד תתבצע העסקה, אך ההעדפה שלנו היא לבחור בגוף ישראלי".

מימין: נגיד בנק ישראל אמיר ירון ויו"ר מקס ירון בלוך, כשמקס החליפה ידיים

מימין: נגיד בנק ישראל אמיר ירון ויו"ר מקס ירון בלוך, כשמקס החליפה ידיים