אמות פתחה את חגיגת שיערוכי הענק של חברות הנדל"ן המניב

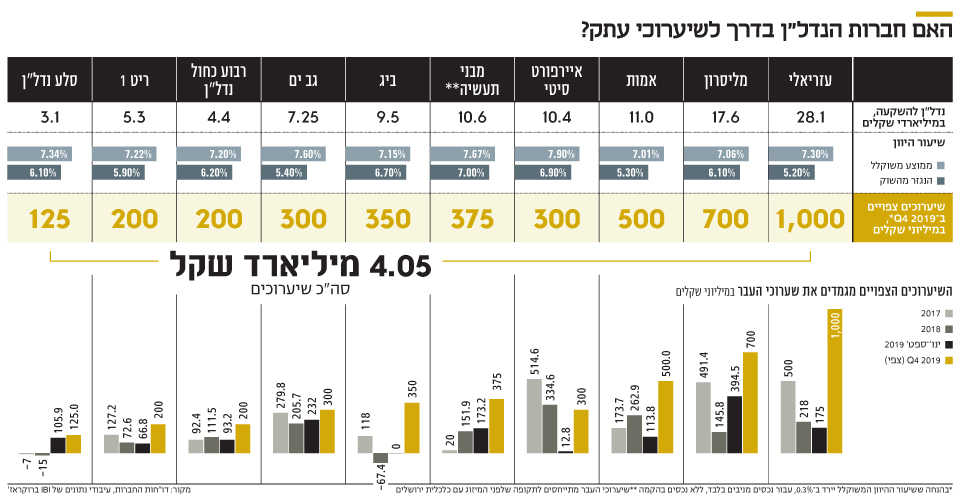

חברת הנדל"ן המניב דיווחה כי היא צפויה לרשום רווחים של כ־500 מיליון שקל כתוצאה משיערוכים — נתון שמשקף ירידה של 0.3% בשיעור ההיוון המשוקלל; אם נתון זה בקרב 10 החברות הגדולות יירד בשיעור דומה, הן צפויות לרשום רווח מצרפי של 4 מיליארד שקל

האם חברות הנדל"ן המניב בדרך לבצע שיערוכי ענק בהיקף של מיליארדי שקלים? יריית הפתיחה נורתה אתמול (ב') על ידי אמות, שבשליטת אלוני חץ (55.2%), שדיווחה כי במסגרת עריכת הדו"חות הכספיים שלה לרבעון הרביעי ול־2019 כולה התקבלו אינדיקציות ראשוניות שלפיהן היא תרשום רווחים של יותר מחצי מיליארד שקל כתוצאה משיערוכים של נדל"ן להשקעה.

- אמות מדווחת על צפי לרווח של מעל ל-500 מיליון שקל ברבעון ה-4 משערוך הנכסים

- מנכ"ל עזריאלי בונה על בוננזת שערוכים ברבעון הרביעי

- אמות חתמה על הסכם לרכישת 50% הנוספים בקניון קרית אונו ב-538 מיליון שקל

השיערוך הצפוי ברבעון הרביעי צפוי להעלות את שווי הנדל"ן להשקעה של אמות, שעמד על 11 מיליארד שקל בסוף הרבעון השלישי, ב־4.6%. מדובר בשיערוכים גדולים משמעותית מאלו שרשמה בתשעת החודשים הראשונים של השנה (114 מיליון שקל), וגבוהים פי שניים מאלו שרשמה ב־2018 כולה. מהדיווח של אמות נגזר כי שיעור ההיוון המשוקלל של הנדל"ן להשקעה של אמות (Cap Rate), שעמד על 7.01% נכון לסוף הרבעון השלישי של 2019, צפוי לרדת בסדר גודל של 0.3% ל־6.7% ובכך לשבור את מחסום 7% הפסיכולוגי, שאותו חברות נדל"ן לא שברו במשך שנים, כששיעור ההיוון המשוקלל שלהן נע סביב 7%־8%. המשקיעים הגיבו לדיווח בהתלהבות ושלחו את אמות לעליות של 3.2%. לפני הדיווח המניה נסחרה בירידות של 1%.

אבי מוסלר מנכ"ל אמות צילום: תמר מצפי

אבי מוסלר מנכ"ל אמות צילום: תמר מצפי

העסקאות בפועל נעשו בתשואות נמוכות יותר

מה שאפשר את השיערוכים הוא מספר עסקאות שנעשו בשוק בתקופה האחרונה, בתשואות נמוכות משיעורי ההיוון השמאיים של חברות הנדל"ן, שעומדים בממוצע על 7.38%. כך, לדוגמה, לפני מעט יותר מחצי שנה רמי אונגר רכש מידי מגה אור מרכז לוגיסטי במודיעין בתשואה של 5%; לפני 4 חודשיםאמות עצמה חתמה על הסכם לרכישת 50% מקניון קריית אונו בתשואה של 5.9%, ולפני 3 חודשים רכשה את המרלו"ג של טבע בתשואה שנעה סביב 5.5%; ומליסרון רכשה לפני חודש את חלקה של מגדל בקניון רמת אביב (26.6%), לפי תשואה של 5.6%.

מדובר בחדשות טובות לכל חברות הנדל"ן המניב. אם שיעור ההיוון המשוקלל של 10 החברות הגדולות יירד בשיעור דומה, הן צפויות לרשום שיערוכים בהיקף כולל של 4.05 מיליארד שקל (ראו תרשים), שיביאו לעלייה בהון העצמי שלהן. היקף השיערוכים של אמות צפוי להיות השלישי בגובהו, לאחר עזריאלי, שבמקרה כזה תשערך נכסים בכמיליארד שקל, ומליסרון, שתיהנה משיערוכים בהיקף של 700 מיליון שקל. זאת, בהנחה ששיעור ההיוון המשוקלל שלה יירד ב־0.3%.

ואכן, בשיחת ועידה שערך אייל חנקין, מנכ"ל עזריאלי, לרגל פרסום הדו"חות הכספיים של הרבעון השלישי, הוא אמר כי "לא היו שיערוכים ברבעון השלישי, משום שאנו מבצעים שמאויות במחצית השנה ובסופה. בתקופה האחרונה היו כמה עסקאות מעניינות בשוק, בשיעורי תשואה שלטעמי מייצגים את השווי של הנכסים בצורה יותר מהימנה, ושאמורים לצמצם את הפער האדיר בין שיעור ההיוון שנגזר מהשוק לשיעור ההיוון השמאי. אנחנו מעריכים שברבעון הרביעי הדבר יבוא לידי ביטוי בדו"חות".

לשיעור ההיוון המשוקלל.

אייל חנקין מנכ"ל עזריאלי צילום: אמיר רון

אייל חנקין מנכ"ל עזריאלי צילום: אמיר רון

יש עוד לאן לרדת

עם זאת, המשקיעים בשוק לא חיכו לשמאים והתמחורים הנוכחיים של מניות חברות הנדל"ן המניב כבר מגלמים שיעורי היוון ממוצעים נמוכים משמעותית משיעורי ההיוון השמאיים ב־1%־2%, כך שהשערוכים לא אמורים להוות טריגר נוסף לזינוק במניות אלו. שיעור ההיוון הנגזר מהשוק (Implied Cap Rate) מלמד כי לשיעור ההיוון המשוקלל של חברות הנדל"ן יש עוד לאן לרדת, כך שהן עשויות לרשום עוד שערוכים גדולים נוספים בעתיד. כך, למשל, שיעור ההיוון הנגזר מהשוק של אמות עומד על 5.3% - נמוך משמעותית גם אם שיעור ההיוון המשוקלל שיירשם בדו"חות הרבעון הרביעי של החברה יעמוד על 6.7%. הדבר נכון גם לגבי יתר חברות הנדל"ן.

לפי הנתונים שעיבדו ב־IBI ברוקראז', שיעור ההיוון הממוצע הנגזר מהשוק של 10 החברות שמצוינות בטבלה עומד על 6.08%. הסיבה המרכזית לכך שבשנים האחרונות השמאים נקטו בגישה שמרנית בכל הנוגע להיוון נדל"ן היא שלא נעשו עסקאות רבות בשוק, שמהן השמאים גוזרים את שיעורי ההיוון. עובדה זאת הקשתה על יצירת השוואה אמיתית בנוגע לשיעורי ההיוון של נכסים לפי סוג ומיקום.

נדב ברקוביץ', אנליסט הנדל"ן של IBI ברוקראז' צילום: אילן בשור

נדב ברקוביץ', אנליסט הנדל"ן של IBI ברוקראז' צילום: אילן בשור לדברי אנליסט הנדל"ן של IBI ברוקראז', נדב ברקוביץ', "הדיווח על השערוך הצפוי באמות חיובי, אבל לא באמת הפתיע את השוק. הציפיות שנוצרו בעקבות העסקאות האחרונות, שנעשו בשיעורי היוון נמוכים יותר משיעורי ההיוון שבדו"חות, כבר תומחרו בשוק, ולכן מניות הנדל"ן נסחרות במכפילי הון גבוהים. אנו מעריכים כי נראה שערוכים חיוביים אצל חברות נוספות, היות והפער בין השווי הנכסי בדו"חות לעומת השוק עדיין גדול".