ניתוח כלכליסט

כשכספי ההנפקה זורמים לבעלי החברה המשקיע מפסיד

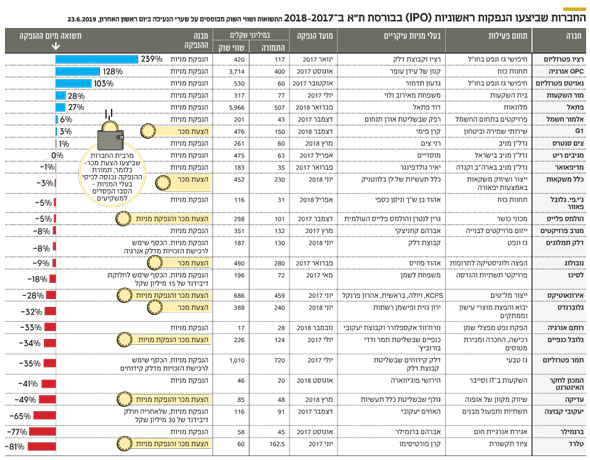

27 ההנפקות הראשוניות בשנים 2018–2017 אמנם לחלחו מעט את היובש בבורסת ת"א, אבל מתברר ש־67% מהמצטרפות החדשות הניבו מאז תשואה שלילית; מבט קרוב יותר מגלה כי מתוך 9 החברות שמניותיהן עלו, 8 העבירו את כספי התמורה לקופתן; הרוב המוחץ של החברות שגייסו באמצעות הצעות מכר (90%) שהזרימו את הכסף לכיסיהם של בעלי השליטה — הסבו למשקיעים שלהן הפסדים

הצטרפו לעדכונים שוטפים בערוץ הטלגרם של מדור שוק ההון בכלכליסט

בשנים האחרונות הבורסה מתייבשת, ומספר החברות הנסחרות בה יורד. אם ב־2015 עמד מספרן על 461, הרי שבסוף אפריל נסחרו בתל אביב רק 447 חברות — כך שכל הנפקה היא אירוע משמח.

- תקופת ההכשרה הסתיימה: אלי אלעזרא ממנה את בנו בן ה-29 למנכ"ל

- בורסת ת"א: איי.די.או צללה ב-13% בעקבות הקפאת מחירי השכ"ד בברלין

- כדור הארץ מתחמם, אבל שוק המזגנים בישראל הולך ומתקרר

ב־2017 ו־2018 הונפקו 27 חברות, ומרביתן לא הסבו למשקיעיהן נחת. מבדיקת "כלכליסט" עולה כי 67% מההנפקות שבוצעו באותן שנתיים הניבו תשואה שלילית. עוד עולים מהבדיקה הבדלים דרמטיים בתשואות שהציגו החברות, בהתאם לשיטות השונות שבהן הנפיקו. בעוד חברות שהנפיקו מניות והכניסו את התמורה לקופתן השיאו תשואה חיובית עד גבוהה למשקיעים, הרי שחברות שביצעו הצעת מכר — כלומר, תמורת ההנפקה נכנסה לכיסי בעלי השליטה — על פי רוב הסבו למשקיעיהן הפסדים.

בשנים אלה בוצעו 14 גיוסים בדרך של הנפקת מניות, 4 באמצעות הצעת מכר ו־5 בשילוב בין שתי השיטות. ב־2 גיוסים נוספים ניסו בעלי השליטה לצאת בהנפקה משולבת, אך נאלצו לוותר לנוכח התנגדות הגופים המוסדיים, ולבסוף חילקו דיבידנד גבוה מכספי ההנפקה.

בנוסף, ב־2 הנפקות מניות זרם הכסף לבעלי השליטה, כתוצאה משימוש בכספי ההנפקה לרכישת זכויות מהם — דלק תמלוגים ברכישת זכויות תגמולי־העל מתמר, ותמר פטרוליום ברכישת זכויות אחזקה בתמר. 8 מתוך 14 החברות שביצעו הנפקת מניות רגילה עלו מההנפקה, ו־6 מתוכן ירדו, בעוד 8 חברות שביצעו הצעת מכר או שילוב בינה לבין הנפקת מניות ירדו — ורק ההנפקה הטרייה של G1, מדצמבר האחרון, עלתה בכ־3%. בקרב ההנפקות שבמסגרתן חילקו החברות דיבידנד מכספי ההנפקה מיד לאחריה 2 החברות ירדו, וכך גם החברות שרכשו מכספי ההנפקה את הזכויות מבעל השליטה (ראו טבלה).

תמונת מצב זו עשויה ללמד כי בעת ההנפקה, או קודם לכן, ריחפו סימנים שליליים מעל לאופק של החברות, שדחפו את בעלי המניות למכור חלק מאחזקותיהם. מצב זה ידוע בשם "בעיית הלימונים". לפי הכלכלן ג'ורג' אקלרוף, מדובר בבעיה של מידע א־סימטרי. כלומר, שלבעלי החברה הקיימים יש מידע עודף על הציבור, ובמקרים מסוימים הם עשויים לנצל את היתרון הזה על מנת לשלשל כסף לכיסם טרם מכירת מלוא אחזקותיהם או נתח מהן. אין בכך כדי ללמד כי התבצעו מעשים לא כשרים בחברות המדוברות, או לרמוז לכך בשום צורה. אך בכל מקרה, הטבלה מלמדת כי ביצועי המניות של אותן חברות לא זהרו.

גלוברנדס

הרעה בתנאי הסחר מול ספק מהותי

המניה של יבואנית ומפיצת מוצרי הטבק והעישון, הממתקים והחטיפים, גלוברנדס, שחלשה בסוף 2017 על 32% משוק הסיגריות בישראל, ירדה ב־32% מאז שהונפקה ביוני שעבר, ושווי השוק שלה עומד על 388 מיליון שקל. בעלי השליטה בחברה, משפחת גזית אחזקות (51%), פישמן רשתות (40%), גדי נצר (6%) ויעל לב שניידר (3%) מכרו אז לציבור כ־35% ממניות החברה לפי שווי חברה של 682 מיליון שקל. כלומר, הם שלשלו לכיסם 240 מיליון שקל, ובנוסף חילקה החברה דיבידנד של 37 מיליון שקל לבעלי המניות מיד לאחר ההנפקה. חצי שנה מאוחר יותר דיווחה גלוברנדס על הארכת התקשרותה מול אחת משתי הספקיות העיקריות שלה JTI (Japan Tobacco International) לשש שנים נוספות מפברואר 2021, אך ציינה כי החוזה החדש כולל שינויים לרעה בתנאי הסחר שלה, שצפויים להפחית את הרווח הנקי המאוחד ב־33% עד 2024 לעומת הרווח הנקי ב־2017 – אותו רווח נקי שעל פיו נקבע שווי החברה בהנפקה. בתשקיף ההנפקה צוין כי ההסכם הנוכחי עם JTI תקף עד פברואר 2021, כך שההודעה על הארכתו ועל ההרעה בתנאיו חצי שנה בלבד לאחר ההנפקה הפתיעה את המשקיעים. בתגובה להודעה צללה המניה ב־25%, וזאת אף על פי שבעלי השליטה — במטרה להשיב את אמון המשקיעים — הציעו לרכוש בחזרה 10% מהמניות במחיר הסגירה של יום המסחר שקדם להודעה.

טלרד

תוצאות השיא נשחקו מאז ההנפקה

טלרד, המפתחת ומייצרת ציוד תקשורת, הונפקה ביוני 2017, ומאז ירד מחיר המניה ב־81% לשווי שוק של כ־60 מיליון שקל. במסגרת הצעת המכר מכרו בעלי השליטה, בהובלת קרן פורטיסימו, מניות בהיקף של 82.5 מיליון שקל, וכ־80 מיליון שקל גויסו בהנפקת מניות לפי שווי של 335 מיליון שקל. קרן פורטיסימו שהחזיקה לפני ההנפקה ב־87.5% מטלרד, דוללה לאחריה ל־41.5%, וכיום מחזיק הציבור ב־55.6% מהמניות.

תשקיף החברה הציג תמונה של חברה הצומחת בקצב מהיר ומשפרת את תוצאותיה בשנתיים שקדמו לפרסומו. הכנסותיה ב־2016 הסתכמו ב־121 מיליון דולר, שיפור של 35% לעומת 2014, והרווח התפעולי הסתכם ב־7.7 מיליון דולר מול הפסד תפעולי של 800 אלף דולר ב־2014. את 2016 סיכמה טלרד עם רווח נקי של 5.7 מיליון דולר לעומת הפסד של 600 אלף דולר ב־2014. תוצאות הרבעון הראשון של 2017 — האחרונות שפורסמו בתשקיף — היו בשיאן. הכנסות החברה הסתכמו ב־32 מיליון דולר, צמיחה של 14.5% לעומת הרבעון המקביל, הרווח התפעולי הסתכם ב־4.3 מיליון דולר מול 830 אלף דולר, והרווח הנקי הסתכם ב־3.6 מיליון דולר לעומת רווח נקי של 500 אלף דולר.

גם את 2017 כולה סיימה טלרד בתוצאות טובות: הכנסות של 140 מיליון דולר, צמיחה של 15% מול התקופה המקבילה; רווח תפעולי של 9.5 מיליון דולר; ורווח נקי שהסתכם ב־10.5 מיליון דולר. אבל ב־2018 התוצאות כבר הידרדרו — הכנסות עמדו על 130 מיליון דולר, ירידה של 7% לעומת 2017, ההפסד התפעולי הסתכם ב־1.7 מיליון דולר וההפסד עמד על 3.2 מיליון דולר. הרבעון הראשון השנה הביא לשיא חדש את המגמה השלילית. ההכנסות הסתכמו ב־28.6 מיליון דולר, ירידה של 13% מול הרבעון המקביל, ההפסד התפעולי עמד על 6.2 מיליון דולר וההפסד הרבעוני הסתכם ב־7 מיליון דולר — יותר מפי 2 מההפסד ב־2018 כולה.

החברה תולה את הירידה בהכנסות בקיטון בשוק האמריקאי, שנבע בעיקר מעיכובים מתמשכים ברגולציה להטמעה והפעלה של מערכת הקצאת תדרים חדשה.

אירונאוטיקס

הסתבכה בשלל פרשות

אירונאוטיקס, שעוסקת בייצור ושיווק מל"טים, הונפקה באוגוסט 2017 לפי שווי של מיליארד שקל ומאז שווי החברה צנח ב־28% והוא מסתכם ב־686 מיליון שקל בלבד. ההנפקה היתה מורכבת מהצעת מכר של בעלי השליטה (KCPS, ויולה ובראשית) בהיקף של 406 מיליון שקל והנפקת מניות בהיקף של 53 מיליון שקל.

לאחר ההנפקה התרחשו מספר תקריות שליליות שהביאו לכך שבמהלך דצמבר 2018 החברה איבדה יותר מ־60% משווייה מיום ההנפקה. באוגוסט 2017 דיווחה החברה על התליית רישיון השיווק והיצוא של מל"ט ללקוח מהותי על ידי האגף לפיקוח על היצוא הביטחוני במשרד הביטחון. לאחר מכן דיווחה החברה על פתיחת חקירה נגדה בקשר לעסקה עם לקוח מהותי. בהמשך דווח גם על חשד לשימוש במידע פנים בידי נושאי משרה בכירים בחברה אשר נחקרו ע"י רשות ני"ע.

המניה התחילה לתקן את הירידות החדות בינואר 2019 לאחר שדווח כי התעשייה אווירית בוחנת השקעה בחברה. מספר ימים לאחר מכן דיווחה החברה על הצעה שקיבלה מאביחי סטולרו ורפאל לרכישת מלוא מניותיה לפי שווי של 850 מיליון שקל. במהלך פברואר דיווחה על סגירת העסקה וכרגע ממתינים לאישורים הרגולטוריים הנדרשים לאישור העסקה.

אחים יעקובי

התוצאות המרשימות לא שרדו את ההנפקה

קבוצת יעקובי עוסקת בהקמה וביצוע פרויקטים, באחזקה ותפעול מערכות ומבנים ובהקמה ותפעול של מתקן טיפול בפסולת. מניית החברה ירדה ב־65% מההנפקה בדצמבר 2017 לשווי שוק של 116 מיליון שקל. יעקובי הונפקה לפי שווי חברה של 276 מיליון שקל לפני הכסף, וגייסה 91 מיליון שקל. כלומר, לאחר ההנפקה היה השווי 367 מיליון שקל. החברה מוחזקת כיום בידי האחים פיני (45%) ואמיר (30%) יעקובי, ו-25% הנותרים בידי הציבור. ההנפקה תוכננה בתחילה כשילוב בין הצעת מכר של האחים והנפקת מניות, אך התנגדות המוסדיים אילצה את הבעלים לוותר על הצעת המכר ולהסתפק בהנפקת מניות, וכספי הגיוס נכנסו לקופת החברה. במקום הצעת המכר החליטו האחים יעקובי לחלק דיבידנד גבוה של 30 מיליון שקל לאחר ההנפקה, ולפיכך שלשלו השניים — שהחזיקו לאחר ההנפקה ב־75% מהמניות — לכיסם 22.5 מיליון שקל כדיבידנד. כאשר יצאה החברה להנפקה היו תוצאותיה בשיאן. ב־2016 הסתכמו המכירות ב־587 מיליון שקל, עלייה של 27% לעומת 2015, ה־EBITDA עמד על 42 מיליון שקל, שיפור של 46% מול השנה המקבילה. התוצאות האחרונות שהחברה הציגה לקראת ההנפקה היו של חציון הראשון ב־2017, שגם בו נרשמו שיאים בהכנסות וב־EBITDA. ההכנסות אז הסתכמו ב־312 מיליון שקל, צמיחה של 25% לעומת החציון המקביל, וה־EBITDA היה 26 מיליון שקל, שיפור של 77%).

אבל את 2018 כבר סיימה קבוצת יעקובי עם EBITDA של 15.6 מיליון שקל בלבד, נתון המהווה ירידה של 40% לעומת ה־EBITDA שהיא הציגה בחציון אחד בלבד בשנת 2017 — החציון הראשון שעליו התבסס השווי בהנפקה. בנוסף, את 2018 סיימה החברה עם הפסד של 6 מיליון שקל.

מנפיקות המניות בלבד

מניות האנרגיה מובילות את תשואות

כשבוחנים את החברות שביצעו הנפקת מניות בלבד והעבירו את כספי ההנפקה לקופותיהן מתקבלת תמונת מראה ביחס לחברות שביצעו הנפקות באמצעות הצעות מכר. מרביתן עלו, בהובלת החברות רציו פטרוליום, OPC אנרגיה, ונאוויטס פטרוליום, שזינקו ב־239%, 128% ו־103% בהתאמה מאז שהנפקו.

אולם גם בקרב קבוצה זו נרשמו ירידות מההנפקה, ועם היורדות נמנות ברנמילר שצנחה ב־77%, המכון לחקר האינטרנט שאיבדה 41% ורותם אנרגיה שהשילה 33%.