ניתוח כלכליסט

השוק אולי מריע לשולץ, אבל חלק מהקרדיט מגיע דווקא לויגודמן

מנכ"ל טבע סוגר שנה לכהונה עם תשואה של 65% במניה - פחות בזכות התוצאות הכספיות ויותר בשל אמון המשקיעים בתרופות המקור אוסטדו ואג'ובי, שאותן קיבל בירושה מקודמו

חלפה שנה מאז נכנס קאר שולץ ללשכת מנכ"ל טבע - שנה של תהליך התייעלות כואב, שצפוי להימשך גם בשנה הבאה. מנגד, המשקיעים עברו מפסימיות לאופטימיות, ומחיר המניה זינק ב־65% ממחיר של 13.71 דולר ל־22.59 דולר. הסיבה העיקרית לזינוק היא אופטימיות לגבי העתיד, הנובעת משילוב בין תוצאות תוכנית ההתייעלות של שולץ לבין הבשלת רכישות שביצע המנכ"ל הקודם ארז ויגודמן בשנים 2014–2016. מתברר כי חלק מהרכישות הקטנות יותר ושיתופי הפעולה שביצע ויגודמן מסתמנים כהצלחה, אם כי אלה מתגמדים לעומת הנזק שגרמה עסקת הענק שביצע ויגודמן - רכישת אקטביס.

- טבע מתעלה על ציפיות השוק - ומעלה תחזית לשנת 2018

- עובדי מפעל טבע מיגדה בקריית שמונה שובתים: "מבוי סתום במו"מ עם ההנהלה"

- טבע מציעה לרכוש טיפה מאוקיינוס החובות שלה

מניית טבעמושפעת יותר מהציפיות קדימה מאשר מהדו"ח הכספי האחרון. ברבעון השלישי של 2017, האחרון לפני כניסת שולץ לתפקידו, רשמה טבע רווח תפעולי non-GAAP של 1.47 מיליארד דולר לעומת 1.1 מיליארד דולר ברבעון השלישי השנה — ירידה ב־370 מיליון דולר. התחרות הגנרית לקופקסון במינון 40 מ"ג מסבירה רק חלק מהירידה ברווח.

מכירות תרופת הדגל של טבע ברבעון השלישי של 2017 עמדו על 987 מיליון דולר, לעומת 601 מיליון דולר ברבעון השלישי השנה. בהנחה ששיעור הרווח התפעולי שנובע לטבע מהקופקסון הוא 75%, הירידה במכירות מסבירה ירידה של 290 מיליון דולר ברווח התפעולי.

כלומר, למרות תוכנית ההתייעלות, שכבר מניבה תוצאות יפות ברבעון המדווח האחרון, הרי שהרווח התפעולי של טבע, בנטרול השפעת הקופקסון, ירד ב־80 מיליון דולר לעומת הרבעון המקביל, והסיבה העיקרית לכך היא המשך החולשה במכירת תרופות גנריות בארה"ב. גם למכירת תחום בריאות האשה היתה השפעה שלילית על הרווח התפעולי. השפעת ההתייעלות קיזזה חלק ניכר מהן.

למרות הירידה ברווחיות טבע, המניה זינקה גם בשל אופטימיות לשיפור התוצאות בתחום הגנרי בארה"ב והפוטנציאל הגדול הגלום בשתי תרופות המקור החדשות — אוסטדו (Austedo) לטיפול ברעד הנובע ממחלת הנטינגטון או מדיסקינזיה מאוחרת, ואג'ובי (Ajovy) לטיפול במיגרנה.

1. ההתייעלות חתכה בהוצאות

טבע הודיעה כי תוכנית ההתייעלות הצליחה ברבעון זה להפחית את ההוצאות ב־1.8 מיליארד דולר במונחים שנתיים. כלומר, התוכנית צמצמה הוצאות ברבעון בכ־450 מיליון דולר. בהשוואה לרבעון המקביל, הוצאות המכירה והשיווק פחתו ב־100 מיליון דולר, הוצאות המחקר והפיתוח פחתו ב־124 מיליון דולר והוצאות הנהלה וכלליות פחתו ב־76 מיליון דולר. מדובר בהפחתה כוללת של כ־300 מיליון דולר בהוצאות התפעוליות, ולה מצטרפת הפחתה של 150 מיליון דולר בהוצאות הייצור, שנובעת מתוכנית ההתייעלות. עד סוף 2019 מתכוונת טבע להגדיל את ההתייעלות להיקף של 3 מיליארד דולר במונחים שנתיים, כלומר, לצמצם הוצאות נוספות של 300 מיליון דולר ברבעון.

בניגוד להתייעלות עד כה, שהתמקדה בהוצאות התפעוליות - והובילה לפיטורים בעיקר של עובדי מחקר ופיתוח, מכירה ושיווק והנהלה - סביר להניח כי חלק ניכר מההתייעלות בשנה הבאה תתמקד בהפחתת עלות הייצור באמצעות מיזוג פעילויות וסגירת מפעלים, שתוביל הפעם לפיטורים בעיקר של עובדי ייצור. לא כל ההתייעלות מגיעה לרווח התפעולי, כיוון שהיא כוללת גם הפסקת ייצור של תרופות שהרווחיות שלהן נמוכה יחסית, ולכן לירידה בהוצאות נלווית גם ירידה בהכנסות, אך בהיקף נמוך בהרבה.

2. בגנריקה כל רבעון חלש מקודמו

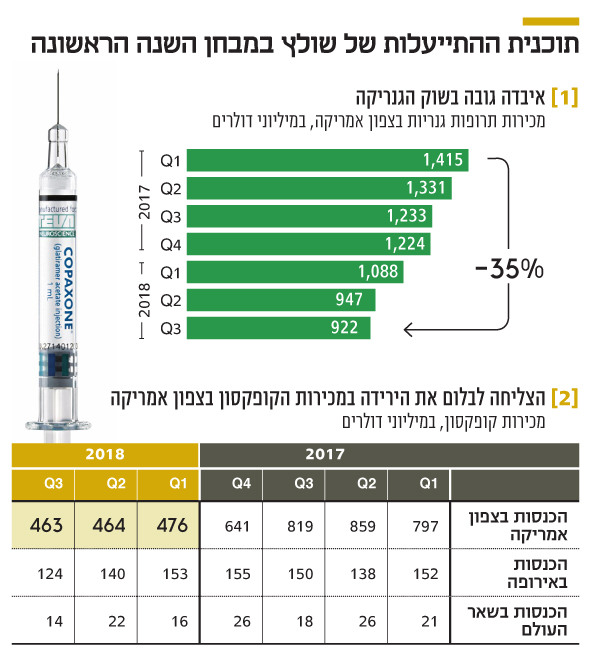

הפעילות החזקה ביותר של טבע בעשור הקודם, תרופות גנריות בצפון אמריקה, היא גם נקודת החולשה העיקרית שלה כעת. טבע איבדה 35% מהמכירות של התרופות הגנריות בצפון אמריקה בין הרבעון הראשון של 2017 לרבעון השלישי של 2018. הירידה במכירות היתה הדרגתית, כאשר כל רבעון היה חלש מקודמו.

למעשה, היקף המכירות של התרופות הגנריות של טבע בצפון אמריקה נמוך כעת מרמתו ערב רכישת אקטביס — שנרכשה בעיקר כדי לחזק את הפעילות הזו.

הירידה במכירות נובעת משילוב בין לחץ מחירים על תרופות גנריות ותיקות לבין מיעוט השקות של תרופות גנריות חדשות עם בלעדיות. הפסקת ייצור תרופות לא רווחיות העצימה במעט את הירידה במכירות בשני הרבעונים האחרונים.

בדו"ח הרבעוני המלא מפרטת טבע את התרופות הגנריות המהותיות בצפון אמריקה לפי היקף המכירות והן Cubicin, Cialis ו־Concerta. האישור לשיווק הגרסה הגנרית ל־Cialis ניתן בשבוע האחרון של חודש ספטמבר. לתרופת המקור היו ערב האישור של הגרסה הגנרית מכירות בארה"ב של 1.93 מיליארד דולר בשנה. טבע זכתה בבלעדיות של חצי שנה לגרסה גנרית זו. הפצה יעילה של התרופה בשבוע האחרון של ספטמבר תרמה באופן מהותי לרווחיות התרופות הגנריות של טבע בארה"ב.

בשיחת האנליסטים נתנה טבע תחזית למכירות של תרופות גנריות בצפון אמריקה בהיקף של 943 מיליון דולר ברבעון הרביעי, שצפוי להיות רבעון ראשון של עלייה במכירות בהשוואה לרבעון הקודם מאז רכישת אקטביס. סביר להניח שעיקר העלייה תנבע מהתרומה של הגרסה הגנרית ל־Cialis, שתשמור על בלעדיות במהלך כל הרבעון, לעומת מכירות של שבוע יחיד ברבעון השלישי.

טבע תשיק במהלך הרבעון הנוכחי את הגרסה הגנרית לאפיפן של מיילן, והמכירות שלה צפויות לצמוח באופן משמעותי במהלך 2019. מזרק האפיפן מתאפיין בעונתיות חזקה, כאשר כמחצית מהמכירות בארה"ב מתבצעות במהלך הרבעון השלישי. מכירות האפיפן עתידות לתמוך ברווחיות הפעילות הגנרית של טבע בארה"ב למשך שנים לא מעטות, בשל הקושי להשיק גרסה גנרית באיכות זהה למקור למזרק זה. לכן ייתכן כי הרבעון השלישי של השנה מסמל את נקודת השפל מבחינת המכירות והרווחיות של תרופות גנריות בצפון אמריקה. אך תחתית זו עמוקה מאוד. הרווח התפעולי של כל הפעילות של טבע בצפון אמריקה היה 649 מיליון דולר. להערכתנו, כ־350 מיליון דולר מתוך הרווח הגיעו מהקופקסון, כ־180 מיליון דולר מתרופות מקור נוספות וכ־20 מיליון דולר מהפצת תרופות. תחת הנחות אלו הרווח התפעולי שנבע מתרופות גנריות בארה"ב ברבעון השלישי היה 100 מיליון דולר בלבד.

נקודת האור מבחינת התרופות הגנריות מגיעה דווקא מאירופה. תוכנית ההתייעלות הצליחה לצמצם באופן מהותי את ההוצאות באירופה ולהגדיל מאוד את הרווחיות של פעילות זו.

קאר שולץ

קאר שולץ

3. התייצבות במכירות הקופקסון

ההפתעה העיקרית בדו"חות הרבעון השלישי היתה העובדה שטבע הצליחה לשמור על יציבות במכירות הקופקסון בצפון אמריקה לעומת הרבעון הקודם. היציבות הזו נרשמה למרות מהלך אגרסיבי של מיילן, שביצעה הפחתה חדה במחיר הגרסה הגנרית שלה לקופקסון בחודש יוני, ולמרות ירידה בנתח השוק של טבע במרשמי הקופקסון במינון 40 מ"ג בשיעור של כ־5% לנתח של 77%.

עם פרסום דו"חות הרבעון השני נתנה טבע תחזית לירידה חדה במכירות הקופקסון בחצי השני של 2018, להיקף של 830 מיליון דולר בלבד לעומת 1.27 מיליארד דולר בחצי הראשון של השנה. כיוון שמכירות הקופקסון ברבעון השלישי הגיעו ל־601 מיליון דולר, ברור שהתחזית של טבע היתה שמרנית ביותר, וכי הכנסות הקופקסון בפועל בחצי השני של השנה צפויות להיות גבוהות ב־200–250 מיליון דולר ממנה. הפרש זה לבדו מסביר את העלייה בתחזית הרווח התפעולי של טבע לשנה הנוכחית, שניתן עם פרסום דו"חות הרבעון השלישי לעומת התחזית שניתנה ברבעון הקודם.

היציבות במכירות הקופקסון בצפון אמריקה מוסברת בהדרגתיות של הפחתת המחיר שטבע ביצעה לחלק ממפיציה בעקבות מהלך ההוזלה של מיילן, שהובילה להשפעה חלקית בלבד של הפחתת המחיר ברבעון זה ולשינוי אפשרי במלאי התרופה. סביר להניח כי ברבעון הרביעי של השנה, ובעיקר מתחילת 2019, תחול ירידה נוספת במכירות הקופקסון.למרות הירידה הצפויה ברווחיות הקופקסון, תרופה זו עתידה לייצר לטבע רווחיות מהותית גם בשנים הבאות.

התרופה הבאה של טבע, שאמורה לספוג תחרות גנרית, היא טריאנדה (Treanda), שצפויה לאבד את הבלעדיות שלה בשלהי 2019. טריאנדה היא התרופה השנייה במונחי מכירות של טבע, עם מכירות של 161 מיליון דולר ברבעון השלישי של השנה.

קופקסון

קופקסון

4. הרווחיות של טבע

ניתוח הרווחיות של טבע צריך להפריד בין הרווח התפעולי שנובע מהקופקסון, שלהערכתנו היה כ־450 מיליון דולר ברבעון השלישי, לבין הרווח התפעולי מיתר הפעילות, שלהערכתנו הסתכמה ב־650 מיליון דולר. הסיבה להפרדה היא הצפי לכך שהרווחיות הנובעת מהקופקסון תמשיך להישחק בשנים הקרובות. כדי לנתח את מגמת השינוי ברווח התפעולי של הפעילות השוטפת, לפי שלושת האזורים הגיאוגרפיים שבהם טבע מדווחת — צפון אמריקה, אירופה ושאר העולם — הפחתנו מהרווח התפעולי את ההערכה שלנו לרווח התפעולי שנבע מהקופקסון (75% מהמכירות של הקופקסון) ואת ההכנסות "האחרות", שהן חד־פעמיות ברובן, ולגבי חלק מהן יש לנו הסתייגות לגבי עצם הכללתן בדו"ח non-GAAP.

ניתוח זה מראה את הנסיגה ברווחיות של טבע בצפון אמריקה, בנטרול השפעת הקופקסון, שהגיעה לשיא ברבעון השני של השנה, אך הרווחיות של פעילות זו עדיין נמוכה מאוד כעת. הניתוח מראה כי הרווחיות באירופה במהלך 2018 גבוהה מהותית מזו שהיתה במהלך 2017, אך בשנת 2018 אין מגמת שיפור בין הרבעונים, וחלק מהמגמה השלילית בתוך השנה נובע מעונתיות בין הרבעונים, שבולטת יותר באירופה. בשאר העולם, בנטרול הרבעון הראשון של 2017 שהיה חלש במיוחד, רמת הרווחיות נותרה דומה ב־2017 והשנה. המסקנה היא כי למרות תוכנית ההתייעלות, עדיין לא רואים שיפור ברווחיות התפעולית של טבע (בנטרול הקופקסון), בעיקר בגלל החולשה בצפון אמריקה.

5. תחזית ל־Q4: המשך ירידה ברווח התפעולי

תחזית טבע לרווח תפעולי ברבעון הרביעי היא 823 מיליון דולר עד 1.023 מיליארד דולר. כלומר, טבע צופה ירידה מהותית נוספת ברווח התפעולי יחסית לרבעון הנוכחי. עיקר הירידה בין הרבעונים צפויה לנבוע מירידה במכירות הקופקסון. להערכתנו, התחזית של טבע לרווח התפעולי ברבעון זה שמרנית מאוד, ואנחנו מעריכים שהוא יהיה בחלק העליון של הטווח הרחב שטבע הציגה.

טבע הצליחה להפחית את עודף ההתחייבויות הפיננסיות שלה ל־27.6 מיליארד דולר. החברה הצליחה לצמצם את החוב שעליה להחזיר בשנים 2019 ו־2020 לסכום כולל של 4.3 מיליארד דולר. אך צמצום זה נוצר, בין היתר, באמצעות גיוס בחודש מרץ של אג"ח דולרית בהיקף של 2.5 מיליארד דולר, הנושאת ריבית ממוצעת של כ־6.3%, ואג"ח נוספת נקובה ביורו בהיקף של 1.6 מיליארד יורו, עם ריבית משוקללת של כ־4%. גיוס זה פתר את בעיית הנזילות הקרובה של טבע, אך יעלה לה בהוצאות מימון בעתיד.

כמות המניות הרשומה של טבע עומדת כיום על 1.018 מיליארד מניות, אך באמצע דצמבר יתווספו 66 מיליון מניות, עקב המרת מניות הבכורה למניות רגילות. לכן, בחישוב שווי השוק של טבע יש להביא בחשבון 1.084 מיליארד מניות. שווי השוק של טבע הוא 24.5 מיליארד דולר.

בהנחה שהרווח התפעולי של טבע ברבעון הרביעי יהיה מיליארד דולר, המניה נסחרת לפי מכפיל רווח תפעולי של כ־13 (על רווח שנתי מייצג, שמתבסס על רווחי הרבעון הרביעי). מכפיל זה גבוה בהשוואה למתחרות. כלומר, שוק ההון מאמין ששולץ יצליח להוביל לצמיחה ברווחיות טבע בעתיד הקרוב. או במילים אחרות, שההשפעה החיובית של יתרת תוכנית ההתייעלות, ושל הפוטנציאל של המוצרים החדשים של טבע תגבר על ההשפעה השלילית הצפויה מהמשך שחיקת המכירות של הקופקסון ומהתחרות הגנרית הצפויה לתרופה טריאנדה.

6. תרופות הצמיחה באדיבות ויגודמן

תרופת המקור הצומחת כעת של טבע היא אוסטדו, לטיפול בהפרעות תנועה שנגרמות ממחלת הנטיגטון או מדיסקינזיה מאוחרת. מכירות התרופה צמחו ברבעון השלישי ל־62 מיליון דולר, לעומת 44 מיליון דולר ברבעון השני — כך שקצב המכירות של התרופה הוא כבר רבע מיליארד דולר בשנה. לאור הצמיחה המהירה במכירות, הצפי הוא שהמכירות ב־2019 יהיו גבוהות באופן מהותי מרמת המכירות הנוכחית.

משקיעי מניית טבע יעקבו בדריכות אחר התפתחות המכירות של התרופה מרבעון לרבעון, בניסיון להבין את הפוטנציאל שלה, וסביר להניח כי המכירות של אוסטדו בשנת 2020 יעברו את רף חצי מיליארד הדולרים בשנה. טבע רכשה את הזכויות לאוסטדו במרץ 2015, באמצעות הצעת רכש של 3.2 מיליארד דולר לבעלת הזכויות בתרופה. רכישה זו בוצעה בתקופת כהונתו של ויגודמן כמנכ"ל. למרות העיכובים עד לקבלת האישור לשיווק האוסטדו, בשלב זה מסתמנת הרכישה הזו כמוצלחת.

תרופת המקור בעלת הפוטנציאל הגבוה ביותר של טבע כעת היא אג'ובי, המיועדת לטיפול במיגרנה. טבע השיקה אותה בספטמבר האחרון, מיד עם קבלת האישור לשיווק בארה"ב. ההכנסות מהטיפול צפויות לעלות באופן הדרגתי. בשלב ההשקה ניתנים מרבית הטיפולים ללא עלות למטופל עצמו, וטבע תרשום הכנסות מחברות הביטוח של המטופלים, לאחר השלמת המשא ומתן מולן, לגבי הכיסוי הביטוחי לטיפול. טבע מקווה לקבל אישור לשיווק התרופה גם באירופה במחצית הראשונה של 2019.

אג'ובי מתחרה בשתי תרופות עם מנגנון פעולה זהה בארה"ב - האחת של אמג'ן (Amgen) והאחרת של אלי לילי (Ely Lilly). אמג'ן דיווחה בשבוע שעבר כי ברבעון השלישי עמדו המכירות של התרופה שלה נגד מיגרנה, Aimovig, שאושרה לשיווק בחודש מאי האחרון, על 22 מיליון דולר. התפתחות המכירות של אמג'ן מרבעון לרבעון תוכל לתת אינדיקציה להתפתחות המקבילה הצפויה לאג'ובי של טבע, שהשיקה את התרופה חמישה חודשים לאחר אמג'ן.

טבע צפויה להתחיל לרשום הכנסות מהתרופה מתחילת 2019, ובשלב הנוכחי קשה מאוד להעריך את הפוטנציאל שלה. גם את הזכויות לתרופה נגד מיגרנה רכשה טבע ביוני 2014, בתקופת כהונתו של ויגודמן כמנכ"ל, בתמורה ל־200 מיליון דולר במזומן ועוד 625 מיליון דולר תשלומים על אבני דרך. בעת הרכישה היתה התרופה בעיצומו של ניסוי שלב 2, וטבע השלימה את הפיתוח עד להשלמתו. מדובר, כנראה, ברכישה המוצלחת ביותר של טבע בתקופתו של המנכ"ל הקודם.

ארז ויגודמן מנכ"ל טבע צילום: צביקה טישלר

ארז ויגודמן מנכ"ל טבע צילום: צביקה טישלר

7. נחוץ שיפור ברווחיות הגנריקה

תוכנית ההתייעלות של טבע משאירה חברה רזה יותר. לטווח הקצר משפרת ההתייעלות את רמת התחרותיות של פעילות התרופות הגנריות, בטווח הארוך יותר ההפחתה החדה בהוצאות המחקר והפיתוח עלולות לצמצם את הזדמנויות הצמיחה של טבע בעתיד. ייתכן שהרבעון הרביעי יסמן את עצירת הקריסה של פעילות התרופות הגנריות של טבע בארה"ב, אך עצירה זו מתבצעת ברמת רווחיות נמוכה מאוד, והאתגר של שולץ יהיה בשיפור שולי הרווח של פעילות זו.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

הנכס העיקרי של טבע הוא פעילות התרופות הגנריות שלה. חזרה לצמיחה ברווחיות תלויה מאוד ביכולת החברה לשפר את הרווחיות של הפעילות הזו. הקו הברור של שולץ בהחלט סייע לייצובה של טבע, והתבטא בעלייה במחיר המניה. אולם, חשוב לזכור כי חלק ניכר מהעליות במניה נזקפות להליכי הבשלה של רכישות ושיתופי פעולה שטבע עשתה בתקופת ויגודמן — תרופות המקור אוסטדו ואג'ובי, ושיתופי הפעולה עם Regeneron ו־Celltrion. כל אלה סיפקו חדשות טובות לטבע בשלושת החודשים האחרונים, ומהווים קטרי צמיחה עתידיים לחברה. סימן השאלה הגדול הוא אם קטרי צמיחה אלה יצליחו לפצות על המשך הירידה הצפוי בהכנסות מהקופקסון ועל אובדן הבלעדיות על התרופה טריאנדה.