בלעדי לכלכליסט

מכירת לאומי קארד מעלה הילוך: יאיר סרוסי חובר לבלקסטון, כלל ביטוח לורבורג פינקוס

שתי הקרנות האמריקאיות הענקיות מקדמות את מאמציהן לרכוש את השליטה בלאומי קארד: בלקסטון, הקרן הפרטית הגדולה בעולם, שכרה את שירותיו של יו"ר בנק הפועלים לשעבר יאיר סרוסי, בעוד ורבורג פינקוס גייסה את כלל ביטוח ואת UBS ישראל

העסקה למכירת לאומי קארד מתחממת, במקביל לפרסום תשקיף החברה, שצפוי לקרות בימים הקרובים. ל"כלכליסט" נודע כי הקרנות הזרות שבודקות מזה כמה חודשים אפשרות לרכישת החברה העלו הילוך לקראת הליך הרכישה, שיתחיל ברוד־שואו - סדרת מצגות למשקיעים פוטנציאלים - שתתקיים בלונדון בשבוע הבא.

ל"כלכליסט" נודע כי בלקסטון, קרן ההשקעות הפרטית הגדולה בעולם, גייסה את יו"ר בנק הפועלים לשעבר יאיר סרוסי כיועץ לבחינת הרכישה. סרוסי מייצג את הקרן בפגישות מול אנשי לאומי קארד יחד עם דן גילרמן, נציג בלקסטון בישראל.

קרן בלקסטון, שמנוהלת על ידי סטיב שוורצמן, היא אחת הקרנות הגדולות בעולם, עם נכסים בהיקף של 330 מיליארד דולר. הקרן נסחרת בבורסת ניו יורק לפי שווי של 18.4 מיליארד דולר. בשלוש השנים האחרונות ביצעה קרן בלקסטון כמה עסקאות משמעותיות מול גורמים ישראלים. כך למשל, הקרן רכשה את חברת שיווק היהלומים דיימונדס דיירקט מאלון ארבוב ב־150 מיליון דולר ואת חברת התקשורת הסלולרית הבריזלאית טי.פור. יו מידיו של אליעזר פישמן, תמורת 235 מיליון דולר.

- חברות כרטיסי האשראי החלו לחשוש ממשקי הבית

- הוצאות חד פעמיות הורידו ב-22% את הרווח השנתי בלאומי קארד

- אילו חברות יוכלו לרכוש את חברות כרטיסי האשראי ובאילו תנאים

עוד נודע ל"כלכליסט" כי חברת ביטוח ראשונה - כלל ביטוח - מנהלת מו"מ מתקדם כדי לחבור לקרן ההשקעות האמריקאית ורבורג פינקוס ברכישת חברת האשראי. הקרן שכרה את שירותיו של בנק ההשקעות UBS ישראל, שילווה אותה בהתמודדות על הרכישה. בעסקה כזו, כלל צפויה להחזיק רק עד 20% ממניות לאומי קארד, בשל מגבלות רגולטוריות המוטלות עליה כחברת ביטוח גדולה שמנהלת חיסכון לטווח ארוך בהיקף של יותר מ־100 מיליון שקל.

מימין: מנכ"ל לאומי קארד רון פאינרו, יו"ר הפועלים לשעבר יאיר סרוסי, מנכ"לית לאומי רקפת רוסק עמינח ומנכ"ל כלל ביטוח איזי כהן צילום: עמית שעל, אוראל כהן, אריאל שרוסטר

מימין: מנכ"ל לאומי קארד רון פאינרו, יו"ר הפועלים לשעבר יאיר סרוסי, מנכ"לית לאומי רקפת רוסק עמינח ומנכ"ל כלל ביטוח איזי כהן צילום: עמית שעל, אוראל כהן, אריאל שרוסטר

קרן ורבורג פינקוס האמריקאית מנהלת כ־60 מיליארד דולר ומשקיעה בעיקר בארה"ב, אולם יש לה גם השקעות משמעותיות באסיה. הקרן החזיקה בשליטה בחברת הצמיגים הישראלית אליאנס, שאותה מכרה ליוקוהומה היפנית ברווחים של מאות מיליוני דולרים.

שורה של קרנות זרות

ל"כלכליסט" נודע כי גם קרן ביין קפיטל האמריקאית מתמודדת ושכרה לשם כך את שירותיו של בנק ההשקעות מורגן סטנלי. כפי שפרסם "כלכליסט" בדצמבר, פרט לבלקסטון ולורבורג פינקוס, גם קרן פרמירה, פרטנרס גרופ וקבוצת ביטוח ישיר צפויות להתמודד על רכישת לאומי קארד.

קרן נוספת שמתמודדת היא CVC, שניהלה בקיץ האחרון מו"מ מתקדם לרכישת 40% מסופר־פארם לפי שווי של 1.7‑1.8 מיליארד שקל מהבנקים לאומי ודיסקונט ומידי בעל השליטה בחברה ליאון קופלר. המו"מ התפוצץ על סף חתימה, אולם הקרן ממשיכה לחפש עסקאות בישראל. גם קרן איפקס צפויה להתמודד.

חברות ביטוח נוספות פרט לכלל ביטוח שעשויות לחבור לקרנות זרות הן מנורה, מגדל והראל. הפניקס ככל הנראה מוגבלת ברכישה כזו, מאחר שבעל השליטה בה יצחק תשובה מחזיק גם בתאגיד ריאלי משמעותי - קבוצת דלק. חוק הריכוזיות אוסר על בעל אחזקה בנכס ריאלי משמעותי להחזיק גם בתאגיד פיננסי משמעותי.

בנק לאומי מחויב למכור את לאומי קארד בעקבות מסקנות הוועדה להגברת התחרותיות בשירותים הבנקאיים. ועדה זו המליצה כי על הבנקים לאומי והפועלים להיפרד מאחזוקתיהם בחברות האשראי לאומי קארד וישראכרט עד לסוף שנת 2020.

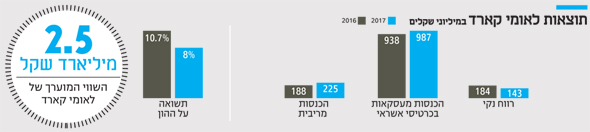

בשבוע הבא יחלו לאומי, המחזיק ב־80% מחברת האשראי, וקבוצת עזריאלי המחזיקה ב־20% הנותרים, ברוד־שואו בלונדון. במקביל, בימים הקרובים אמור להתפרסם תשקיף הנפקה של החברה, כדי לשמור על אופציה להנפקתה בבורסה במקרה שהליך המכירה לא יביא את תמורה מבוקשת של לפחות 2.5 מיליארד שקל - השווי המוערך של החברה.

סביב העסקה עדיין מרחפת שאלה רגולטורית שלא נפתרה: אם השוק יעבור לסליקה יומית לתשלום לבתי העסק? מדובר במהלך שאותו מנסה לקדם רשות ההגבלים העסקיים. חברות כרטיסי האשראי הגדולות מתנגדות בתוקף ליוזמה, שצפויה לפגוע במקורות האשראי שלהן.

ועד לוחמני, תחרות עזה

מי שעומדים בראש הנהלת לאומי קארד הם המנכ"ל רון פאינרו והיו"ר ירון בלוך, המשמש גם כמנכ"ל לאומי פרטנרס. החברה פרסמה לפני כשבועיים את דו"חותיה הכספיים השנתיים ל־2017, שבה רשמה ירידה של 22% ברווח השנתי - מ־184 מיליון שקל ב־2016 ל־143 מיליון שקל בשנה שעברה. ירידה זו נבעה בין היתר מהוצאות חד־פעמיות הקשורות בעובדי החברה: מענק של 26 מיליון שקל על מכירת מניות ויזה אירופה והפרשה של 37 מיליון שקל בשל פרישת 130 עובדים.

מי שירכוש את לאומי קארד יקבל בעסקה גם ועד עובדים הנחשב לאקטיבי ומיליטנטי, דבר שבא לידי ביטוי במאבק על הבונוס ממכירת ויזה אירופה. אתגר נוסף עבור הרוכש יהיה התחרות מול חברת האשראי כאל שבשליטת הבנקים דיסקונט והבינלאומי. לאומי והפועלים נדרשים למכור את חברות האשראי שלהן עד לסוף 2020, אולם חובה דומה לא חלה בשלב זה על דיסקונט והבינלאומי. לכן, כאל תמשיך ליהנות מגישה למקורות אשראי מוזלים מהבנקים, בעוד לאומי קארד וישראכרט צפויות לאבד את היתרון הזה.

בנוסף, לאומי קארד איבדה לאחרונה לקוח גדול: רשת שופרסל. אחרי עשור של שיתוף פעולה בהנפקת כרטיסי אשראי לחברי המועדון של רשת הקמעונאות, שופרסל חתמה על הסכם עם כאל, שהציעה לה תנאים טובים יותר. מועדון שופרסל כולל יותר מחצי מיליון חברים שלהם הונפקו כרטיסי אשראי והיווה יותר מ־20% מכרטיסי לאומי קארד.

בעקבות סיום השותפות עם שופרסל, תיק האשראי של לאומי קארד צמח ברבעון הרביעי ב־65 מיליון שקל בלבד, משום שמכירת ההלוואות לחברי המועדון הופסקה כמעט לחלוטין. רוב כרטיסי המועדון שהונפקו דרך לאומי קארד יבוטלו בשנה הקרובה. עם זאת, לאומי קארד חתמה על הסכם להשקת כרטיסי מועדון חדשים לרשת פוקס. בשנת 2017 כולה צמח תיק האשראי במיליארד שקל.