מוסדיים: "נדרוש תוספת מחיר למיזוג נצבא ואיירפורט סיטי"

חיים צוף מתחיל לקפל את הפירמידה בעסקת בעלי עניין שבה תתמזג נצבא לתוך איירפורט סיטי ותימחק מהמסחר. ההצעה שאושרה ע"י הדירקטוריונים של שתי חברות הנדל"ן שצוף עומד בראשם, משקפת פרמיה של 13% על ההון העצמי של נצבא

חברות הנדל"ן הציבוריות נצבא ואיירפורט סיטי שבשליטת חיים צוף בדרכן להתמזג לחברה אחת בשווי של 4.9 מיליארד שקל. הדירקטוריונים של שתי החברות אישרו אתמול את עסקת בעלי העניין שצפויה לצאת לפועל בחודשיים הקרובים.

- חיים צוף רוצה למזג את החברות הציבוריות נצבא ואיירפורט סיטי

- אחרי כל המחאות: האסיפה בישראמקו אישרה את הסכם השותפות

- "חיים צוף מבקש לעצמו גן עדן על חשבון בעלי המניות"

מימוש העסקה מותנה באישור בעלי המניות (41.5%) של נצבא, בהם פסגות, כלל, אקסלנס והפניקס. אם המיזוג יאושר, נצבא תימחק מן המסחר בבורסה של תל אביב. בתגובה לדיווח זינקה מניית נצבא, שכבר עלתה ב־12% מתחילת השנה, ב־17% נוספים לשווי שוק של 3.8 מיליארד שקל במחזור חריג של 46 מיליון שקל.

איירפורט סיטי, שמנייתה הוסיפה 11% מתחילת השנה, מציעה לבעלי המניות של החברה־הבת (58.5%), נצבא, למכור את מניותיהם לפי יחס המרה של 0.97 ותשלום מזומן של 32.7 שקל למניית נצבא, שמחירה עמד לפני פתיחת המסחר אתמול על 57.34 שקל. כלומר, התמורה שמציעה איירפורט עבור כל מניית נצבא מגיעה ל־70.6 שקל, פרמייה של 23% על מחיר המניה אתמול ושל 13% על ההון העצמי של נצבא בסוף מרץ.

מבנה חברות שליטה מסובך

אחד המוסדיים הגדולים שמחזיק בנצבא אמר אתמול ל"כלכליסט": "אנחנו עדיין מנתחים את ההצעה, אבל נראה כי היא הוגנת. אולי נדרוש תוספת קטנה במחיר, אבל אין תחושה שמישהו מנסה להשחיל אותנו". מוסדי אחר אמר: "עדיין אין מתווה מפורט ולכן קשה לנתח, אבל בגדול זו נראית הצעה טובה. מדובר בחברות טובות, והמיזוג עשוי להביא להתייעלות וצמצומים". לדברי מוסדי אחר, "ההצעה מגלמת פרמיה מעבר למצופה וגם יש אפסייד נוסף אפשרי בדמות שיפור של ההצעה".

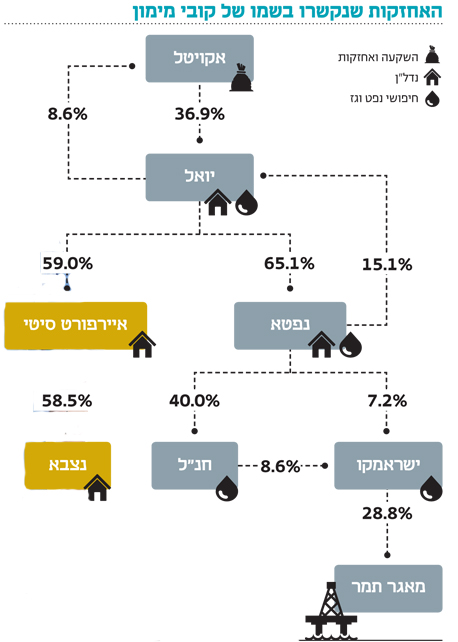

איש העסקים קובי מימון הוזכר לא פעם כבעל מניות עיקרי בפירמידה של חיים צוף, אולם מימון עצמו מכחיש כל קשר לקבוצה. בדיקה ברשם החברות מעלה מערכת מסועפת של חברות שליטה שאינן קושרות את מימון לקבוצה. עם זאת, הצהרתו של שר האוצר משה כחלון לגבי ניגוד עניינים האפשרי שבו הוא מצוי בנושא הגז, עקב חברותו עם מימון, אינה עומדת בקנה אחד עם ההצהרה של מימון.

צוף מכהן כיו"ר בשתי החברות שחולקות גם מבקר פנים ומזכיר משותפים. הוא מבצע את המיזוג לאור דרישות החוק לצמצום הריכוזיות במשק שאמור להיות מושלם בסוף 2018. עסקת המיזוג אינה כוללת את שלוש סדרות האג"ח של נצבא (ד',ה' וו') בהיקף של 1.7 מיליארד שקל, שימשיכו להיסחר בבורסה, ונצבא תמשיך להיות "תאגיד מדווח". בהמשך תצטרך נצבא להגיש הצעת רכש ליתרת האג"ח שיישארו בידיה עד סוף 2018.

לצמצם שכבות בגז ובנדל"ן

מנכ"ל נצבא פריאל אטיאס אמר אתמול ל"כלכליסט" כי "הקבוצה צריכה לצמצם שכבה אחת בתחום הגז ושכבה נוספת בתחום הנדל"ן. לצורך המיזוג הוקמה ועדה בלתי תלויה עם מעריכי שווי, שמאים ועורכי דין. התהליך ארך שנה מרגע שהודענו על הרצון למיזוג ועד חתימת ההסכם". עסקת מיזוג דומה השלים לאחרונה אלפרד אקירוב, שמיזג את אלרוב נדל"ן ואלרוב ישראל הציבוריות לחברה אחת בשווי של 1.9 מיליארד שקל. העסקה בוצעה לפי יחס המרה של 1.47 שהתבסס על ההון העצמי של החברות והיווה פרמיה של 15% על מחיר השוק, פרמיה נמוכה יותר מהצעתו של צוף.

רכישת התחנה המרכזית

איירפורט סיטי מחזיקה ב־115 נכסים מניבים, בעיקר בנייני משרדים ומרכזים מסחריים, בישראל ובאירופה (98 מהם בישראל) שייצרו ברבעון הראשון NOI (הכנסות תפעוליות נטו) של 151 מיליון שקל, ירידה של 3.8% לעומת הרבעון המקביל.

הנכס העיקרי של החברה הוא מתחם איירפורט סיטי שבסמוך לנמל התעופה בן גוריון שמהווה 22% מההכנסות שלה. לנצבא יש 82 נכסים מניבים, 65 מהם בישראל והשאר באירופה. נכסים אלו ייצרו ברבעון הראשון NOI של 93 מיליון שקל, ירידה של 7% לעומת הרבעון המקביל, שנבעה בעיקר מגידול בהוצאות המימון עקב היחלשות שער היורו במהלך התקופה.

לפני חודשיים זכתה נצבא במכרז לרכישת התחנה המרכזית החדשה בתל אביב בתמורה ל 320 מיליון שקל, וייעוד המתחם ישתנה לדיור בר השגה, מבני ציבור, עסקים ותרבות.

איירפורט סיטי צילום: עמית שעל

איירפורט סיטי צילום: עמית שעל