השורה התחתונה

אלשטיין רוצה שמחזיקי מניות המיעוט ייקחו חלק בסיכון

ההתחייבות לרכוש מהציבור מניות אי.די.בי פתוח בהיקף 512 מיליון שקל היא כמשקולת על צווארם של אדוארדו אלשטיין ומוטי בן־משה. הפתרון של אלשטיין: שינוי הצעות הרכש כך שמחזיקי המניות יקבלו אג"ח ארוכות במקום מזומן. אלא שעבור ויתור על 40% מהתמורה, המחזיקים צריכים לדרוש שאיום הדילול יוסר מעליהם

אי.די.בי פתוח ממשיכה לייצר כותרות גם יותר משנה אחרי השלמת הסדר החוב בחברה־האם אי.די.בי אחזקות. זו האחרונה הפכה לאחר השלמת ההסדר לשלד ריק מתוכן, והשליטה באי.די.בי פתוח נמכרה לאדוארדו אלשטיין ולמוטי בן־משה. מחזיקי האג"ח של אי.די.בי אחזקות נותרו עם מניות מיעוט באי.די.בי פתוח, ועם רשת ביטחון — התחייבות של אלשטיין ובן־משה לבצע הצעות רכש לחלק מאותן מניות. עם קריסת ערך הנכסים של אי.די.בי פתוח קרסה גם השותפות בין שלושת הצדדים — אלשטיין, בן־משה ומחזיקי מניות המיעוט. כעת כל אחד מבקש למזער את הנזק שנגרם לו מהשנה הקשה בקבוצה.

- אי.די.בי עם הערת עסק חי: רשמה רווח של 125 מיליון שקל ברבעון

- נושאי משרה לשעבר באי.די.בי רוצים להדיח את החוקרים נאור וגרשט

- אי.די.בי: בן-משה מפעיל את מנגנון הבמבי להיפרדות מאלשטיין

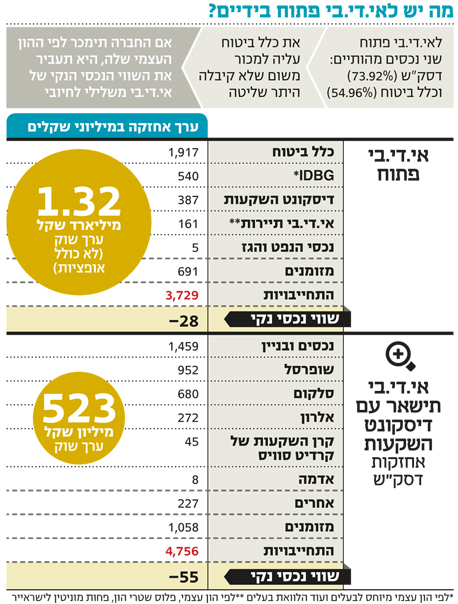

לאי.די.בי פתוח שני נכסים מהותיים: כלל ביטוח, שעליה למכור בקרוב משום שלא קיבלה מהרגולטור היתר שליטה בה, ודיסקונט השקעות. מול נכסים אלה מחזיקה החברה בהתחייבויות בהיקף דומה, כלומר: השווי הנכסי הנקי של אי.די.בי פתוח הוא בסביבות אפס, בדומה לשווי הנכסי הנקי של דסק"ש.

לאחר שבן־משה לא הזרים כסף בהנפקת הזכויות האחרונה באי.די.בי פתוח, אלשטיין הדיח אותו מהשליטה בה. כעת מחזיק אלשטיין ב־66.7% מאי.די.בי פתוח, בן־משה ב־14% והציבור ב־19.3%. אלשטיין ובן־משה התחייבו לבצע הצעות רכש בהיקף 512 מיליון שקל למניות המיעוט באי.די.בי פתוח. הערך של ההתחייבות הזו עבור כל אחד מהם, כלומר ההפרש בין התשלום לערך המניות שיתקבלו, הוא כ־200 מיליון שקל. לפיכך השניים לא נלהבים להוציא את הסכום הזה, שמתווסף להפסד הגדול שנגרם להם עד עתה. מנגד, כמעט כל ערך המניות של הציבור נובע מערך הצעות הרכש האלו.

על פי ההסכם הנוכחי, שאלשטיין מבקש לשנות, הוא ובן־משה מחויבים "ביחד ולחוד" לרכוש מהציבור מניות אי.די.בי פתוח בהיקף כולל של 512 מיליון שקל — 249.8 מיליון שקל עד סוף 2015 והיתר עד תום 2016. המשמעות המשפטית של "ביחד ולחוד" היא שאם בן־משה לא יבצע את חלקו, מחזיקי המניות יוכלו לתבוע מאלשטיין לבצע את כל הרכישה ואז תהיה לאלשטיין זכות לתבוע את בן־משה על הנזק שנגרם לו.

מוטי בן משה ואדוארדו אלשטיין צילום: אוראל כהן

מוטי בן משה ואדוארדו אלשטיין צילום: אוראל כהן

בהסדר החוב של אי.די.בי אחזקות יש חור גדול: אין כלל המונע מבעלי השליטה למכור מניות ערב יישום הצעות הרכש, ואין מניעה מהחברה להנפיק מניות ערב אותה הצעה. כך, הערך הצפוי למחזיקי מניות המיעוט מהצעות הרכש על פי ההסכם המקורי עלול להיות מדולל מאוד; בעוד אלשטיין בעצמו, אי.די.בי פתוח או שניהם יכולים ליהנות מנתח גדול מהערך באמצעות מכירת המניות.

בעלי השליטה צפויים לרכוש מהציבור בהצעות הרכש 64 מיליון מניות. כבר כעת היקף המניות שירכשו מהווה כ־43% מהמניות שבידי הציבור (בהנחת מימוש אופציות שבידי הציבור). כמות המניות שירכוש אלשטיין בהצעה היא קבועה. אם כמות המניות שבידי הציבור תעלה - החלק היחסי שכל מחזיק יכול להיענות אליו יקטן (יוכל למכור פחות מניות).הדבר אמור גם לגבי הצעת הרכש המקורית וגם לגבי הנוכחית.

בתחילת השנה העביר אלשטיין 71.4 מיליון מניות מחברה אחת שבשליטתו, דולפין, המחויבת לבצע את הצעת הרכש, לחברה אחרת, איפיסה, שיכולה למכור את המניות בעת הצעת הרכש ואף קודם לכן. השבוע העביר אלשטיין לאיפיסה 46 מיליון אופציות שאותן המיר למניות. כך איפיסה יכולה למכור את המניות שבידיה לציבור ולצמצם כבר כעת בחצי את הערך שינבע לציבור מהצעת הרכש.

אי.די.בי פתוח צפויה לבצע הנפקת זכויות נוספת של 125 מיליון שקל ברבעון הרביעי של השנה. אם אלשטיין ירכוש את המניות של בן־משה, ייתכן שזה יתבצע באמצעות איפיסה. לכן, לאלשטיין יש איום מהותי ואמין כלפי מחזיקי המיעוט של אי.די.בי פתוח — אם לא תלכו לשינוי המתווה של הצעת הרכש, הערך שינבע לכם ממנה יהיה נמוך מאוד.

המתווה של אלשטיין

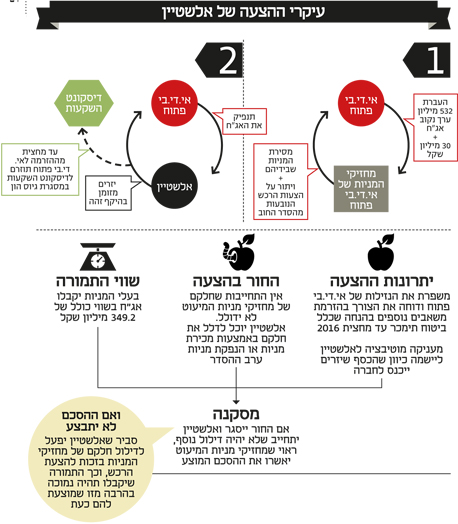

אלשטיין הציע למחזיקי מניות אי.די.בי פתוח מתווה חדש להסדר. עיקרו: במקום הצעת הרכש שהוא ובן־משה מחויבים לה, אלשטיין יזרים כסף לתוך אי.די.בי פתוח, והחברה מנגד תנפיק למחזיקי המניות אג"ח בהיקף זהה. בנוסף יבצע אלשטיין הצעת רכש ליתרת המניות.

אם הצעה זו תיושם, יקבלו מחזיקי המניות והאופציות הנוכחיים באי.די.בי פתוח אג"ח בערך נקוב של 532 מיליון שקל ומזומן בהיקף 30 מיליון שקל.

היתרון של ההצעה הוא הגברת המוטיבציה של אלשטיין לבצע אותה כלשונה. זאת משום שעיקר התמורה שהוא יזרים תיכנס לחברה ותשפר את הנזילות קצרת הטווח שלה, אך לא את ערך נכסיה (כי ההתחייבות שהחברה תקבל על עצמה שווה למזומן שייכנס אליה).

מנגד, יש להצעה חיסרון: אם תבוצע הנפקת מניות נוספות או מכירת מניות על ידי אלשטיין — התמורה לבעלי מניות תספוג דילול מהותי.

על רקע מצבה הפיננסי הקשה של אי.די.בי פתוח, ואחרי שהזרים 1.07 מיליארד שקל לתוכה והעביר עוד 150 מיליון שקל למחזיקי האג"ח של אי.די.בי אחזקות, אלשטיין מבקש למעשה ממחזיקי מניות המיעוט לקחת חלק בסיכון של אי.די.בי פתוח. זאת באמצעות המרת התמורה בהצעות הרכש: במקום במזומן היא תהיה באג"ח ארוכות של החברה.

בן־משה רוצה למזער נזקים

ההצעה של אלשטיין לא עברה בשקט, ובן־משה מיהר להגיב בהצעת במבי (Buy Me Buy You) — הצעה לרכוש את חלקו של הצד השני במחיר מסויים או למכור לצד השני את המניות שלך באותו מחיר. בן־משה הציע לקנות את מניות אי.די.בי פתוח ב־1.64 שקלים למניה. זאת תמורת התחייבות שאם אלשטיין ירכוש מבן־משה את המניות, הוא ייאלץ לקחת על עצמו גם את חלקו בהצעת הרכש העתידית ששניהם מחויבים לה.

בהצעת הבמבי בן־משה מנסה למזער את הנזק מהשקעתו באי.די.בי. אמנם הוא צפוי למכור את המניות שבידיו תמורת 152 מיליון שקל, ולהישאר עם הפסד של יותר מחצי מיליארד שקל על השקעה זו — אך לפחות תיחסך ממנו ההתחייבות שלו להצעות הרכש העתידיות, שערכה הכלכלי כ־200 מיליון שקל.

סביר שאלשטיין ישמח לרכוש את המניות של בן־משה, אבל ספק רב אם יסכים לוותר לבן־משה על חלקו בהתחייבות להצעת הרכש. נאמני הסדר החוב הבהירו שגם הם לא מקבלים את הבקשה של בן־משה להתנער מחלקו באחריות להצעות הרכש. לכן, הבמבי שהוצע לא מהווה סוף פסוק ליחסים בין אלשטיין ובן־משה. האחריות להצעת הרכש העתידית עלולה להפיל את ההתמחרות בין הצדדים.

ההסדר החדש

בשלב הראשון של ההסדר שהציע אלשטיין, דולפין שבשליטתו תזרים לאי.די.בי פתוח 256 מיליון שקל בשתי פעימות שוות, באמצע דצמבר ובאמצע ינואר. במקביל אי.די.בי פתוח תנפיק אג"ח למחזיקי מניות המיעוט. לאחר מכן דולפין תרכוש את כל המניות והאופציות שבידי הציבור תמורת 30 מיליון שקל ועוד אג"ח ב־20 מיליון שקל ערך נקוב.

בשלב השני דולפין תזרים לאי.די.בי פתוח 256 מיליון שקל נוספים, ואי.די.בי פתוח תנפיק למחזיקי המניות אג"ח בהיקף זה. שלב זה יגיע לאחר ש־28 מיליון המניות של בן־משה, המשועבדות על ידי נאמני הסדר החוב, יועברו לידי אלשטיין, או בסוף 2016 — המוקדם מביניהם.

סביר שאלשטיין ירכוש את המניות של בן־משה במסגרת הבמבי עוד השנה, ולכן ייתכן ששני השלבים יתבצעו בו־זמנית.

הציבור מחזיק ב־127.65 מיליון מניות, ב־20.7 מיליון כתבי אופציה מסדרות 4, 5 ו־6 ובעוד 12.5 מיליון כתבי אופציה מסדרה 3 של אי.די.בי פתוח. כיוון שהאופציה לסדרה 3 תפקע בתחילת דצמבר, עוד לפני המועד הצפוי להצעת הרכש, ומחיר המימוש שלה גבוה מאוד (6.5 שקלים למניה) — היא צפויה לפקוע ללא ערך.

אם ההסדר ימומש, מחזיקי סדרות אופציות 4 עד 6 יצטרכו לבחור: או שימירו אותן למניות, ואז יהיו זכאים לחלקם ב־512 מיליון ערך נקוב אג"ח שיינתנו למחזיקי המניות וכן לחלקם בתמורת הצעת הרכש (30 מיליון שקל ועוד 20 מיליון ערך נקוב של אג"ח); או שיימנעו מהמרתן ויזכו בחלקם היחסי בהצעת הרכש בלבד — ללא תשלום תוספת מימוש.

האג"ח שיונפקו יישאו ריבית של 4% צמוד מדד לשנה, והקרן עליהן תיפרע בשנים 2027–2022. כדי לתמחר את האג"ח, נשווה אותה לאג"ח ט' של אי.די.בי פתוח, שתנאיה טובים יותר. זו משלמת ריבית גבוהה יותר (4.95% צמוד מדד) ונפרעת שנתיים קודם לכן (2025–2020). אג"ח ט' נסחרת במחיר השווה ל־64% מהפארי שלה (ערכה המותאם), ולכן המחיר הצפוי לאג"ח החדשות — כ־60 אגורות לשקל ערך נקוב.

בהנחה שכמות המניות והאופציות שבידי הציבור לא תשתנה עד הצעת הרכש, מי שיחזיק באופציה (4 עד 6) יהיה זכאי ל־20.2 אגורות ועוד 0.135 ערך נקוב מהאג"ח. לכן התמורה תהיה שווה 28.3 אגורות.

מנגד, ישנה אפשרות להמיר את האופציה למניה. אם כל מחזיקי אופציות 4, 5 ו־6 ימירו אותן למניות, כל מחזיק יקבל 20.2 אגורות ועוד 3.586 ערך נקוב אג"ח. השווי הכולל של המזומן והאג"ח יהיה 2.35 שקלים למניה. מחירי המימוש של אופציות 4, 5 ו־6 הם 1.663 שקלים, 1.814 שקלים ו 1.966 שקלים למניה בהתאמה. לכן, אם ההצעה של אלשטיין תתממש ולא יהיה דילול נוסף, ערך האופציות 4, 5 ו־6 יהיה 68.7, 53.6 ו־38.4 אגורות בהתאמה.

הסיכון העיקרי למחזיקי מניות המיעוט של אי.די.בי פתוח הוא דילול נוסף של המניות, שיקטין את התמורה עבורן. בהסכם המוצע אלשטיין לא מתחייב שלא ימכור מניות לציבור או שהחברה תימנע מגיוס מניות ערב יישום ההסדר. לכן, 148.35 מיליון מניות ואופציות הן הכמות המינימלית של המניות שיהיו בידי הציבור. אם זו תגדל, התמורה לכל מחזיק מניה או אופציה תקטן. אם, למשל, אלשטיין ימכור את 117.4 מיליון המניות המוחזקות על ידי איפיסה לציבור, התמורה לכל מחזיק מניות תקטן ל־1.41 שקלים, והתמורה לכל אחד ממחזיקי אג"ח 4, 5 ו־6 תקטן ל־16 אגורות (בתרחיש זה מחזיקי האופציות לא יממשו אותן למניות). בתרחישים רבים דילול הערך עלול אף להיות חמור יותר.

תמחור אופציות 4–6 לא תלוי במשך החיים שלהן, אלא רק במחיר המימוש. זאת משום שערכן תלוי באירוע שיתבצע בעוד זמן קצר. לכן ניסיון תמחור האופציות לפי מודל בלק אנד שולס יוביל לתוצאה רחוקה מאוד מערכן האמיתי.

בהסכם הנוכחי מחזיקי המניות מוותרים על כ־40% מהתמורה הצפויה בהצעת הרכש ביחס להצעה המקורית כי הם מקבלים תמריץ — אג"ח במקום מזומן. תמורת ויתור מהותי זה עליהם לדרוש מאלשטיין שיוסר הסיכון הנובע להם מדילול חלקם בהצעת הרכש. ללא הבטחה זו אין להם סיבה לוותר כבר כעת על נתח מהותי מהערך שצפוי לנבוע להם מהצעת הרכש. אם אלשטיין יתחייב למניעת דילול נוסף של מחזיקי מניות המיעוט, ההסדר יהיה טוב והוגן לכל הצדדים. לכן, רק בהתקבל תוספת מהותית זו ההסדר יהיה ראוי לאישור מחזיקי המניות.

שתי ציפורים בהסכם אחד

מעבר למשחקי הכוח בין אלשטיין, בן־משה והציבור, לחברה יש בעיה: המעבר של אחזקתה המהותית, דסק"ש, לשווי נכסי נקי שלילי. עיקר הערך של דסק"ש נובע מהשליטה בחברת הנדל"ן נכסים ובניין. כיום דסק"ש מהווה אופציה ממונפת על נכסים ובניין, שופרסל, סלקום ואלרון.

חברת אדמה, שבעבר יצרה ערך מהותי לדסק"ש, היא עכשיו אופציה עמוק מחוץ לכסף. אדמה רשומה בדו"חות דסק"ש בשווי של 8 מיליון שקל בלבד, וסביר להניח שדסק"ש תוותר על האופציה הזו ברבעון הרביעי של 2015 כדי להימנע מתשלום ריבית על ההלוואה שהעמידה לה כימצ'יינה מול נכס זה.

קופת המזומנים של דסק"ש, שמצטמצמת במהירות, עומדת על 1.06 מיליארד שקל, נכון לסוף מאי. היא צפויה להספיק עד אמצע 2016, ואם לא יוזרם הון לחברה, או שלא ימומש נכס מהותי, ייתכן שדסק"ש תיאלץ לצרף אזהרת עסק חי לדו"חותיה החל מהרבעון השלישי או הרביעי של השנה. זאת נוכח קושי להציג תזרים מזומנים צפוי שנה אחת קדימה.

כדי להתמודד עם הקושי ולחזק את מבנה ההון של דסק"ש, אלשטיין מעוניין לבצע הנפקת זכויות שלה. אלא שגם אי.די.בי פתוח במצוקה, נוכח שווי נכסי נקי אפסי וקשיי נזילות. לאלשטיין יש פתרון: עד מחצית מההזרמה שלו לאי.די.בי פתוח תועבר הלאה לדסק"ש באמצעות הנפקת זכויות או הנפקת מניות. כך הוא הורג שתי ציפורים באותו הסכם, שהשלמתו מהותית למחזיקי האג"ח של דסק"ש. מנגד, מחזיקי מניות המיעוט של מניות דסק"ש יהיו צפויים להנפקת זכויות מהותית שעלולה ליצור לחץ שלילי נוסף על מחיר המניה.

תלויה בבעל השליטה

הערך והנזילות של אי.די.בי פתוח תלויים בתזמון ובמחיר שבהם תימכר השליטה בכלל ביטוח. אם זו תתבצע לפי ההון העצמי של כלל ביטוח, השווי הנכסי הנקי של אי.די.בי פתוח צפוי לעלות ל־435 מיליון שקל. מנגד, ערך השוק הנוכחי של כלל ביטוח גוזר לה שווי נכסי נקי שלילי.

בנוסף אי.די.בי פתוח מחזיקה ישירות ב־50% מ־IDBG, המשקיעה בפרויקט נדל"ן בלאס וגאס; באי.די.בי תיירות, שהנכס העיקרי שלה הוא ישראייר אך מולו יש לחברה התחייבויות משמעותיות; ובנכסי נפט וגז שערכם נמוך.

בזכות התחייבות של אלשטיין להזרמת מזומנים נוספת לקראת סוף השנה, הנזילות של אי.די.בי פתוח צפויה להספיק עד תום 2015. אך אם כלל ביטוח לא תימכר, לאי.די.בי פתוח יחסרו כ־800 מיליון שקל לצורך תשלום החוב ב־2016. אי.די.בי פתוח, שמתמודדת עם שילוב קשה של שווי נכסי נקי נמוך ומצוקת נזילות, תלויה לחלוטין בהמשך התמיכה של בעל השליטה.