פרויקט כלכליסט

ארץ האג"ח הבלתי מובטחות

חברות נדל"ן לא מוכרות מארה"ב, חלקן אפילו לא לגוגל, כבר דוהרות אלינו, כי היזמים שלהן שמעו על עודף הכסף שמסתובב בשוק האג"ח ועל הכנסת האורחים הישראלית

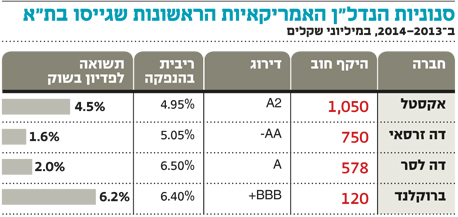

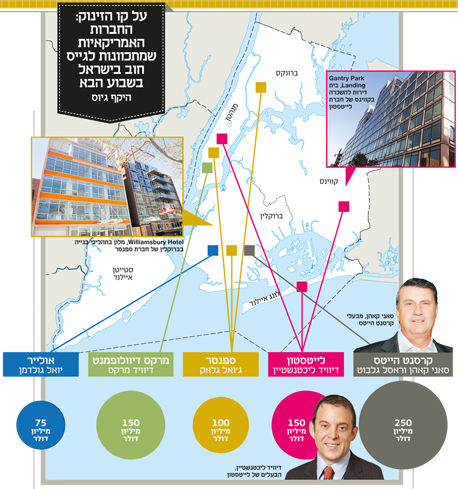

נובמבר 2014 מסתמן כחודש שבו תתחיל הבורסה בתל אביב לדבר אנגלית. לא פחות מחמש חברות אמריקאיות מתכננות לגייס מאות מיליוני שקלים באיגרות חוב בישראל, והסכום המצטבר צפוי להגיע ל־2 מיליארד שקל.

- חיים הורוביץ: "גל ההנפקות הישראליות בביומד יימשך גם ב-2015"

- "שוק האג"ח חם בטירוף, אבל לא נקנה כל סחורה"

- הכל סחיר, אך הסיכון צריך להתבטא במחיר

בעוד חברות הטכנולוגיה המקומיות חולמות את חלום ההנפקה בארה"ב, יזמי הנדל"ן האמריקאים דווקא גילו את הרעב הישראלי לתשואה, במציאות של ריבית אפסית, מיליארדים שזורמים לקרנות הפנסיה ולביטוחי המנהלים מדי חודש ומוסדיים ישראלים שמחפשים נואשות אחר אפשרויות השקעה חדשות. בקרב המוסדיים בישראל הדעות חלוקות. המצדדים בתופעה טוענים כי גל זה מהווה פתח להרחבת הפעילות המנומנמת בבורסה הישראלית שסובלת מהיצע הולך וקטן של חברות וממחזורי מסחר נמוכים. המתנגדים טוענים כי יש סיבה טובה לעובדה שהחברות האלו עושות את כל הדרך מניו יורק לתל אביב כדי לגייס אג"ח, ומזהירים מפני תמחור לא נכון של הסיכונים.

אבל גם אמירות חיוביות לא מצליחות להקהות תחושה של אי־נוחות. כאשר השאלה העיקרית היא למה חברות שפועלות בשוק ההון המתוחכם בעולם, צריכות להגיע עד לישראל הקטנה לגייס כסף? לשאלה זו ישנם הסברים מרגיעים יותר, ופחות. במהלך השבוע הקרוב יציג "כלכליסט" את מגוון הצדדים של התופעה. ובכתבה הראשונה נמפה את שורשי אי־הנוחות של הנפקות אלו.

כמה קל להגיע לפירעון חוב באיי הבתולה?

תל אביב מעניקה לחברות הנדל"ן האמריקאיות כלי שאינו קיים עבורן בארה"ב. גיוס אג"ח ברמת חוב שנייה (קורפורייט), מוצר שלא קיים בשוק בארה"ב לחברות בסדר גודל שלהן, עם היקף נכסים של 0.5–2 מיליארד דולר. החוב מגויס לחברה־האם (ללא ביטחונות) ולא לחברות שמחזיקות בנכסים עצמם, וכל אחת מהן רשומה כתאגיד משפטי נפרד שמגייס לעצמו את הכספים מבנקים אמריקאיים שמחזיקים בנכס עצמו כבטוחה (נון ריקורס). כל הנכסים של החברות האמריקאיות העתידות להנפיק בשבועות הקרובים נמצאים תחת חברה־אם אחת הרשומה

באיי הבתולה.

הסיכון שבחוב כזה הוא שאם החברה תגיע לחדלות פירעון, הראשונים לראות את הכסף הם הבנקים האמריקאיים שהעניקו אשראי לחברות־הבנות שמחזיקות בנכסים. עם זאת, ראוי לציין כי אין זה שונה ממה שעושות חברות הנדל"ן הישראליות כמו גזית גלוב ואלוני חץ שפעילות בנדל"ן בארה"ב ומגייסות מאות מיליוני שקלים באג"ח בישראל בדרגת חוב שנייה.

העובדה שהחוב מגויס עבור חברה שרשומה באיי הבתולה מעלה את הסיכון במקרה שהחברה תגיע לחדלות פירעון ותגרור את מחזיקי האג"ח והנושים להליך משפטי יקר ומסובך במדינה זרה. כפי שעשתה חברת אמפל של יוסי מימן ב־2012 כשגררה את את מחזיקי האג"ח שלה למאבק משפטי בארה"ב. בשל חשש זה, לדברי עו"ד ישראל שמעונוב שהכין את התשקיפים לכל החברות האמריקאיות שצפויות לגייס בתל אביב בחודש הקרוב הוכנס תיקון לשטר הנאמנות של האג"ח.

איור: עומר הופמן

איור: עומר הופמן התאמת שטרי החוב למציאות מורכבת

"להבדיל מחברות ישראליות שפועלות בחו"ל, אנחנו הסדרנו את הסיכון של הליך חדלות הפירעון במדינה זרה בחברות הנדל"ן שבאות להנפיק מחו"ל בישראל בשטר הנאמנות", אמר שמעונוב ל"כלכליסט". "בשטר דאגנו לייצר סעיף שהחברה לוקחת על עצמה לוודא שהיא מחתימה את בעל השליטה ונושאי המשרה בה על שלוש התחייבויות במקרה של חדלות פירעון: ההתחייבות הראשונה היא שמקום השיפוט יהיה בישראל לפי הדין הישראלי. השנייה קובעת שהחברה לא תיזום ולא תנקוט הליך חדלות פירעון מחוץ לישראל והשלישית היא התחייבות שלא להגיש התנגדות אם נאמן האג"ח יפתח בהליך חדלות פירעון בישראל. בנוסף, יצרנו בשטרי הנאמנות רמת התניות גבוהה יותר, בין שזו מגבלה על חלוקת דיבידנדים, דירוג שצריך להיות גבוה יותר או יחסים פיננסיים טובים יותר". כך, למשל, בשטר הנאמנות של חברת ספנסר נכתב כי ההון העצמי שלה לא יפחת מ־125 מיליון דולר וכי היחס של ההון העצמי למאזן לא יפחת מ־20%, מה שלא קיים בשטרי נאמנות של הרבה חברות נדל"ן ישראליות שפועלות בחו"ל.

הממשל התאגידי בישראל זר לחברות אמריקאיות

התחייבויות אלה אולי מקטינות את הסיכון שבהשקעה באג"ח האמריקאיות ויכולות לעודד את המשקיעים הישראליים. עם זאת, עו"ד צבי גבאי, לשעבר ראש תחום אכיפה מינהלית ברשות ני"ע ושותף במשרד עוה"ד עדיני־ברגר־גבאי, סבור כי עדיין ישנם כמה סיכונים בהקשר הזה. "העובדה שבשטרי הנאמנות נקבע שסמכות השיפוט היא בישראל זה יתרון מאוד גדול, אבל ניהול הליך משפטי בישראל, כשהצדדים הרלבנטיים נמצאים בחו"ל, הופך את ההליך לקשה ומורכב ועלול לייקר אותו בצורה משמעותית", הוא אומר.

נקודה נוספת שהעלה גבאי, שהיה בעבר שותף במשרד עו"ד אמריקאי, היא הקושי של החברות בארה"ב להבין את כללי הממשל התאגידי בישראל. "יש פה קפיצת מדרגה בכל מה שקשור לכללי ממשל תאגידי, וצריך לוודא שאותן חברות מבינות אותו לעומק ומוכנות לקבל אותו", אמר גבאי. "המשקיעים בונים על זה שיקבלו דיווחים נכונים ובזמן על כל מו"מ ועל כל עסקה שמתנהלים, והחברות האלו לא רגילות לזה. רף הדיווח בישראל הוא הרבה יותר גבוה. בארה"ב לא מדווחים על כל דבר, ומה מבטיח למשקיעים הישראלים שיקבלו דיווח בזמן על כל התפתחות מהותית בחברה?".

לדברי שמעונוב, לסוגיה זו ניתן פתרון בתשקיף. "במתודולוגיה שפיתחנו מול הרשות הסכמנו שתהיה החלה של הממשל התאגידי הישראלי על חברות אלה. זה לא מיושם ברמות הכי גבוהות, אבל סיכמנו שהן יחילו על עצמן את תנאי הממשל התאגידי הישראלי ובכלל זה ועדת ביקורת ודח"צים. בנוסף, בעל השליטה מתחייב שכל העסקאות החדשות יונחו על שולחן הדירקטוריון עם מנגנונים ברורים".

מעבר לבעיית המרחק, לרישום באיי הבתולה קיים גם יתרון מבחינת נושא המיסוי. חברות נדל"ן שרשומות באיי הבתולה הופכות ל"חברות שקופות", כאלה שאינן משלמות מס. דבר זה תורם לרווחיות החברה, מחזק את יכולתה לשרת את החוב, ועשוי לתרום גם למחזיקי האג"ח במקרה של הסדר חוב, שכן תזרים עתידי פטור ממס מהנכסים יוכל אולי לסייע לחברה להמשיך ולשרת את החוב.

צילום: the real deal

צילום: the real deal הרגולציה האמריקאית שהישראלים לא מכירים

החברות האמריקאיות כפופות לחוקים ורגולציה שהישראלים אינם מכירים, ולכן קשה לתמחר את הסיכון שכרוך בהנפקה, בעיקר בשוק הנדל"ן למגורים שבו הדיירים השוכרים מוגנים על ידי החוק האמריקאי להגנת הדייר. דוגמה נוספת לרגולציה לא מוכרת באה מחברת ספנסר של ג'ואל גלאק שצפויה לגייס בשבוע הקרוב 100 מיליון דולר. ספנסר עוסקת בפעילות של השכרת דירות מפוקחת תחת תוכנית הסיוע HUD(Housing and Urban Development) של משרד השיכון האמריקאי. במסגרת תוכנית זו המדינה משלמת 75% משכר הדירה של השוכרים וספנסר נהנית מתזרים קבוע ויציב ממקור מהימן, אך לתוכנית זו קיים גם חיסרון, שכן היא כפופה לרגולציה האמריקאית. עו"ד גבאי מזהיר גם מפני הבדלי התרבות. "מהניסיון שלי בעבודה עם אמריקאים, התרשמתי לטובה מאנשים שמדברים אנגלית יפה, אבל עם השנים אתה מבין שמה שאנשים אומרים באנגלית משפטית יפה הוא לא בהכרח חכם וכשר".

מצד שני, מדובר בשחקנים מקומיים בשוק האמריקאי שאותו הם מכירים, כמו יואל גולדמן וג'ואל גלאק שפעילים בשוק הנדל"ן למגורים בניו יורק למעלה מ־20 שנה. השניים יודעים לזהות פוטנציאל של נכסים במצוקה ולהתאים אותם לצורכי הדיור של התושבים. כך למשל, הם רכשו בינואר 2012 את כנסיית וויליאמסבורג שהוקמה במאה ה־18 ונקלעה לפשיטת רגל תמורת 13.7 מיליון דולר עם הלוואה של 9 מיליון דולר. השניים הפכו את הכנסייה לפרויקט של 100 דירות מגורים שמושכרות כיום בתפוסה מלאה.