הביומד הישראלי יציף את נאסד"ק עד סוף יולי

מובילאיי, ביובלאסט, מקרוקיור ו־VBL ינסו לנצל את הגאות בארה"ב כדי להנפיק ולהצטרף לשש הישראליות שכבר גייסו חצי מיליארד דולר מתחילת 2014. ההנפקות המתוכננות עלולות להיפגע מהצהרת יו"ר הפד כי מגזרי הביומד והטכנולוגיה נסחרים בשווי גבוה מדי

השבועיים הקרובים אמורים להיות נקודת הרתיחה עבור חברות הטכנולוגיה והביוטק הישראליות עם מספר שיא של תשעה תשקיפים לקראת הנפקה ראשונית שהוגשו לרשות ניירות ערך האמריקאית.

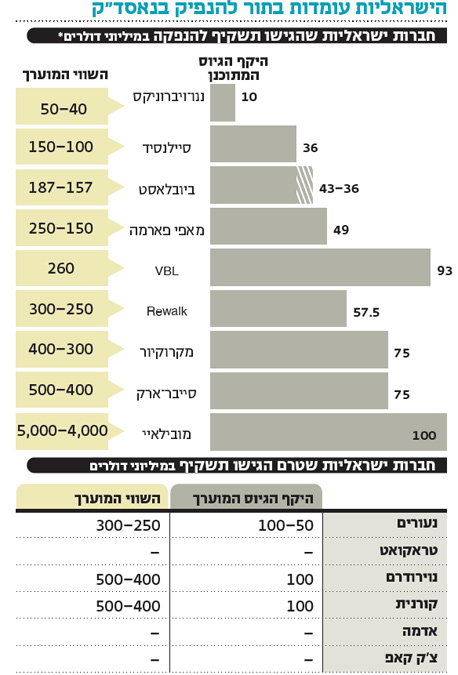

לא פחות מארבע חברות מתכננות לנצל את רמות השיא במדדים המובילים בוול סטריט כדי לבצע הנפקה עד סוף חודש יולי. בין החברות נמצאות מובילאיי, ביובלאסט, מקרוקיור ו־VBL. ננו־ויברוניקס הקטנה תנסה להצטרף אליהן. יתר החברות, ReWalk, סייבר־ארק, סיילנסיד ומאפי פארמה, צפויות גם הן להשלים הנפקה השנה, אלא שמועד ההנפקה עדיין לא נקבע.

ההנפקה החשובה ביותר ברשימת חברות אלה היא של מובילאיי, שפיתחה טכנולוגיה להתראה על תאונות המבוססת על מצלמות וחיישנים לכלי רכב. אם ההנפקה תתבצע בשווי של 5–3.5 מיליארד דולר, כפי שהחברה מבקשת, היא צפויה להיות ההנפקה הגדולה ביותר של חברה ישראלית בנאסד"ק אי פעם. מובילאיי פרסמה בחודש שעבר תשקיף גלוי ראשון לקראת ההנפקה, שבו נחשף כי היא מתכננת לגייס 100 מיליון דולר, שמיועדים להזרמה לתוך החברה. בנוסף לכך, מניות בשווי של כמיליארד דולר יימכרו בהצעת מכר של בעלי המניות הקיימים.

בראש בעלי המניות של מובילאיי נמצאים המייסדים זיו אבירם ופרופ' אמנון שעשוע, שצפויים למכור מניות בשווי של מאות מיליוני דולרים. עם המשקיעים הישראלים הנוספים במובילאיי נמנים בנק לאומי, כלמוביל (של משפחת חרל"פ, אגמון ודלק רכב), לב לבייב, אילן בן־דב, יעקב שחר וישראל קז (הבעלים של קבוצת מאיר), לני רקנאטי ואריק שטיינברג (לשעבר יו"ר פסגות).

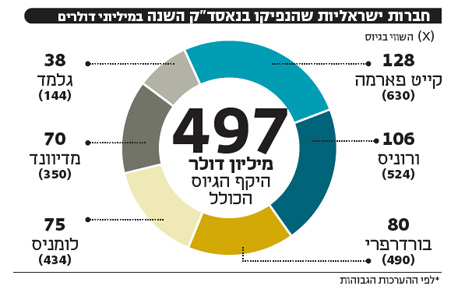

מתחילת השנה השלימו שש חברות ישראליות הנפקה ראשונית בארה"ב וגייסו כחצי מיליארד דולר. ברשימת המנפיקות ניתן למצוא את לומניס, ורוניס, בורדרפרי, גלמד, מדיוונד וקייט פארמה. אם אכן החברות החדשות יצטרפו אליהן, 2014 תהיה שנת שיא עבור החברות הישראליות שמבקשות להנפיק מעבר לים מאז שנת 2007, אז גייסו 14 חברות ישראליות 1.8 מיליארד דולר.

לא קשה לראות כי המגזר הפעיל ביותר בזירת ההנפקות הישראליות בנאסד"ק היה הביומד. מגזר אבטחת המידע תרם עד כה רק חברה אחת לעוגת ההנפקות, אך חברה נוספת, סייבר־ארק, אמורה להצטרף גם היא לרשימה. ברשימת החברות שטרם הגישו תשקיף או הגישו תשקיף חסוי נמצאות טראקואט, נוירודרם, קורנית, נעורים, צ'ק קאפ ואדמה (מכתשים אגן לשעבר). חלקן צפויות להנפיק עד סוף השנה הנוכחית.

אי אפשר להתעלם מחלקה של קרן ההון סיכון פונטיפקס בזירת ההנפקות השנה. הקרן מושקעת בחברות רבות שהנפיקו, מתכננות להנפיק או שהגישו כבר תשקיף. כך, למשל, פונטיפקס מחזיקה ב־6.6% ממניות חברת הביומד קייט פארמה, המפתחת תרופות לסרטן, בשווי 50 מיליון דולר. פונטיפקס מחזיקה אף במקרוקיור (6.6%), המפתחת תרופות לפצעים כרוניים, וב־ReWalk (10.6%), המפתחת עזרי הליכה למשותקים — שתי חברות שהגישו תשקיף להנפקה.

הקרן מושקעת גם בצ'ק קאפ, שפיתחה גלולה לאבחון בעיות מעיים וטראקואט המפתחת טכנולוגיה להעברת תרופות — הנמצאות במגעים ראשוניים עם חתמים בימים אלה. את קרן פונטיקס ייסד אלי הורביץ בשנת 2000 באמצעות גיוסי הון מגופים מוסדיים ישראליים ומשקיעים פרטיים. השותפים המנהלים אותה הם תומר קריב ורן נוסבאום. הקרן גייסה 210 מיליון דולר מאז הקמתה.

בועות בכל מקום

השאלה הגדולה הנשאלת כעת היא האם אכן חברות הטכנולוגיה והביומד יצליחו, בסופו של דבר, להשלים את הגיוס המתוכנן. ביום שלישי האחרון אמרה ג'נט ילן, יו"ר הפד האמריקאי, כי קיימים שני מגזרים שנסחרים בשוויים גבוהים מדי, למרות הירידות מאז תחילת השנה — מגזר חברות הביומד הקטנות ומגזר הטכנולוגיה. כך שפכה ילן מים צוננים על מניות חברות אלה, מה שיכול להוביל לכך שהחברות הישראליות שעדכנו את התשקיף לקראת הנפקה, עשויות למצוא את עצמן שוב בתקופה קשה לגיוסים. תקופה קשה שעלולה אולי לאלץ את החברות לחתוך שוויים או להמתין לחלון ההנפקות הבא. בכל מקרה, התשובות יתקבלו בשבועיים הקרובים.

לן רוזן, מנכ"ל ברקליס ישראל, אמר בשיחה עם "כלכליסט" על שוק ההנפקות כי "זה טרנד גלובלי, לא רק ישראלי. בשנת 2014 היו הכי הרבה הנפקות מאז שנת 2000. מדובר במגמה עולמית, והחברות הישראליות מנצלות אותה, זאת משום שבחברות ישראליות ממגזרים אטרקטיביים כמו ביומד וטכנולוגיה יש מאפייני צמיחה חזקים. אנחנו מצפים שזה יימשך ב־2014, אבל עדיין מוקדם לדעת אם גם שנת 2015 תהיה כל כך טובה. לפעמים חלונות הנפקה נסגרים. אי אפשר לדעת מה יקרה בעתיד". עד כה הנפיקו מתחילת השנה 150 חברות בבורסות השונות של וול סטריט, וכולן יחדיו גייסו 31.5 מיליארד דולר, זאת לעומת 222 הנפקות ב־2013 וגיוסים בהיקף של 54.9 מיליארד דולר.

באשר לדבריה של ילן אמר רוזן כי "אני חושב שקשה לדעת מתי יש בועה ומתי יש צמיחה אמיתית. אני לא הייתי ממהר להגיד שיש בועות. אלו מגזרים שמצליחים בתקופה האחרונה, ובועה היא לא בועה עד שהיא לא מתפוצצת".

לא הכל בידי ארה"ב

לדברי רוזן, "הסיבה המרכזית לכך ששוק ההנפקות בוער קשורה לכך ששוקי המניות עולים ודאו ג'ונס שובר שיאים שוב ושוב, ושבר כבר 15 פעמים את השיא השנה. יש לזכור שגם הפעילות במיזוגים ורכישות עלתה בצורה משמעותית, ככה שלא רק זירת ההנפקות בוערת אלא בכלל הפעילות העסקית גואה. אם מסתכלים קדימה, ההתאוששות של הכלכלה האמריקאית תהיה המפתח גם לשוק ההנפקות וגם לשוק המניות".

בנוגע לחשש כי הפסקת תוכנית רכישות האג"ח של הפד והעלאת הריבית יובילו לפגיעה בשוק ההנפקות, אומר רוזן כי "השוק מצפה כבר להעלאת ריבית בארה"ב, אבל אם הקצב יהיה מהיר ממה שהשוק מצפה, תהיה לזה ללא ספק השפעה שלילית על השוק. צריך גם לזכור שהמשבר באירופה עדיין לא נפתר סופית וגם יש בעיות גיאו־פוליטיות עולמיות שעשויות להשפיע על שוק ההנפקות ושוק המניות".

יו"ר הפד ג'נט ילן צילום: בלומברג

יו"ר הפד ג'נט ילן צילום: בלומברג