הבעלים החדשים יתמודדו עם החוק שנתפר לנוחי דנקנר

בקבוצת אי.די.בי יכולים לברך על השלמת המיזוג בין דסק"ש לכור. אי.די.בי אחזקות תימחק מעצמה במסגרת הסדר החוב, אבל שתי אבני נגף עדיין מצפות בהמשך: המיזוג המתבקש והמורכב בין אי.די.בי פתוח לדסק"ש, ושחיטתן הבלתי אפשרית של שתי פרות המזומנים, סלקום ושופרסל

לפני שבועיים קרא יו"ר אי.די.בי הנכנס, אהרון פוגל, לראש הממשלה ולשר האוצר להקפיא את חוק הריכוזיות. לא סוד הוא שבאי.די.בי לא אוהבים, בלשון המעטה, את החוק וטוענים, במידה רבה של צדק, שמדובר בחקיקה שכוונה היישר לבטן הרכה של מה שהיה עד לא מכבר הקונצרן הגדול בישראל. באמירה של פוגל יש יותר מאשר ביקורת כלפי הרשות המחוקקת. אופן יישום חוק הריכוזיות ישפיע על פוגל באופן ישיר וייקבע האם יתפקד כיו"ר הקבוצה, או שמה יכלה את זמנו בפירוק הפירמידה.

- משפחות מנור ולבנת העבירו לאי.די.בי 38 מיליון שקל - סכום פשרת הדיבידנדים

- "ההסדר באי.די.בי אינו מושלם. עכשיו, נותר להתמודד עם התוצאות"

- הנבוט של בן־משה חזק יותר

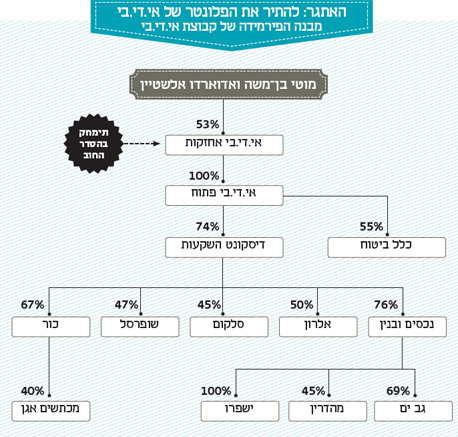

הצעת הסדר החוב שהגישו בעלי השליטה החדשים, מוטי בן משה ואדוארדו אלשטיין, תורמת להשטחת הפירמידה בכך שהיא מבטלת את הקומה העליונה - אי.די.בי אחזקות - שמנויותיה והאג"ח שהנפיקה יימחקו מהמסחר בבורסה עם השלמת הסדר החוב. לו היתה נבחרת הצעת הסדר החוב המתחרה שהוגשה על ידי בעל השליטה הקודם, נוחי דנקנר, היא היתה מותירה את אי.די.בי אחזקות כחלק מהפירמידה. במקרה כזה, האתגר המורכב ממילא שבפניו ניצב היום דירקטוריון אי.די.בי היה הופך למשימה בלתי אפשרית. ניתוח הדרכים להשטחת הפירמידה של אי.די.בי מתייחס לקבוצה ביום שאחרי השלמת ההסד, כאשר אי.די.בי פתוח היא השכבה הראשונה ודיסקונט השקעות היא השכבה השנייה.

כלל ביטוח: חובת הפרדה

האחזקה של אי.די.בי בחברת הביטוח של אי.די.בי, כלל ביטוח, מוגדרת כשכבה שנייה (אחרי אי.די.בי פתוח) המותרת על פי חוק הריכוזיות. אלא שעל כלל ביטוח חלה מגבלה אחרת המופיעה בחוק, שמטרתה להפריד בין תאגידים ריאליים משמעותיים ולופים פיננסיים משמעותיים. כך שממילא אי.די.בי נדרשת למכור את כלל ביטוח תוך שש שנים מיום כניסת החוק לתוקף, משמע עד דצמבר 2019. באי.די.בי פועלים זה מכבר למכירת כלל ביטוח ואף חתמו באוגוסט 2013 על הסכם למכירת השליטה בחברת הביטוח לפי שווי של 4.6 מיליארד שקל. בתחילת השבוע דווח על הארכת התקופה שנקבעה להשלמת עסקת המכירה של כלל ביטוח ל־JT לנוכח העובדה שעדיין לא הושגו כל האישורים הרגולטוריים הנדרשים.

מיזוג כור עם דסק"ש

בתחילת השבוע נרשמה התפתחות משמעותית בקבוצת אי.די.בי, כשהמיזוג בין דיסקונט השקעות (דסק"ש) לכור הושלם. בעקבות המיזוג, המניות של כור הפסיקו להיסחר בבורסה ושלוש סדרות האג"ח שלה ייפרעו בפדיון מוקדם ב־17 במרס. הודות למיזוג, כור כבר לא נחשבת לשכבה שלישית והדירקטוריון של אי.די.בי יכול לסמן וי על משימה אחת שהושלמה. לאי.די.בי עדיין יש צורך להידרש לאחזקה של 40% באדמה (מכתשים אגן). הגם שמדובר בחברה פרטית, העובדה שהאג"ח שלה נסחרות בבורסה משאירה אותה בגדר שכבה, ועם השלמת המיזוג של כור, היא עולה מהשכבה הרביעית לשלישית.

מימין: אדוארדו אלשטיין ומוטי בן משה צילום: אוראל כהן, אניה בוכמן

מימין: אדוארדו אלשטיין ומוטי בן משה צילום: אוראל כהן, אניה בוכמן

אלרון: בעקבות מלאנוקס

בכל הקשור להיערכות לחוק הריכוזיות בתקופת הביניים, שנקבעה לטווח של 6-4 שנים, לחברת האחזקות בתחומי המכשור רפואי והטכנולוגיה – אלרון – יש שני יתרונות. ראשית, אלרון לא הנפיקה אג"ח לציבור, ושנית, אלרון היא חברה דואלית הנסחרת גם בנאסד"ק. שילובן של שתי עובדות אלו פותח בפני אי.די.בי את האפשרות למחוק את אלרון מהמסחר בבורסה בתל אביב, באופן שתיסחר רק בחו"ל, ותחדל מלהיחשב כשכבה שלישית.

מכירת נכסים ובנין

פעילות הנדל"ן בקבוצת אי.די.בי מרוכזת בחברת נכסים ובנין המוגדרת כשכבה שלישית, ומחזיקה בשלוש חברות נוספות: גב ים (69%), מהדרין (45%) וישפרו (100%), שמוגדרות כחברות בשכבה הרביעית. המהלך המתבקש מבחינת אי.די.בי הוא למזג בין נכסים ובנין לחברות־הבנות שלה, אולם צעד זה מורכב מבחינה משפטית ורגולטורית והוא צפוי להיתקל בהתנגדות של מחזיקי האג"ח.

החלופה השנייה היא לחלק את השלוש כדיבידנד בעין, באופן שדיסקונט השקעות, המחזיקה ב־76% מנכסים ובנין, תקבל לידיה 76% מהמניות שיחולקו כדיבידנד. אלא שגם המהלך הזה צפוי להיתקל בהתנגדות, הפעם מצד מחזיקי האג"ח של נכסים ובנין שלא ישבו מנגד שעה שנכסים כה משמעותיים מחולקים כדיבידנד לבעלי המניות.

יתכן שהפתרון הסביר הוא מכירה של נכסים ובנין ואיתה שלוש החברות־הבנות. נכון להיום, שווי השוק של נכסים ובנין עומד על כ־1.5 מיליארד שקל, והוא אף עולה במקצת על הערכת השווי שבוצעה לחברה על ידי MNS במסגרת הערכת השווי לאי.די.בי.

סלקום ושופרסל: אין פתרון

המשימה הקשה ביותר המונחת לפתחו של דירקטוריון אי.די.בי היא הטיפול בחברות סלקום ושופרסל, הצמד שבשנים היפות של אי.די.בי היה אחראי לחלוקות הדיבידנד המסיביות ביותר בקבוצה. הקושי בא לידי ביטוי בכך ששתי החברות גם נסחרות בבורסה וגם הנפיקו אג"ח לציבור. במקרה זה, הצעת רכש למניות שבידי הציבור אינה עומדת על הפרק בשל שווי השוק הגבוה שלהן, אלא אם כן תעשה בדרך של החלפת מניות עם החברה־האם, דסק"ש. אלא שגם אז, ספק רב אם מחזיקי האג"ח של סלקום ושופרסל יסכימו להתרחק מפרות המזומנים ושהחוב כלפיהם יעלה לקומה גבוהה יותר.

גם חלוקת המניות של סלקום ושופרסל כדיבידנד בעין לא עומדת על הפרק, משום שהיא תותיר את דסק"ש ללא שני הנכסים המשמעותיים שלה. אין להסיר מהשולחן את האפשרות למכירת אחת מהחברות או של שתיהן, אולם ככל שהחלופה הזאת תמומש, פוטנציאל הצפת הערך שבעלי השליטה החדשים שואפים להציג ייפחת באופן משמעותי. הפתרון הריאלי היחיד לביטול השכבה השלישית של סלקום ושופרסל הוא למחוק את אחת השכבות שמעל, אולם כפי שיוצג בהמשך, גם צעד זה הוא לא מובן מאליו.

מיזוגן של פתוח ודסק"ש

בקבוצת אי.די.בי יכולים לברך על השלמת המיזוג בין דסק"ש לכור, אולם אין חולק על כך שהם לא יכולים לנוח על זרי הדפנה. המיזוג הבא המתבקש הוא בין אי.די.בי פתוח לדסק"ש. זהו מהלך מורכב וסבוך, אולם אם יושלם, יעלים את השכבה השנייה בפירמידה של אי.די.בי ובכך יעלה את כל יתר החברות קומה אחת למעלה. כדי להמחיש את גודל האתגר, די להביט על הקשיים שחוו ההנהלות של דסק"ש וכור במסגרת המיזוג ביניהן, קשיים שעלו למרות שכל החוב למחזיקי האג"ח של כור נפרע בפירעון מוקדם בתנאים משופרים. מהלך דומה בין אי.די.בי פתוח לדסק"ש צפוי להיות קשה שבעתיים לנוכח העובדה שנכון להיום, דירוג האשראי של הראשונה הוא D ואילו של השנייה הוא ה־B.