בלעדי לכלכליסט

אלוביץ' משפר עמדות: מנסה למחזר חוב של 2.6 מיליארד שקל

כמה ימים לאחר שמכר 12% ממניות אינטרנט זהב לטדי שגיא, בעל השליטה בבי־קומיוניקיישנס מנסה למחזר את ההלוואה שנטל מקונסורציום בנקים כדי לרכוש את בזק. המטרה: פריעת הלוואה ממגדל או חוב לבעלי האג"ח

שאול אלוביץ', בעל השליטה בבי־קומיוניקיישנס, מקיים מגעים למיחזור החוב שנטל מקונסורציום בראשות בנק הפועלים לרכישת השליטה בבזק ב־2009, כך נודע ל"כלכליסט".

- ההימור של טדי שגיא משלים את המהפך של אלוביץ'

- בזק רוצה להעלות את דמי הניהול לאלוביץ' ל־5.5 מיליון שקל

- אלוביץ' מנסה לגייס חוב של 600 מיליון דולר בלונדון

אלוביץ' מבקש לנצל את העובדה כי החל מהשנה הרביעית להלוואה, כלומר מאפריל 2013, הקנס בגין פרעון מוקדם הוא נמוך, ועומד על כמה מיליוני דולרים בלבד.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

אחת החלופות שנבחנת היא להגדיל את ההלוואה מהבקים - ממנה נותר לו חוב של 2.6 מיליארד שקל בריבית שקלית של 6% - בסכום של 400–500 מיליון שקל, ולפרוע את החוב של בי־קומיוניקיישנס לחברת הביטוח מגדל - 550 מיליון שקל בריבית צמודה שקלית יקרה יותר של 6.8%. אפשרות נוספת היא לפרוע חלק מהאג"ח, בהיקף של 705 מיליון שקל, שנושאות ריבית שקלית של 6.5%.

חלופה נוספת היא דחייה או פריסה של החוב מעבר ל־2017, מאחר שכיום פורעת החברה כ־510 מיליון שקל בשנה והוא מעוניין להפחית את הסכום ל־330–350 מיליון שקל בשנה. המגעים מול הבנקים נערכים באמצעות מנכ"ל אינטרנט זהב דורון תורג'מן.

שאול אלוביץ', בעל השליטה בבי־קומיוניקיישנס צילום: יובל חן

שאול אלוביץ', בעל השליטה בבי־קומיוניקיישנס צילום: יובל חן

עדיין מנסה לגייס בלונדון

המגעים נערכים במקביל לניסיונות של אלוביץ' לגייס 500–600 מיליון דולר בהנפקת אג"ח בלונדון, להחלפת ההלוואה מהבנקים. מגעים אלה קיבלו רוח נגדית חזקה בימים האחרונים לאחר שחברות הדירוג האירופיות הפחיתו דירוג אג"ח שהנפיקה HOT בלונדון בשתי דרגות. חוסר האמון שהעניקו חברות הדירוג ל־HOT עשוי להוות אינדיקציה ליחס לבזק, שחולקת תחום פעילות עם HOT.

לגיוס בחו"ל יתרונות בצורת החזר של כל הסכום בסוף תקופת ההלוואה בת 7–8 שנים, ותשלום של ריבית בלבד לאורך השנים, מה שמותיר בידי בי־קומיוניקיישנס יתרת מזומנים גדולה עד להחזר ההלוואה, שעשויה לאפשר לחברה טווח פעילות גדול יותר. בנוסף, גיוס כזה לא מצריך עמידה בקובננטים פיננסיים.

מצד שני, נטילת הלוואות מבנקים וחברות ביטוח בארץ מאפשרת התנהלות דיסקרטית יחסית וריביות נוחות יותר ללא סיכון שינוי שערי מטבע.

הדיבידנדים הנדיבים שחילקה בזק עד כה איפשרו לבי־קומיוניקיישנס לפרוע אשראי של כ־2 מיליארד שקל תוך כדי הקדמת תשלומים של כ־700 מיליון שקל לבנקים. כאמור, נכון להיום נותר לבי־קומיוניקיישנס חוב בנקאי של כ־2.6 מיליארד שקל בעוד ששווי המניות המשועבדות הוא כ־3.9 מיליארד שקל, והחברה עומדת בכל אמות המידה הפיננסיות שנקבעו. 40% מהחוב הוא להפועלים, 20% ללאומי והיתר למזרחי־טפחות, HSBC ועמיתים. בין אלוביץ' לבנקים לא קיים מנגנון התאמה שהיה מאפשר לבנקים לדרוש חיזוק ביטחונות בעת ירידה מהותית ומתמשכת במניית בזק.

האג"ח זינקו

מתוך יתרת האשראי הבנקאי אמורה בי־קומיוניקיישנס לפרוע עד 2016 כ־1.5 מיליארד שקל בתשלומים חצי־שנתיים, ואת יתר הסכום בתשלום אחד ב־2017. יתרת החוב למגדל עומדת על כ־550 מיליון שקל ולבעלי האג"ח ואחרים (כולל ריביות) חייבת החברה כ־860 מיליון שקל.

בהתאם לכך, מוערך החוב הפיננסי ברוטו של בי־קומיוניקיישנס ב־4.04 מיליארד שקל, ובניכוי מזומנים ושווי מזומנים של מיליארד שקל שקל מסתכם החוב הפיננסי נטו ב־3.03 מיליארד שקל.

אלוביץ' מחזיק באמצעות יורוקום תקשורת בכ־68% מאינטרנט זהב, שמצדה מחזיקה בכ־80% מבי־קומיוניקיישנס שמחזיקה בכ־31% מבזק.

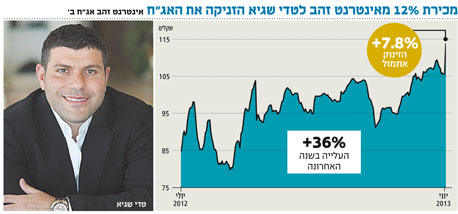

ביום חמישי האחרון מכרה אינטרנט זהב 12% ממניות בי־קומיוניקיישנס לאיש העסקים טדי שגיא תמורת 125 מיליון שקל במטרה להגדיל את יתרות הנזילות שלה, ולהבטיח שבקופה יהיה סכום שיספיק לפרעון חובותיה בשנתיים הקרובות. העסקה הביאה לעליות חדות של 7.8% באג"ח ב' של אינטרנט זהב אתמול, ולזינוק של 5.75% במניית החברה בבורסה בתל אביב.

אג"ח ג' של אינטרנט זהב, שעד לפני שנה נסחרה בתשואת זבל, השלימה לאחר עלייה של 5.76% אתמול זינוק של 71% בשנה האחרונה, במקביל התשואה עלייה ירדה מתשואת זבל של 34% בספטמבר האחרון, לתשואה של 12.6%.

טרם העסקה, קופת אינטרנט זהב כללה מזומנים בהיקף של 167 מיליון שקל בעוד שעד סוף השנה על החברה לשלם חוב של 144 מיליון שקל וב־2014 עליה לשלם 170 מיליון שקל. העסקה פותרת את בעיית התזרים לחברה לשנתיים הקרובות ועל כן העליות החדות באג"ח.

המשקיעים בפירמידה של אלוביץ' הרגישו בטוחים יותר בהשקעה באג"ח של בי קומיוניקיישנס שהחזיקה ישירות במניית בזק. שתי חברות האחזקה סבלו ממינוף גבוה והיתרון של בי קומיוניקיישנס הוא שהדיבידנדים הרבים שבזק חילקה הגיעו ישירות אליהם.

מחזיקי האג"ח של אינטרנט זהב היו רחוקים יותר מהדיבידנד ועל כן התשואה לפדיון בבי קום עומדת היום על 1.77% באג"ח א' לעומת תשואה דו־ספרתית באינטרנט זהב.

הפרה החולבת

מדיניות חלוקת הדיבידנדים האגרסיבית של אלוביץ' בבזק הגדילה משמעותית את התחייבויותיה במהלך השנים האחרונות, מאחר שהרווחים שצברה בזק לא הספיקו להיקף הדיבידנדים שביקש אלוביץ' למשוך. מהלך זה, שבאופן טבעי אמור לערער את יציבותה של החברה, דווקא לא פגע בבעלי המניות של בזק שנהנו מעלייה של כ־50% במניה בשנה האחרונה.

עלייה זו תרמה גם למשקיעים בחברות שנמצאות במעלה הפירמידה, ששווי הנכסים שלהם גדל יחד עם הזינוק במניית בזק.