אג'יו: השמדה עצמית

כך בנתה ארצות הברית מנגנון גאוני שהניע את הכלכלה האמריקאית, משך אחריו את שאר העולם, ואחרי שיצא משליטה קרס לתוך עצמו. פרופ' יאניס ורופקיס, הכלכלן הלוהט באירופה, חושף את ההיסטוריה הסודית של הכלכלה העולמית ומזהיר: מתחת לפני השטח מתבשלת עוד רעידת אדמה

בלב המבוך שאותו בנה מינוס, מלך כרתים, חי יצור איום - חציו אדם, חציו שור. המיתולוגיה היוונית מספרת כי מדי שנה דרש מינוס מאזרחי אתונה, שאותה הביס בקרב, לשלוח אליו שבעה נערים צעירים ושבע נערות רכות, שנשלחו אל המבוך שלא על מנת לחזור. היצור המרושע שבלב המבוך, המינוטאור, ניזון מבשר אדם, וכל עוד המינוטאור נותר שבע, השלום והשגשוג נשמרו.

- אג'יו: "הוריקן 3D יכה את המערב בשנים הקרובות"

- אג'יו: 1.4 קוואדריליון דולר: שוק הנגזרים העולמי כמעט שילש את עצמו ב-5 שנים

- אג'יו: המחלה הפיננסית שכל העולם מפספס

לפרופ' יאניס ורופקיס (Varoufakis), מהכלכלנים המובילים באירופה, יש גרסה מודרנית למיתוס הזה. בסיפור של ורופקיס המינוטאור עוצמתי בהרבה, והקורבנות מגיעים אליו מכל העולם ולא רק מאתונה. המינוטאור הוא מנגנון כלכלי חובק עולם שבמרכזו ניצבת ארצות הברית, שבשנים שלפני המשבר שאבה אליה הון וסחורות וכך יצרה ביקושים עבור שאר העולם. זה היה מנגנון מעוות ולא מאוזן, אבל הוא עבד - עד לקריסה.

פרופ' יאניס ורופקיס. "חוסר איזון גובר בכלכלה העולמית"

פרופ' יאניס ורופקיס. "חוסר איזון גובר בכלכלה העולמית" במיתולוגיה היוונית הנסיך תיזיאוס הרג את המינוטאור והביא לסוף שלטון כרתים באזור. בסיפור של ורופקיס מכת המוות הונחתה על המינוטאור על ידי וול סטריט, וסימנה את סוף העידן הקפיטליסטי כפי שהכרנו אותו עד כה. בינתיים עידן שגשוג חדש עוד לא מסתמן באופק, וורופקיס מתריע: אם מנהיגי העולם לא יתעשתו, זה עלול להיגמר בטרגדיה.

עניין של איזון

ורופקיס (51), פרופסור לכלכלה באוניברסיטת אתונה ומבקר חריף של ממשלת יוון, הפך בשנים האחרונות לאחד הקולות הדומיננטיים בדיון הכלכלי באירופה, לפרשן מבוקש ולמשתתף קבוע במסגרות פורצות דרך כמו הכנסים שמארגן המוסד לחשיבה כלכלית חדשה, אשר הוקם במימונו של המיליארדר ג'ורג' סורוס. הכלכלן האוסטרלי סטיבן קין, עוד אחד מכוכבי המשבר, מכנה את ורופקיס "אחד הכלכלנים המבריקים והחדשניים בעולם כיום". רב המכר שלו, "המינוטאור הגלובלי", תורגם כבר לחמש שפות (אך לא לעברית) ויוצא בימים אלה במהדורה שנייה באנגלית. למרות ההכרה הגוברת, ורופקיס, שהחל מהשנה מלמד גם באוניברסיטת אוסטין בטקסס, מודה בפה מלא שהוא נמצא מחוץ למיינסטרים. בעוד שלפני שבועיים בדאבוס הסכימו קברניטי הכלכלה העולמית כי סכנת תרחישי הקיצון, "הברבורים השחורים", נרגעה בינתיים - כשוורופקיס מסתכל על הכלכלה העולמית, הוא רואה תמונה שונה לגמרי.

"נכון שהבנקים המרכזיים הצליחו למזער את הסיכון שתהיה קריסה קטסטרופלית של מערכת הבנקאות. הם מזרימים נזילות לבנקים ולממשלות, ובכך מפחיתים את ההסתברות שנראה עוד גוף כמו ליהמן ברדרס קורס בשנה הקרובה", הוא מודה. "זה לא דבר רע, כמובן, אבל זה לא פותר את הבעיה. הלוחות הטקטוניים שנעים מתחת לפני השטח המוניטרי עדיין זזים באופן שעלול לגרום לרעידת אדמה חדשה. באירופה אנחנו מדברים על משבר החובות ובארה"ב אנחנו מדברים על הגירעון, אבל אלה הסימפטומים, לא הסיבה, והתוצאה היא שהתרופה גורמת ליותר נזק מתועלת".

המפתח של ורופקיס להבנת המשבר טמון בזרימת ההון והסחורות בעולם: מישהו צריך לקחת את ההון העודף והמוצרים העודפים שנוצרים בחלק אחד של הכלכלה העולמית ולהעביר אותו לחלקים אחרים שלה. "כלכלת שוק מתפקדת חייבת שיהיה לה מנגנון מיחזור", הוא אומר. "בכל כלכלה יש אזורים ומגזרים שנמצאים בגירעון. אני בטוח שבתל אביב, למשל, יש עודף תמידי לעומת שאר חלקי ישראל, שנמצאים בגירעון. אז איך הגירעון הזה ממומן? ואיך העודף בשאר האזורים ממומן?". התשובה של ורופקיס היא על ידי מגוון מנגנונים למיחזור עודפים, מתשלומי קצבאות ועד תקציבי פיתוח ממשלתיים.

"בארה"ב, למשל, יש מכלול צבאי־תעשיייתי. אם בואינג, למשל, מקבלת חוזה גדול לבניית מטוס קרב חדש, אחד התנאים הנסתרים הוא שהפרויקט יכלול השקעה באחת המדינות הגירעוניות. כך מתקבלת השקעה באזור הגירעון, שמאפשרת לו להמשיך לרכוש עודפים מאזור העודפים. כך נוצרת כלכלת שוק בת־קיימא".

מה שנכון עבור כל מדינה בארה"ב נכון גם ברמה הגלובלית. "מאז מלחמת העולם השנייה ועד למשבר של 2008 ארה"ב שיחקה את התפקיד הגלובלי של מתווכת בין עודפים לגירעונות, היא היתה הגורם שמאזן את הכלכלה העולמית", הוא אומר. "לפעמים היא מילאה את התפקיד הזה טוב יותר, לפעמים טוב פחות - אבל היא מילאה אותו. מאז המשבר ארה"ב איבדה את היכולת למלא את התפקיד, והתוצאה היא שאנחנו נמצאים במצב תמידי של חרדה. למשבר יש צורות שונות ברחבי העולם, אבל זה אותו משבר שפוגע בכולנו. השווקים והכלכלה הגלובלית כושלים בלקיחת ההצטברות האדירה של חסכונות, רווחים שנצברו ואין להם לאן ללכת, ובהשקעתה בפעילות יצרנית - וכך בעצם ליצור הכנסות שיאפשרו לנו להתמודד עם החובות וההפסדים".

זרימה מעגלית פשוטה

ורופקיס כמובן אינו הכלכלן היחיד שמתמקד בתנועות הסחר וההון ברמה העולמית, אך מה שמייחד אותו הוא הטענה שלפיה מאז מלחמת העולם השנייה ארה"ב לקחה על עצמה במודע את תפקיד זו שמבטיחה שגלגלי המנגנון הכלכלי העולמי ימשיכו להסתובב. בהתחלה היא עשתה זאת מעמדת כוח: ככלכלה היחידה שנותרה עומדת על רגליה אחרי המלחמה היא ייצאה לשאר העולם, ונהנתה מעודף תקציבי אדיר. קברניטי הכלכלה האמריקאית דאז, שחוו על בשרם את לקחי השפל הגדול, הבינו היטב שכדי להניע את הכלכלה העולמית, הם צריכים להזרים את העודפים הללו החוצה. התוצאה היתה מה שוורופקיס מכנה "התוכנית העולמית".

"באמצעות יוזמות כמו תוכנית מרשל לשיקום אירופה וניסיונות בלתי פוסקים של הממשל האמריקאי להעביר יתרות הון מאמריקה לאירופה וליפן, האמריקאים יצרו אז מנגנון מיחזור עודפים גלובלי", הוא מסביר, "והתוצאה היתה עידן הזהב של הקפיטליזם, שהתאפיין בצמיחה יציבה ביותר לאורך שנות החמישים והשישים. מנגנון מיחזור העודפים הזה גווע בשנות השישים בגלל שלארה"ב לא היו יותר עודפים למחזר. השילוב בין מלחמת וייטנאם, מצד אחד, ללחצים החברתיים הפנימיים שגרמו לנשיא ג'ונסון לאמץ תוכניות רווחה נדיבות, מצד שני, מחקו את העודפים שלה".

ארה"ב, במילים אחרות, הפכה בסוף שנות השישים למדינה גירעונית, כזו שמייבאת משאר העולם וגם לווה ממנו כסף. זהו מצב עניינים שמיטב הפרשנים מקוננים עליו כבר 30 שנה. הגירעון התופח והעובדה שכבר לא מייצרים שום דבר באמריקה משמשים כעדויות פופולריות לשקיעתה. אלא שלטענת ורופקיס, הגירעונות האדירים של ארה"ב היו תוצאה של החלטה מודעת להיפרד מהתוכנית העולמית, ולעבור למודל אחר.

"מה שהיה כאן הוא שילוב של תכנון מאוד חכם שנעשה על ידי מספר קטן של פקידים, מצד אחד, ושל כוחות אבולוציוניים טבעיים, מצד שני. היו אנשים כמו פול וולקר (שהיה בכיר במשרד האוצר האמריקאי בשנות השבעים וכיהן כיו"ר הפדרל ריזרב במשך רוב שנות השמונים - א"פ), שיחד עם אחרים במערכת הביטחון ובמשרד האוצר פשוט נמנעו מלנקוט צעדי צנע מהסוג שגרמניה מקדמת כיום. כשארה"ב נכנסה לגירעון, הפקידים יכלו להיכנס לפאניקה - בדיוק כמו שהאירופים נכנסים לפאניקה היום - וללחוץ על הבלמים בכל הכוח. אם הם היו עושים את זה, כלכלת העולם היתה קורסת וארה"ב לא היתה מצליחה לשמור על ההגמוניה שלה בעשורים שלאחר מכן. הפקידים הבינו שברגע שארה"ב איבדה את העודפים שלה, מה שהם צריכים לעשות הוא פשוט להמשיך למחזר אותם - אפילו אם אלה עודפים של מישהו אחר. במקום ללחוץ על הבלמים התקציביים, הם אפשרו גם לגירעון המסחרי וגם לגירעון התקציבי לצמוח באופן בלתי מוגבל, ללא שום מעצורים. זה היה מתוכנן".

השור של וול סטריט. "על כרעי תרנגולת" צילום: עומר הכהן

השור של וול סטריט. "על כרעי תרנגולת" צילום: עומר הכהן במקביל, אומר ורופקיס, פעלו בארה"ב "כוחות אבולוציוניים" שדחפו גם הם באותו כיוון בדיוק. התאגידים האמריקאיים הפכו לגלובליים, ופיתחו את מה שהוא מכנה "מודל וולמארט". "בעצם מדובר במה שפעם היו מכנים מלחמת מעמדות: ניסיון לסחוט את ההכנסה של עובדי הצווארון הכחול האמריקאים". הלחץ המתמיד לריסון משכורות העובדים לא רק הגדיל את רווחי התאגידים, הוא אומר, אלא גם הקטין את האינפלציה בארה"ב והפך אותה ליעד אטרקטיבי להשקעה, "מגנט להון זר" לפי ורופקיס: "ההון הזה סגר את המעגל - ארצות הברית משכה אליה גם את ההון וגם את היצוא העולמי".

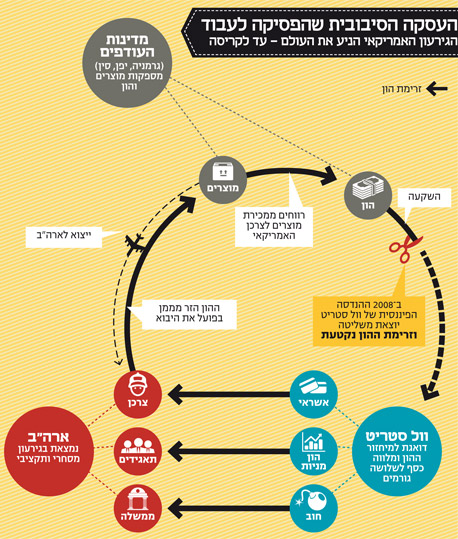

כך נוצר המנגנון שוורופקיס מכנה המינוטאור הגלובלי, "מודל שמבוסס על זרימה מעגלית פשוטה: ארה"ב שאבה את היצוא נטו של גרמניה, של יפן, ובהמשך גם של סין - של כל המדינות המייצאות. היא ייבאה מהמדינות האלו יותר משהיא ייצאה אליהן, והגירעון המסחרי שלה מול המדינות האלו הלך ותפח. כדי לתחזק את הגירעון המסחרי היה צריך לממן אותו, וזה נעשה על ידי יצירת התנאים לכך שהרווחים שעשו היצואנים בגרמניה, יפן וסין יישלחו לניו יורק לצורך השקעה. במקביל, גם הממשל הפדרלי היה בגירעון, וגם הוא היה צריך למצוא דרך לממן את עצמו. הוא עשה זאת באמצעות הנפקת איגרות חוב, שנקנו בחלקן על ידי אזרחים אמריקאים, ובחלק גדל והולך שלהן על ידי משקיעים זרים".

ורופקיס משדר אמביוולנטיות מובהקת: מצד אחד, הוא מתאר "עיוות בקנה מידה גלובלי". ומצד שני, הוא מודה שכך הושגה יציבות עולמית במשך עשורים - כל עוד העסק עבד.

אשראי על גבי צונמי פיננסי

כאן נכנס לתמונה עוד חלק קריטי במנגנון, שהוא גם זה שהביא לקריסתו: וול סטריט. "ההערכה שלי היא שכ־70% מהרווחים של שאר העולם מצאו את עצמם בחזרה בוול סטריט", אומר ורופקיס. "כשסיני או גרמני רוצה להשקיע בארה"ב, איך הוא עושה את זה? דרך וול סטריט. וול סטריט פשוט היתה מוצפת בכסף, 3–5 מיליארד דולר זרים זרמו אליה מדי יום".

ואז וול סטריט עשתה מה שוול סטריט עושה: בכל פעם שמישהו נותן לבנקאי בוול סטריט דולר, הוא מחפש איך לגרום לדולר הזה להכפיל את עצמו. "במשך 10–15 שנה וול סטריט היתה פשוט גורם מתווך, אבל אז הומצאו מכשירים פיננסיים שלקחו חלק מזרם המזומנים הזה, הפכו אותו לאג"ח, והניבו תשואות גבוהות למהנדסים הפיננסיים", מסביר ורופקיס. "וול סטריט החלה לבנות תשתית מרהיבה של אשראי על גבי צונמי ההון האמיתי שזרם לניו יורק מכל העולם. בנקודה מסוימת הפירמידות האלו של כסף רעיל פשוט נשרפו עד היסוד. זה היה המשבר של 2008".

למשבר הפיננסי היו השלכות הרות גורל. "וול סטריט איבדה את היכולת שלה להוות תחנת מעבר למנגנון מיחזור הכספים הגלובלי. היא לא מצליחה ליצור בקרב הצרכנים מספיק ביטחון. בעבר היא יצרה, באמצעות החידושים הפיננסיים שלה, התלהבות לא רציונלית בקרב הצרכנים, שהפכו למנוע שדוחף את שאר הכלכלה. עכשיו, כשהיא כבר לא יכולה לעשות את זה, היא בצרות. הרווחים הגבוהים של הבנקים נשענים כיום בעיקר על המדיניות המקלה של הפדרל ריזרב, ויש דאגה מה יקרה ברגע שהוא יתחיל להדק את המדיניות. וול סטריט עומדת על כרעי תרנגולת".

סוף למיתון או מלחמה כלכלית

כמעט חמש שנים אחרי המשבר, ורופקיס טוען כי "חוסר האיזון בכלכלה העולמית גובר, וזה נובע מכך שאין לנו יותר מנגנון למיחזור עודפים". לטענתו כי טרם נחלצנו מהמשבר, הוא מוצא חיזוק בשתי הוכחות: הראשונה היא הגירעון המסחרי האמריקאי, שהצטמצם באופן דרסטי אחרי המשבר - מ־781 מיליארד דולר ב־2005 ל־506 מיליארד דולר ב־2009. הגירעון המסחרי אמנם חזר לתפוח בינתיים, אבל על פי חישוביו של ורופקיס, "רבע מהביקוש שארה"ב היתה יכולה ליצור בשאר העולם אבד כתוצאה מהמשבר". השנייה היא זרימת ההון לארה"ב, שממשיכה לדעוך. "הזרים צמצמו את ההחזקות שלהם בנכסים אמריקאיים ביותר ממחצית", הוא אומר. "זה נכון שהם עדיין מממנים את הגירעון התקציבי של ממשלת ארה"ב, אבל הם כבר לא מממנים תאגידים אמריקאיים".

אז לאן הולכים מכאן? ורופקיס מעלה שני תרחישים. "הרעיון שאני מנסה לקדם הוא פעולה עולמית מתואמת ליצירת מוסד בינלאומי חדש שימלא את החלל שנוצר ב־2008, וייצר מחדש את מנגנון מיחזור העודפים שנעלם. צריך לערוך ועידה שבה לא רק ידונו בתיאום המדיניות המוניטרית בין בנקים מרכזיים, אלא גם ייצרו מנגנון, ברמת מדינות ה־G20, שיבטיח שעודפים נלקחים ממקומות כמו סין או יפן ומועברים בתיאום מלא של ממשלות ושווקים לאזורי הגירעון של העולם. כך נוכל להחזיר את הביקוש המצרפי ולמגר את איום המיתון העולמי".

ומה האופציה השנייה?

"לחלופין, נגיע לסיטואציה שבה היינו בזמן השפל הגדול: סדרה של צעדים מערערי איזון, מלחמות מטבע, וכשל תיאום ברמה העולמית. ההתמקדות העכשווית בצעדי צנע מובילה באופן בלתי נמנע לניסיון של המדינות להפחית את הגירעונות שלהם על ידי הגדלה בלתי פוסקת של העודף המסחרי שלהן (כלומר, כולן מנסות במקביל לייצא יותר מאשר הן מייבאות - א"פ). כל עוד לא נמצא דרך לפתוח במסחר בין־גלאקטי, ולהגיע לעודף מסחרי של כדור הארץ כולו מול יצורים מהחלל, הרי שלא ייתכן שזה יצליח".

אבל כרגע לא נראה שהעולם צועד בכיוון של תיאום.

"הבעיה הגדולה היא אירופה וארצות הברית. אירופה היא פשוט כאוטית, וארצות הברית בלתי נשלטת בגלל המבנה החוקתי שלה. הקושי להביא לתיאום עולמי נגרם בגלל שני מוקדי הכוח המרכזיים האלה. אני מקווה שלפני שיהיה מאוחר מדי קול התבונה יגבר, גם בוושינגטון וגם באירופה, שייתנו צ'אנס לתיאום הבינלאומי".