פאנל כלכליסט

"בעוד שנה יהיו פחות חברות ישראליות בוול סטריט"

ארבעת החתמים הזרים המובילים בישראל צופים כי בצורת ההנפקות של החברות ההייטק הישראליות בארה"ב תימשך גם ב־2013 ויהיו יותר רכישות מצד חברות בינלאומיות גדולות: "אקזיט פשוט יותר, זול יותר ונכון יותר בשביל המשקיעים"

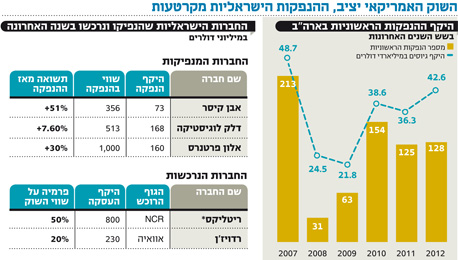

שנת 2012 היתה שחונה במיוחד מבחינת שוק ההנפקות הישראלי בוול סטריט ובמהלכה הונפקו שלוש חברות ישראליות - אבן קיסר, אלון פרטנרס ו דלק לוגיסטיקה. שתי האחרונות הן למעשה מעין "ספין אוף" של חברות שכבר היו בשוק האמריקאי - אלון USA ודלק US - ובכל מקרה, הנפקות אילו אינן קשורות במאום לתעשייה הישראלית מאחר שהן פועלות בארה"ב. שוק ההנפקות הישראלי לא התאושש מאז המשבר הכלכלי העולמי ב־2008–2009. ב־2010 היו שלוש הנפקות בלבד (מדיה מיינד, ורינגו ודי מדיקל), וב־2011 כלל לא בוצעו הנפקות.

- ראיון "כלכליסט": "למנהל טוב מרכיב מכריע בהצלחת הנפקה"

- מחנק האשראי: החברות מחפשות מימון, הציבור נשאר בבית

- הנהירה של הציבור לקרנות מחזירה לחיים את שוק ההנפקות

רגע לפני תחילת 2013 כינס "כלכליסט" ארבעה חתמים זרים מובילים הפועלים בישראל: יורם ענבר, מנכ"ל מריל לינץ' ישראל; איתי מקוב, מנהל הבנקאות הגלובלית ובנקאות ההשקעות של סיטי בישראל; ד"ר בעז שוורץ, מנכ"ל דויטשה בנק ישראל; ולן רוזן, מנכ"ל ברקליס ישראל, כדי לשאול האם ההנפקות הישראליות בחו"ל ימשיכו לסבול מחולשה או שהמגמה תשתנה ב־2013.

"שנת 2013 הולכת להיות טובה יותר מ־2012", אומר לן רוזן. "הסיבה לאופטימיות היא שבאופן היסטורי, בכל פעם שהיה שפל גדול בהנפקות, הגל הבא אחריו היה מצליח מאוד. כשהגלים מתחילים שוב, וגלים תמיד מתחילים שוב, נראה הנפקות בצורה חזקה מאוד". רוזן מוסיף כי בעקבות שינויים ברגולציה האמריקאית התשקיפים שמוגשים עכשיו לרשות ניירות ערך האמריקאית הם למעשה סודיים עד הרגע האחרון, ולכן קשה לצפות מה יהיה בעתיד פרט להנפקות שכל חתם עובד עליו בעצמו. "אני יודע על אילו הנפקות אני עובד. בשנה שעברה היו רק אבן קיסר, ועוד שתי הנפקות, אבל השנה יהיו חברות שיונפקו, אולם הידיעה על כך עדיין לא פורסמה. אני רואה חברות בדרך להנפקה שנמצאות בשלב מוקדם, ויש מקבץ חזק של חברות שמתפתח".

שוורץ מספר כי "אני ספרתי שמונה חברות מועמדות חזקות להנפקה, אולם קשה לדעת אלו מביניהן יתממשו. ייתכן גם שחלק מהן יירכש בדרך וחלק יחליטו גם לא להנפיק. בעיקרון, אני חושב שיש כמות לא מבוטלת של חברות מאוד טובות שמוכנות לצאת עם משקיעים שיש להם סבלנות, ואני חושב שנראה שנה טובה ב־2013. מקוב, לעומתם, פחות אופטימי וסבור כי "ב־2013 יהיו יותר חברות שיימכרו לעומת חברות שיונפקו".

באשר לשאלה האם האקזיטים המוקדמים טובים או רעים למשק הישראלי, אומר שוורץ כי "כולנו רוצים לבנות חברות גדולות, אבל אני דווקא לא בהכרח חושב שזה רע שילדים בני 20 מוכרים את חברות הסטארט־אפ שהם מקימים. הם עושים אחר כך עוד חברות, ומדובר בתהליך מאוד טוב ובריא. אנחנו רואים בנייה של יצרנים סדרתיים של חברות שמייצרים חברות טובות, וכל עוד יהיה עודף כסף — בעיקר אצל חברות הטכנולוגיה הגדולות בעולם - אנחנו נראה גל גדול בשוק המיזוגים והרכישות. זה פשוט יותר נכון, יותר זול ויותר ודאי בשביל המשקיעים לייצר אקזיט במיזוגים ורכישות ולא בהנפקה".

"המשקיעים חסרי סבלנות"

ביום חמישי האחרון התראיין ל"כלכליסט" ברוס מאן, אחד מעורכי הדין המובילים שהיו קשורים במיזוגים ורכישות בשוק הישראלי בתקופה האחרונה, בהם מכירת ריטליקס ל־NCR לפי שווי של 800 מיליון דולר, ואמר כי הבעיה המרכזית של שוק ההנפקות הטכנולוגיות הישראלי נוגעת לכך שבנקאי ההשקעות הקטנים נעלמו מהשוק והבנקים הגדולים עדיין לא נכנסו לנישה הזו. ענבר חולק על קביעה זו וטוען כי "הישראלים תמיד ידעו ותמיד יודעים איך להגיע לבנקאים הקטנים כשהם צריכים, זו לא הבעיה". איתי מקוב מבהיר אף הוא כי "אין חוסר בבנקאי השקעות לחברות הגדולות, וגם אין חוסר בבנקאי השקעות מהשורה השנייה והשלישית לחברות הקטנות. מישהו עשה גם גיוסים קטנים".

מקוב אף מציין כי "יש הרבה דיבורים בזמן האחרון על הנפקות, ויש הרבה כותרות על כך ש־2012 היתה עם מעט הנפקות, אבל אם מסתכלים על השוק האמריקאי, כמות ההנפקות בשנה האחרונה דומה לנתונים בשנים הקודמות. לא זו הבעיה. הבעיות של חברות ישראליות והסיבה שיש פחות הנפקות, הן הרצון של השוק לראות חברות יותר בשלות, כמו גם חוסר הסבלנות של המשקיעים לפתח את החברה עד שהיא תבשיל להנפקה. "אולי אנחנו צריכים לדון בשאלה יותר קריטית, למה זה חשוב בכלל שיש הנפקות? התשובה היא שכדי שייווצרו חברות גדולות בישראל, הן צריכות להפוך לציבוריות בשלב מסוים בחיים שלהן. זה חשוב למשק הישראלי. למה לא נוצרות חברות גדולות, זו שאלה חשובה שצריך לתת עליה את הדעת וצריך לראות איך המדינה או הכלכלה המקומית עוזרות לחברות כאלה להיווצר בעתיד, מאחר שהן מייצרות מובילות בסקטורים, ומחזיקות באשכולות ידע מסביב. גורמים אלו יוכלו לתרום לצמיחת הכלכלה הישראלית".

רוזן מוסיף כי "הבעיה היא לא שבנקאי ההשקעות נעדרים מהשוק בישראל, אלא שהשווקים לא קיימים לחברות הקטנות. חברות קטנות שהופכות לציבוריות מוצאות מי שייקח אותן לשוק - אבל הבעיה היא שהן לא מצליחות בשוק ההון עצמו".

אומרים שהסיבה למכירה המוקדמת זה הלחץ של הקרנות, זה נכון?

ענבר: "אני חושב שכל בן אדם צריך לעשות מה שטוב לו, כולל גם בחברות ההזנק. אם יש יזם שבסופו של דבר מה שחשוב לו זה לבסס את מצבו הכלכלי, כי יש לו הצרכים שלו, אי אפשר לבוא אליו בטענות. נפגשנו לאחרונה עם הרבה מאוד קרנות וחברות סטארט־אפ בתחום האינטרנט והניו מדיה, ואחד השותפים הבכירים בקרנות אמר שהוא לא ראה כזו כמות של יצירתיות וחדשנות כבר 20 שנה. אם אתה מסתכל בתחום האינטרנט, נבנית פה תשתית מאוד חזקה".

מקוב: "בתחום האינטרנט אמנם רואים פריחה, אבל בסך הכל רואים יותר ויותר חברות נמכרות — גם בוגרות. אנחנו מעורבים כיום גם במכירת חברות ציבוריות, לפחות ארבע חברות שעכשיו נסחרות. בעוד שנה מהיום, יהיו פחות חברות ציבוריות ישראליות בוול סטריט מאשר היום. השאלה היא אם זה חשוב או לא, ואם כן — מה צריך לעשות כדי לשנות את המגמה הזו".

יורם ענבר ובעז שוורץ (עומדים), ולן רוזן ואיתי מקוב צילום: עמית שעל

יורם ענבר ובעז שוורץ (עומדים), ולן רוזן ואיתי מקוב צילום: עמית שעל

רוזן: "כולנו מייעצים לחברות שלנו, שחושבות ללכת למסלול הציבורי, לבדוק במקביל גם אפשרות של מכירה. אני חושב שבישראל יש תמיד בעיה לבנקים עם חברות שרוצות למכור מוקדם. למה זו בעיה? כי אף אחד מהבנקים הגדולים לא עושה עסקאות מתחת ל־200 מיליון דולר, ומספר גדול של חברות לא מגיע לשם. עם זאת, אם ילד בן 20 יכול לקבל 10 מיליון דולר זה טיפשי מצדו לא לקחת את הכסף. זה רע למדינה, כי בסוף היום, הטכנולוגיות האלה עוברות מעבר לים. בישראל נשאר מרכז הפיתוח אבל זה רע לכלכלה. צריך חברות גדולות וחדשות בשביל לבנות את הכלכלה, ואני חושב שזה טרנד שאם הוא יימשך, זה יעשה נזק".

שוורץ: "לא ראינו חברות ישראליות בשוק ההנפקות כי הן עוד לא הבשילו. בשנת 2013 ההיצע נראה מאוד מעניין. ראינו גל של מכירות בשנת 2012, וזה בגלל שכשיש קרנות שרוצות להרים את הקרן הבאה, הן חייבות למכור. לממש אקזיט בהנפקה לוקח הרבה זמן".

"שוק המניות מתומחר זול מאוד כרגע"

נושא נוסף שמדאיג את החתמים הזרים הוא השפעה אפשרית של הצוק הפיסקאלי בארה"ב, כששוורץ סבור שהמשקיעים בשוק המניות נמצאים בטראומה. "ב־15 השנים האחרונות משקיעים חוו שתיים מהנפילות הגרועות ביותר שהיו מאז 1929. לא צריך לשכוח את זה שב־2000 השוק ירד ב־48% וב־2008 ב־57%. אם מסתכלים על פרמיית הסיכון במניות, היא מהגבוהות שראינו. שוק המניות כרגע מתומחר מאוד בזול, וזה אומר שאו שהמשקיעים חוששים שהרווחיות שראינו בחברות לא תימשך, או שהם חושבים שתהיה עליית ריבית ריאלית מאוד גדולה".

רוזן מציין כי "לצוק הפיסקאלי תהיה השפעה מכרעת על איך שהשנה הקרובה תיראה. ארה"ב נמצאת במצב מטורף בגלל שזה פצע שהיא גרמה לעצמה. דברים קורים בכיוון הנכון אבל יש בעיה פוליטית, והם מתקשים לפתור אותה. מבחינה כלכלית אין בעיה אמיתית, האבטלה יורדת והמשק מתאושש. באירופה אין כסף, וזו בעיה אמיתית, שייקח זמן לפתור אותה. בישראל יש לנו סט שונה של בעיות.

"אני אופטימי בנוגע לארה"ב, יהיה פתרון. היו מעט מאוד הנפקות ביחס לשנה שעברה מבחינה גלובלית, ויש הרבה כסף בקרנות ובחברות שחייב ללכת למקום כלשהו. אנשים כמהים לתשואה, והם יקבלו אותה בשוק המניות".

מפעל אבן קיסר בשדות ים צילום: נמרוד גליקמן

מפעל אבן קיסר בשדות ים צילום: נמרוד גליקמן

לדברי ענבר, "השנים הקרובות שייכות לבנקים האמריקאיים. יש כמה בנקים אמריקאיים שהם גם מסחריים וגם בנקי השקעות, שיש להם בוק של 200 מיליארד דולר. ההחזר שלהם יכול להיות מעל ל־10% ככה שהם יכולים להרוויח מעל ל־20 מיליארד דולר בשנה. הבעיה של הנדל"ן בארה"ב מתחילה להיפתר. גם התביעות המשפטיות שהבנקים סבלו מהם, ירדו. אפשר לראות שהבנקים האלה גם יותר רעבים לתת הלוואות, ברור שבהתחלה הם מתרכזים בארה"ב, אבל הם מתחילים להתפשט מזרחה. אמריקה תמיד היתה קטר שהוציא את העולם ממיתונים קודמים".

"הבנקים האמריקאיים צופים בתחזיותיהם כי מדד S&P 500 יעלה ב־2013 לשיא של 1,600 נקודות. מבחינת גיוסי חוב והנפקות בשנים האחרונות, לחברות כדאי יותר לממן את פעילותן באמצעות חוב. בחמש שנים האחרונות ההנפקות לא חזרו לממדים שהן היו בהם לפני 2007. זה דומה בישראל לשאר העולם, הדינמיקה הזו של חברות סטארט־אפ שנקנות. היום רוב החברות הגדולות בטכנולוגיה יושבות על מיליארדים של דולרים ובשבילן לקנות חברות ב־100–400 מיליון דולר זה הכי הגיוני. מה הן יעשו עם כל הכסף? ישלמו דיבידנד? חברות שמפסיקות לצמוח, כמו מיקרוסופט, או אינטל, מחלקות דיבידנד. גם אמדוקס מחלקות דיבידנד, זה אומר שהן מעדיפות להחזיר כסף למשקיעים מאשר לקנות חברות".

האם החשש מהנעשה באירופה ישפיע גם על שוק ההון בשנת 2013?

שוורץ: "במדיניות נכונה אירופה היא על סף יציאה מהמשבר. נראה אי־אלו משברונים סביב ירידת דירוג של אנגליה, צרפת ויפן, אבל אנחנו בדרך הנכונה החוצה. אני חושב שאנחנו עשויים עוד לראות זעזועים גדולים בספרד, אבל להערכתי, זה לא יכניס את אירופה למשבר כמו שראינו בשנתיים האחרונות".

מקוב: "צריך לזכור שבעשור הקרוב נראה המשך של מעבר במשקל הכלכלות למזרח, ולכן תהיה דעיכה מסוימת באירופה. האוכלוסייה מזדקנת, הכלכלה מצטמצמת ועדיין אין גידול שם בכלכלה, וגם אם הדברים ב־2013 יהיו רגועים, בסך הכל המגמה הזו של בעיה באירופה וביפן לא הולכת להשתנות".

"לא פלא ששוק ההון בארץ דועך"

נושא אחר שעליו חלוקים החתמים הוא מעורבתן של קרנות ההשקעה בהנפקות (קרנות אלו השקיעו לדוגמה בסודה סטרים ואבן קיסר, שהגיעו לבסוף להנפקה).

לן רוזן מציין כי "יש שתי השפעות. הראשונה היא שזה הופך את האקזיט לוודאי, לחברות כאלה יש אינטרס אחד והוא להחזיר כסף למשקיעים. הנקודה השנייה היא שזה מעכב את האקזיט. מהפרספקטיבה שלי, זה יכול לתרום לגידול של חברות ישראליות, מאחר שהן לא ייקחו את הטכנולוגיה מעבר לים אלא יבנו את החברה. השאלה היא אם יהיו עוד מהלכים של פרייבט אקוויטי, אני חושב שכן".

ענבר מסביר כי "אם החברה מתאימה להנפקה בחו"ל זה לא משנה אם בעלי המניות הם משפחה עשירה ישראלית, קרן פרייבט אקוויטי או מישהו אחר. מה שהיה נכון לאבן קיסר זה ללכת לארה"ב כי המכפילים שם יותר גבוהים. זה נכון לחברות שהן מוטות יצוא. לא תיקח את שופרסל ותנפיק בחו"ל. הנכס הוא מה שמשנה ולא בעל המניות. אם אייפקס היו יכולים להנפיק את תנובה בנאסד"ק, הם היו עושים את זה. חברות טכנולוגיה או חברות שהן מוטות יצוא, וזה לא משנה אם זאת מכתשים אגן או כל אחת אחרת, המקום הנכון עבורן זה חו"ל. נטפים מוכרת ל־113 מדינות, יידעו לתמחר אותה יותר נכון בחו"ל".

לדברי שוורץ, "הסביבה הרגולטורית בישראל בלתי אפשרית. במודע או שלא במודע, אנחנו הורסים את שוק ההון המקומי וכמות האלטרנטיבות פה תפחת. בארה"ב באו עם הקלות כדי שחברות ייצאו להנפקות. אנחנו מעבירים את השליטה היום מבעלי הרוב לבעלי המיעוט. אנחנו חייבים להתייחס לנושאים האלה. זה לא פלא שרואים את שוק ההון בארץ דועך".

מקוב מוסיף כי "המשקיעים בארץ לא יודעים להעריך בצורה טובה חברות יצואניות. אלה החברות שיכולות להוביל בתחומן. "בנושא הפרייבט אקוויטי, כשאני מסתכל על אקזיט כזה או אחר, עדיף קרן פרייבט אקוויטי. היא תבנה את החברה לאורך זמן ויש סיכוי שהלב של החברה יישאר בישראל והוא יעזור לחברה להפוך לגדולה יותר או משמעותית יותר".