מחנק האשראי: החברות מחפשות מימון, הציבור נשאר בבית

המכרז הציבורי בהנפקת האג"ח האחרונה של החברה לישראל נענה על ידי מזמין אחד בלבד. בשלמה החזקות לא הצליחו להשיג אפילו את זה

החברה לישראל ושלמה החזקות פרסמו אתמול את תוצאות הנפקות איגרות החוב שביצעו בשבוע החולף. התוצאה העגומה: חוסר היענות משווע מצד הציבור, נוכח הסנטימנט השלילי בשוק האג"ח.

| קנייה חזקה | קנייה | המתן | מכירה | מכירה חזקה |

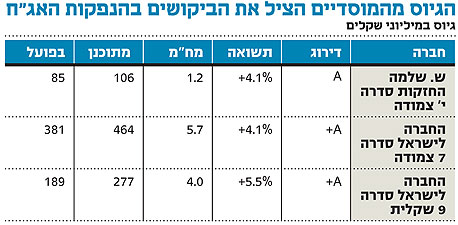

החברה לישראל, שבשליטת עידן עופר, ביקשה לגייס כ־742 מיליון שקל באמצעות הרחבת שתי סדרות אג"ח קיימות. בשלב של המכרז למשקיעים מסווגים קיבלה החברה התחייבות לרכישת אג"ח בשווי כ־570 מיליון שקל - כ־77% מסך ההנפקה. במכרז לציבור הוצעו אג"ח בהיקף של כ־254 מיליון שקל, אולם בפועל התקבלה רק הזמנה אחת לכל סדרה והתמורה הכוללת בהנפקה לציבור עמדה על כ־102 אלף שקל בלבד. הסיבה לכך היא שמחיר אגרות החוב בשוק היה נמוך יותר מזה שתומחר בהנפקה

מצבה של שלמה החזקות בתחום הליסינג והשכרת כלי רכב בשלב המכרז הציבורי לא היה טוב יותר. בעוד שבשלב המוסדי זכתה החברה שבשליטת שלמה שמלצר לביקושים של כ־85 מיליון שקל, היא קיבלה "כתף קרה" במכרז לציבור שבו לא התקבלה אפילו הזמנה אחת וזאת חרף העובדה שסדרה י' שהוצעה לציבור מובטחת בשעבוד על כלי רכב.

דו"ח הצעת המדף, המפרט את המשקיעים המוסדיים שהשתתפו בהנפקות בשלב הראשון, חושף שגם במכרז המוסדי הגיוס של שתי החברות היה מאתגר. בהנפקה של החברה לישראל הגופים הקשורים למפיצים היוו כ־21% מסך ההזמנות של סדרה 7, ובסדרה 9 עלה שיעורם בתמהיל לכ־35%. בגיוס שערכה שלמה החזקות משקלם של הגופים הקשורים היה אף גבוה יותר ועמד על כ־55%, שיעור חריג בגיוסי חוב. ניירות ערך הנרכשים בהזמנות של הגופים הקשורים למפיצי ההנפקה על פי רוב נמכרים בתוך זמן קצר ועלולים ליצור לחץ על מחיר האג"ח בשוק.

הקושי של החברות בגיוס החוב, בייחוד בשלב הציבורי, בולט נוכח העובדה שמדובר בשתי חברות שזוכות לאמון המשקיעים, כפי שבא לידי ביטוי בתשואות הנמוכות בהן נסחרות האג"ח של שתי החברות. אייל בן יוסף, סמנכ"ל הכספים בשלמה, אמר כי "הצלחנו לגייס 85 מיליון שקל בתשואה טובה חרף הסנטימנט השלילי. אנו רואים בכך הצלחה והבעת אמון".