בדיקת "כלכליסט": המחאה החברתית לא הגיעה לקרנות הנאמנות

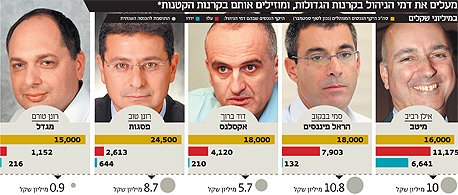

בעוד שחברות המזון מפחדות להעלות מחירים, בענף קרנות הנאמנות לא חוששים: מתחילת 2011 העלו חמשת הגופים הגדולים בתעשיה את דמי הניהול בכ־30% מהנכסים שבניהולם

חמש חברות קרנות הנאמנות הגדולות - פסגות, אקסלנס, הראל פיא, מיטב ומגדל שוקי הון - העלו מתחילת השנה דמי ניהול בלא פחות מ־74 קרנות נאמנות, מבלי שציבור המשקיעים בקרנות קיבל הודעה מפורשת בזמן אמת על המהלך, שהגיע לעתים עד להכפלת דמי הניהול.

כל חברה מסחרית מהשורה נוהגת לדווח ללקוחותיה על ייקור בתעריפים שלה באמצעות שליחת מכתב או קביעת תעריף מוזל לתקופה מוגבלת. אלא שבתחום קרנות הנאמנות נדרשים הלקוחות להיכנס מדי יום לאתר שספק אם אי פעם שמעו אליו שנקרא "מאיה" - הלא הוא אתר הבורסה, ולנסות לאתר בין שלל הדיווחים הכלולים בו, דיווח לקוני אודות התייקרות התעריפים בקרן הנאמנות שלהם. אפשר היה לצפות כי היועץ הנאמן בבנק שהמליץ ללקוח על בסיס מערכות דירוג מתוחכמות על קרן נאמנות כזו או אחרת בדמי ניהול אטרקטיביים במיוחד, ישכיל להרים טלפון ללקוח, אך אם בודקים את מספר היועצים לעומת היקף הלקוחות מגלים עד מהרה שמדובר במשימה בלתי אפשרית.

רשות ני"ע - שאמורה לשמור על זכויותיהם של הלקוחות - נרדמה בשמירה. בעקבות שורת תחקירים של "כלכליסט" שהוכיחו כי דמי הניהול בקרנות הנאמנות בישראל הם מהיקרים בעולם, ולאחר חשיפת הדרכים העקלקלות בהם מעלים בתי ההשקעות את דמי הניהול, הרימה הרשות את הכפפה והחליטה לפרסם תקנה המחייבת את הבנקים (שדרכם רוכשים הלקוחות את קרנות הנאמנות) לשגר ללקוחות מכתבים המדווחים על התייקרות בדמי הניהול.

אלא שהיוזמה, שלא במפתיע, לא קורמת עור וגידים. "הנוסח התגבש וכבר נמצא בהליך של תיקון תקנות", אמרו ברשות והוסיפו כי "מדובר בהליך שבאופן טבעי צפוי להימשך מספר חודשים". בתרגום חופשי ייקח עוד זמן רב עד שהלקוחות יוכלו לקבל דיווח על ייקור דמי הניהול שלה והם ימשיכו להיות שבויים של בתי ההשקעות, שמודעים לפערי המידע בין הצדדים.

רפי ניב, מנכ"ל קרנות הנאמנות של מיטב צילום: אריאל בשור

רפי ניב, מנכ"ל קרנות הנאמנות של מיטב צילום: אריאל בשור

"כלכליסט" בדק בקרב חמשת בתי ההשקעות הגדולים בתחום קרנות הנאמנות, בכמה קרנות הועלו דמי הניהול ובכמה הוזלו מתחילת השנה. בתהליך הבדיקה השתדלנו שלא לכלול קרנות נאמנות שבהן החליטו בבתי ההשקעות לשנות מדיניות השקעות באופן שגרר מטבע הדברים גם שינוי בדמי הניהול.

שובים את הלקוחות

בתי ההשקעות יודעים לספר לנו כל העת שדמי הניהול עולים כי במקביל לייקור בקרנות מסויימות, מתבצעת הוזלה בקרנות אחרות. אלא שבדיקת "כלכליסט" מציפה על פני השטח את הטכניקה של בתי ההשקעות: לייקר דמי ניהול בקרנות עם היקף הנכסים הגדול ולהוזיל את דמי ניהול בקרנות קטנות שבהן רוצים בתי ההשקעות להגדיל את היקף הנכסים. הבדיקה אף מצביעה כי כל בתי ההשקעות שנבדקו העלו דמי ניהול בקרנות שסך נכסיהן גדול פי כמה מהיקף הנכסים בקרנות בהן הוזלו דמי הניהול, שניהלו לרוב עשרות מיליוני שקלים בלבד.

תעשיית קרנות הנאמנות מנהלת כיום כ־150 מיליארד שקל, כאשר מתוך זה מנהלים חמשת הגופים כ־91.5 מיליארד שקל. בדיקת כלכליסט מצביעה על כך שחמשת הגופים הגדולים העלו את דמי הניהול בכ־30% מהנכסים שאותם הם מנהלים.

השיטה בה עובדים מערכי השיווק המשומנים של בתי ההשקעות ידועה היטב. תחילה מאתרים בבית ההשקעות את הטרנד הלוהט היום בתעשייה. הלקוח הישראלי ידוע בסבלנות הקצרה שלו וברגישות שלו לשינויים בשווקים ולכן משנה את טעמיו כל עת שהשווקים מחליפים צבעים.

לאחר שאותר הטרנד החם, בונים בבית ההשקעות קרן נאמנות המתאימה לו. לדוגמא, בחודשים האחרונים כאשר ציבור המשקיעים חיפש חוף מבטחים מתנודות השוק (כלומר קרנות נאמנות סולידיות עם תשואה נמוכה אך כמעט מובטחת), החלו לצוץ כמו פטריות אחרי הגשם קרנות כספיות וקרנות מק"מ סולידיות. בקרנות אלו ההחלטה של בתי ההשקעות היתה ברורה – דמי הניהול יהיו זולים, אפילו הפסדיים בהתחלה – והכל כדי לכבוש את ליבו של החוסך.

חשוב לציין כי בקרנות הסולידיות הלקוח פחות רגיש לתשואה והרבה יותר לדמי הניהול כיוון שממילא התשואה שהן משיגות היא נמוכה. לכן, על מנת לזכות בכספי החוסכים ובחיבת היועצים הוצעו דמי ניהול אטרקטיבים במיוחד. הציפייה של בתי ההשקעות היתה שלאחר שהקרנות יגייסו מאות מיליוני שקלים, תגיע השעה לייקר את דמי הניהול. מנהלי הקרנות לקחו בחשבון שחלק מהחוסכים יהיה נבון מעמיתיו ויעבור לקרן מתחרה, אך הניחו שרוב רובם של המשקיעים לא ידעו כלל על ההתייקרות ויישארו לקוחות שבויים בקרנות הללו.

כדי להמחיש את הטקטיקה נציין את התהליך שהתרחש בחודשים האחרונים: כמעט כל בתי ההשקעות החלו להעלות דמי ניהול בקרנות המתמחות בהשקעה באג"ח. קרנות אלו היו פופולאריות במיוחד בשנת 2010 וגייסו הון עתק מהלקוחות שהפכו צמאי סיכון על רקע העליות בשווקים. והנה, החל ממרץ האחרון התהפכה המגמה: השווקים החלו לרדת והלקוחות החלו מושכים את הכספים מקרנות אלו. המנהלים הממולחים בבתי ההשקעות מיהרו לטקס עצה והחליטו לייקר במהירות את דמי הניהול בקרנות הפודות ולהרוויח כל עוד הם יכולים מהקהל שלא הספיק או החליט שלא למשוך את הכספים.

במקביל החליטו המנהלים להוזיל את דמי הניהול בקרנות הסולידיות - קרנות המק"מ - וזאת בעיקר כדי לפתות את הלקוחות הפודים להעביר את כספם לקרן סולידית במקום לפיקדון הבנקאי - אף שהקרן הסולידית כמעט שלא מניבה רווחים לבית ההשקעות. הציפייה של המנהלים בבתי ההשקעות היא ברורה: הלקוח יעביר את כספו לקרן סולידית של בית ההשקעות, ואז, כאשר שוק הקרנות המסורתיות (קרנות האג"ח הקונצרניות למשל) יחזור לגייס ותאוות הסיכון של הלקוח הישראלי תחזור, הלקוחות יעבירו באופן טבעי את כספם לקרנות האג"ח של אותו בית השקעות שבינתיים כאמור הספיקו להעלות תעריפים.

מגלגלים את הנטל

ירון דייגי, מנכ"ל הקרנות הפסגות

ירון דייגי, מנכ"ל הקרנות הפסגות אלא שבחודש האחרון התרחשה תופעה נוספת. רוב בתי ההשקעות החלו להעלות דמי ניהול גם בקרנות הסולידיות המגייסות. מדובר בקרנות הכספיות שעד כה לא גבו דמי ניהול בכלל והסבו הפסדים לבתי ההשקעות וגם בקרנות המק"מ שהחלו לאט לאט לייקר את דמי הניהול שלהן. הסיבה להתייקרות בקרנות הפופולאריות טמונה בשתי סיבות: בבתי ההשקעות מאמינים שהשוק עומד בפני מפנה שבו קרנות האג"ח יחזרו לגייס וגם ככה "נגמר הסוס" בקרנות הסולידיות שגייסו לכאורה כבר את רוב הכסף שיכלו לגייס - ולכן זוהי העת לייקר את דמי הניהול. הסיבה השנייה: בחודשים האחרונים בתי ההשקעות מתמודדים עם פדיונות עתק בקרנות המסורתיות ובגיוס כספים לקרנות סולידיות עם דמי ניהול הפסדיים. התוצאה: ירידה חדה בהכנסות של בתי ההשקעות. המנהלים של בתי ההשקעות יכולים להתמודד עם ההפסדים באמצעות הליכי התייעלות, קיצוץ משכורות, הקפאת תקנים והתמקחות עם ספקים. אבל אחת הדרכים היותר נוחות לרכך את ההפסדים היא באמצעות העברת הנטל ללקוחות – כלומר ייקור דמי הניהול.

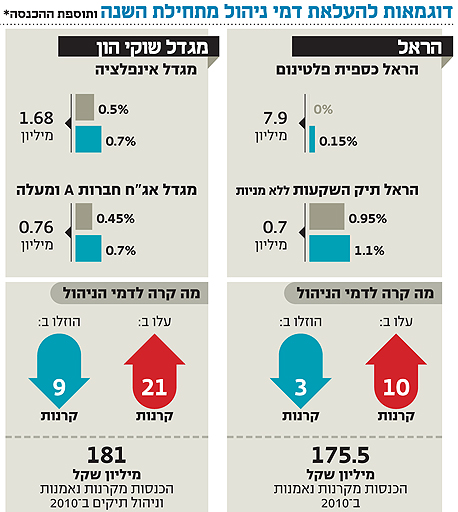

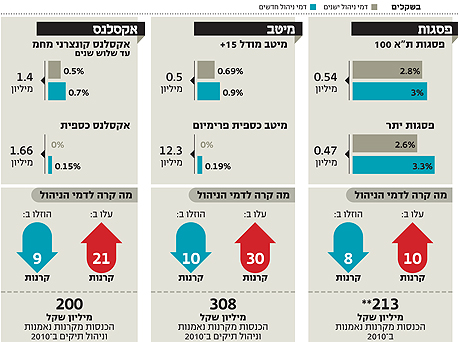

כך, הקרן הכספית הגדולה בענף של בית ההשקעות הראל, שמנהלת נכון להיום נכסים בהיקף של 5.3 מיליון שקל, הודיעה באחרונה על העלאת דמי הניהול בקרן ל־0.15%. התוצאה המידיית: תוספת של כמעט 8 מיליון שקל להכנסות השנתיות. בדומה, העלה בית ההשקעות מיטב את דמי הניהול בקרן הכספית הגדולה שלו המנהלת נכסים בהיקף של 6.5 מיליארד שקל ל־0.19% וזאת כאשר קודם לכן שתי הקרנות לא גבו דמי ניהול כלל. במקרה זה, התוספת המיידית להכנסות של מיטב עומדת על יותר מ־12 מיליון שקל בשנה.

חשוב לציין כי בתי ההשקעות נדרשים לשלם לבנקים עמלת הפצה של 0.125% בגין שיווק הקרנות ללקוחות כך שעד כה הפסידו גופים כמו מיטב והראל על הקרנות הללו. עם זאת, יש טעם לפגם בכך שבתי ההשקעות גייסו סכומי עתק לקרנות בדמי ניהול אפסיים, ואז העלו בבת אחת את דמי הניהול. כמעט כל בתי ההשקעות יישרו קו עם המגמה באופן שלא הותיר אלטרנטיבות זולות יותר ללקוחות.

הרווח של פסגות

בהקשר זה, יש לציין את בית ההשקעות פסגות שקיבל החלטה כבר בשלהי 2010 להתחיל לגבות דמי ניהול בקרנות הכספיות לאחר שהחזיק בקרנות הכספיות בהיקף הגבוה בתעשייה. בניגוד למצב כיום שבו כל המתחרים יישרו קו עם ההתייקרות, באותה תקופה, בעקבות המהלך של פסגות, נפדה כמעט כל הכסף ששכב בקרנות הכספיות וזלג למתחרים. הסיבה לכך היתה שבתי ההשקעות המתחרים היו אז בתקופת פריחה והתחרו בינם לבין עצמם בשאלה "למי יש יותר גדול" – כלומר למי יש היקף נכסים גדול יותר, כך שהם ניצלו את הכסף שיצא מפסגות כדי לגייס לקרנות שלהם עוד נכסים. המצב בשוק כעת שונה ובתי ההשקעות פשוט לא יכולים להרשות לעצמם להתהדר ביתרון לגודל אך לספוג הפסדים בשורה התחתונה, ולכן הם ייקרו את דמי הניהול בכספיות כמקשה אחת. בהקשר זה חשוב להדגיש, העלאת דמי הניהול בקרנות הכספיות על ידי מיטב והראל היתה מהלך מתבקש, כיוון שלא צריך לצפות מגופים שפועלים למטרות רווח לעבוד בחינם מעבר לתקופות מבצע קצובות.

לכן, דווקא העלאות דמי ניהול שביצעה פסגות בולטות לשלילה מאחר שכולן בוצעו בקרנות המסורתיות - הלחם והחמאה של התעשייה. על אף שפסגות לא ביצע השנה ייקור של דמי הניהול בקרנות הכספיות, הוא רשם בנטו תוספת הכנסה שנתית של כמעט 9 מיליון שקל כתוצאה מהעלאות דמי ניהול (בקיזוז הוזלות). המתחרים כמו הראל ומיטב רשמו את עיקר תוספת ההכנסה השנתית שלהם (בין 8-10 מיליון שקל כל אחד) ממש בתקופה האחרונה עם העלאת דמי הניהול בקרנות הכספיות שעד כה שווקו כאמור בחינם ללקוחות, בעוד יתר העלאות דמי הניהול בקרנות האחרות שלהן לא השפיעו דרמטית על ההכנסות.

בפסגות לעומת זאת, הציגו תוספת להכנסות שמקורה בייקור דמי ניהול בקרנות המסורתיות בלבד. אפשר להניח שלו פסגות הייתה ממתינה לייקור דמי הניהול בקרנות הכספיות שלו לשנת 2011 בדומה למתחרים, התוספת השנתית להכנסות כתוצאה מגל העלאות דמי הניהול בכללותו היתה גבוהה יותר.

מפסגות נמסר בתגובה כי "החברה עורכת מפעם לפעם שינויים בדמי הניהול הכוללים העלאות והורדות של דמי ניהול. במרבית הקטגוריות פסגות גובה דמי ניהול נמוכים מהממוצע".

ממגדל שוקי הון נמסר בתגובה כי "רוב השינויים בדמי הניהול בוצעו כתוצאה משינויי מדיניות בקרן, אך בכל מקרה לא הועלו דמי הניהול מעל הממוצע בקטגוריה הרלוונטית. זאת לאחר תקופה ארוכה שבה היו דמי הניהול של מגדל שוקי הון נמוכים משמעותית מהממוצע בקטגוריות, כאמור".

ממיטב, הראל פיא ואקסלנס לא נמסרה תגובה.