בלעדי ל"כלכליסט" - מקבעים את ההפסד: הברוניצקים במגעים למכירת 10% מאורמת

בעלי השליטה באורמת מנהלים מגעים מול לאומי וגופים פיננסיים אחרים למכירת המניות תמורת 400-350 מיליון שקל. מדובר בפרמייה של עד 18% על שווי המניות בשוק

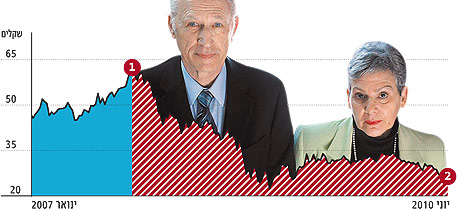

יהודית ויהודה ברוניצקי, בעלי השליטה באורמת, מנהלים מגעים למכירת 10% מהחברה תמורת 400-350 מיליון שקל - כך נודע ל"כלכליסט". המחיר משקף פרמייה של עד 18% משווי השוק של המניות - כ־340 מיליון שקל.

ל"כלכליסט" נודע עוד כי עם הגורמים שאליהם נעשו פניות נמנים בנק לאומי(באמצעות זרוע ההשקעות לאומי פרטנרס), כמה קרנות הון פרטיות וחברת ביטוח גדולה. יש לציין כי המגעים טרם הבשילו לכדי מו"מ רשמי.

צילום: בועז אופנהיים

צילום: בועז אופנהיים

מימון העסקה נעשה אז באמצעות הלוואה של 150 מיליון דולר שבני הזוג לקחו מבנק הפועלים. בתמורה שעבדו הברוניצקים 21% ממניות אורמת, כאשר לפני שנה, בשל ירידת ערך המניות, הם נאלצו להגדיל את היקף השעבוד לכלל מניות החברה שבידם (35%).

כיום נסחרת מניית אורמת במחיר של 28.6 שקל בלבד, מה שמשקף לברוניצקים הפסד (על הנייר) של 54% על השקעתם - 300 מיליון שקל. אם בני הזוג אכן ימכרו 10% מהמניות ההפסד על הנייר ייהפך להפסד ממשי.

אורמת פועלת בתחום האנרגיה הגיאותרמית. בעלי המניות העיקריים בחברה הם משפחת ברוניצקי (35%), גזית אינק (15%), קרנות הפנסיה הוותיקות (6.7%) ומגדל (2.7%). בשבוע שעבר העריך האנליסט יובל בן זאב כי כי רוכש אסטרטגי עשוי להיות מעוניין בהשתלבות בבעלות על אורמת ובניהולה. בן זאב אמר כי כניסתו של משקיע תאפשר להאיץ את תוכניות הפיתוח ותחזק את השדרה הניהולית של החברה.

מאורמת נמסר כי "לחברה לא ידוע על כך דבר". בלאומי מסרו כי הם אינם מתייחסים לשיחות ולמגעים שלהם מול חברות שונות במשק הישראלי.