לא צריך יצירתיות

על סף שינוי בעולם האשראי הצרכני, כדאי ללמוד שיעור מהתוצאות של רפורמת בכר, שלא הוזילה את העלויות לחוסכים. יצירתיות רבה בשוק הפיננסי תשחק דווקא לרעת הצרכנים, שמקשיבים לפרסומות מפתות למוצרי אשראי אבל לא מבינים עד הסוף את העלויות

ועדת שטרום להגברת התחרותיות בבנקים מציעה חזון שנשמע אטרקטיבי: תחרות בת־קיימא ללווים הקטנים והעסקים הבינוניים. התחרות הרי אמורה להוסיף יעילות, להוריד מחירים, לתרום לצמיחה, להגדיל את השוויון ואת ההזדמנויות לחלשים יותר ולהקטין את העמלות ואת רווחי הדואופול הבנקאי פועלים־לאומי.

תחרות היא מילת קסם שמאחוריה מודל פשוט: ביקוש והיצע. נגדיל את ההיצע והמחיר יירד. אבל כאשר מגיעים למגזר הפיננסי, זה לא תמיד עובד ככה. לכן, כדי שהמלצות ועדת שטרום יובילו לשינוי, היא צריכה יותר מלגבש המלצות - היא צריכה להציג ניתוח קונקרטי ומעשי של השלכות השינויים שעליהם היא ממליצה, תוך הבנה של הבעיות המהותיות והייחודיות של השוק הפיננסי.

למשקי הבית חסרה אוריינות פיננסית שמקורה בהיעדר חינוך פיננסי בסיסי צילום: שאטרסטוק

למשקי הבית חסרה אוריינות פיננסית שמקורה בהיעדר חינוך פיננסי בסיסי צילום: שאטרסטוק

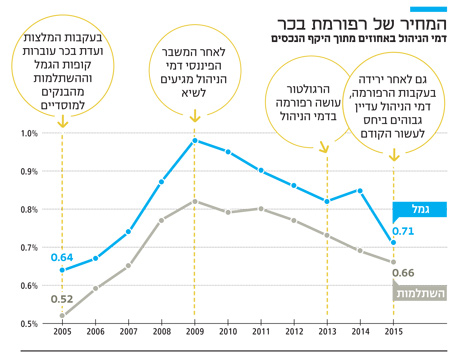

אם נתבונן בתוצאות ועדת בכר בפרספקטיבה של עשור, ניזכר כי גם שם חשבו שהתחרות בין הגופים המוסדיים החדשים תוריד את העלויות לצרכנים - כלומר, את דמי הניהול בקרנות ההשתלמות ובקופות הגמל. התוצאה היתה הפוכה: דמי הניהול הוכפלו יחסית לתקופה שבה הבנקים ניהלו את הגופים הללו. הסיבה להתייקרות דמי הניהול היתה עלייה בעלויות היצרנים. התחרות בשוק על הלקוחות פעלה דרך הוצאת כסף רב לפרסומות כדי למתג את הגופים החדשים וכדי לשווק את המוצרים הפיננסיים. תוספת עלויות זו גולגלה על הצרכנים. אגב, גם בבריטניה ובצ'ילה קרה דבר דומה, כאשר הגופים הפנסיוניים עברו לידי ידיים פרטיות. עלות זו החלה לרדת בשנת 2009, אולם גם כעת, כשהתחרות עקשנית במיוחד, כשהרגולטור הגביל את דמי הניהול ולאחר תהליכי מיזוגים ורכישות בענף, דמי הניהול יקרים ממה שהיו כאשר קופות הגמל וקרנות ההשתלמות הוחזקו על ידי הבנקים.

בעולם אחרי ועדת שטרום, ככל הנראה, יתרחשו אותם תהליכים. הגופים נותני האשראי החדשים ייאלצו להוציא הרבה יותר כסף על שיווק מאשר הבנקים, שלהם קשר ישיר עם כל בעלי העו"ש, והם מנצלים קשר זה כדי להציע להם אשראי - בסניף, בטלפון ודרך האינטרנט.

גם בשלב אמידת הסיכון של הלווה יש לבנקים יתרון, שכן הבנקים מכירים את הלקוח ויש להם מידע על מוסר התשלומים שלו. כדי לדלג על מגבלה זו, יוקמו מאגרי מידע על הלקוחות לספקי האשראי החדשים. אולם גם לאחר שאותם מאגרי מידע יופעלו, יישמרו לבנקים יתרונות בנגישות אל הלקוח ובקשר הרציף עמו. הבנקים ינצלו את היתרונות הללו ויעניקו אשראי ל"לווים הטובים". לבנקים יש גם יתרון בגבייה, כיוון שהלקוח מעביר דרכם את משכורתו. לנותני האשראי החדשים יהיו עלויות עודפות באיסוף מידע ובגבייה.

כל העלויות הללו, יגולגלו על הצרכנים ויוסוו במוצרים מסובכים ומפתים, שאינם בהכרח לטובת הצרכנים.

למשקי הבית חסרה אוריינות פיננסית שמקורה בהיעדר חינוך פיננסי בסיסי, כדי להבין את המוצרים שנותני האשראי החדשים יציעו לו. מה המשמעות של הלוואה שבה החודשיים הראשונים ללא תשלום ריבית, או בריבית משתנה עם הזמן? איך מתמחרים עמלה שנגבית בצורה של ניכוי חלק מההלוואה מראש, או האם בכלל יש ערך להטבה בדמות תלושי הנחה לקנייה? כבר היום הפרסומות מבטיחות מציאות ורודה: “למה צריך להחליט בין מטבח חדש לבין נסיעה? אפשר גם וגם”, או: “תגיד ג'ק - תקבל צ'ק”. הפרסומות מנצלות יפה את חולשות האנוש בתחום זה. אם כבר יהיה צרכן שיקרא נכון את התמונה, כוח המיקוח שלו יהיה זניח אל מול חברות הענק שיהיו מולו, שכן יקומו כמה חברות שישלטו בשוק ויגזרו את הקופונים מהמצב החדש, למשל חברות כרטיסי האשראי שיופרדו מהבנקים. גם הגופים הקטנים שיקומו ייבלעו עם הזמן בגופים גדולים, שלהם יש יתרונות לגודל, למשל במערכות מחשב ובקרה.

ומה עם המודל של הביקוש וההיצע? למה אם ההיצע יעלה אז המחיר לא יירד? ראשית, כפי שציינו, העלויות של השחקנים החדשים גבוהות יותר. שנית, הצרכנים שנמצאים בצד הביקוש לא מבינים עד הסוף את שלל האינפורמציה. שלישית, מבנה השוק תמיד יהיה של כמה חברות גדולות עם כוח. רביעית, יותר לווים, יותר אשראי, יותר סיכון: והוא יתומחר יותר גבוה.

לכן, ועדת שטרום צריכה להסביר גם כיצד כל ההיצע של האשראי לא יהפוך לסיכון ללווים ולסיכון מערכתי שיפיל את כל המערכת. היא צריכה לקבוע מיהם הצרכנים של האשראי החדש, האם הם יוכלו להחזיר את חובם או שהמסקנות בטווח הארוך יובילו אותם למצוקה של ממש.

ואולי הוועדה צריכה דווקא לתת לקובעי המדיניות חלופה נוספת, צנועה יותר, שבה יש אוסף של צעדים מדודים אשר יפתרו את הבעיות הנקודתיות של הדרת צרכנים חלשים, אשראי לא מספיק לעסקים קטנים, הגברת התחרות בין הבנקים והורדת העמלות. את החדשנות והיצירתיות צריך להפנות לצד הריאלי של הכלכלה, ולא לצד הפיננסי.