ניתוח כלכליסט

המהלך הכפול של פישר: מחווה לנתניהו או התרסה נגד הממשלה?

הודעת בנק ישראל המפתיעה על הורדת הריבית ורכישת מט"ח מסיבית מסתמנת בינתיים כהישג לאור הזינוק של הדולר והיורו בכ־2% בסוף השבוע. השאלה היא אם פישר מצפה לתמורה מנתניהו או שנואש ממנו והחליט להקים קרן עושר עצמאית

- "המהלך של בנק ישראל - שינוי כללי המשחק בשוק המט"ח"

- בארי טאף, יועץ בכיר לנגיד בנק ישראל, פורש מתפקידו

- פישר: מדיניות מוניטרית מקלה היא "מלוכלכת ומכוערת"

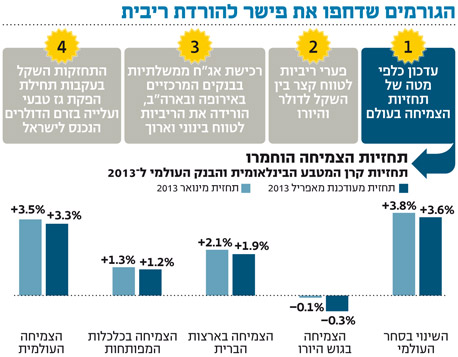

את שני הצעדים כיוון בנק ישראל למטרה משותפת אחת: בלימת התחזקות השקל מול המטבעות החשובים בעולם. אגב כך גילה הבנק גם את סוד התמצות, והוכיח שהוא מסוגל לדחוס מכלול שלם של הסברים לשתי הודעות קצרות במיוחד. את הפחתת הריבית שלא במועד הרגיל הסביר בנק ישראל בכמה סיבות: התמשכות מגמת הייסוף של השקל על רקע תחילת הפקת הגז ממאגר תמר; הפחתות הריבית שביצעו לאחרונה בנקים מרכזיים רבים ובראשם הבנק המרכזי האירופי (ECB); ההקלה הכמותית (רכישת איגרות חוב ממשלתיות) במשקים מובילים בעולם; וכן בשל העדכון כלפי מטה של תחזיות הצמיחה העולמיות.

מה שעומד מאחורי המהלך של הפחתת הריבית פשוט למדי. בשבועות האחרונים נע השקל באופן כמעט רצוף צפונה, ואף אחד לא הצליח לעצור אותו. שקל חזק פוגע ביצואנים, שמקבלים מדי יום תמורה קטנה יותר עבור הסחורות והשירותים שהם מייצאים. הסיבה העיקרית להתחזקות השקל היא הפערים בין הריבית הגבוהה יחסית על השקל לבין הריביות הנמוכות בעולם, במיוחד על הדולר ועל היורו.

פישר והמועמדת להחליפו קרנית פלוג צילום: מיקי נועם אלון

פישר והמועמדת להחליפו קרנית פלוג צילום: מיקי נועם אלון

פערי ריביות אלה גדלו לאחרונה, לאחר הפחתת הריבית על היורו והפחתות ריבית גם במדינות נוספות כמו אוסטרליה ודרום קוריאה, ולכן גם בנק ישראל חייב להפחית את הריבית על השקל. גם המהלך של הקלה כמותית, שאותו נוקטים הבנקים המרכזיים של ארצות הברית ואירופה, הוא למעשה מהלך של הפחתת ריבית, הפעם לטווח בינוני וארוך. העדכון כלפי מטה של תחזיות הצמיחה בעולם עלול להשפיע לרעה גם על הצמיחה בארץ, וגם במקרה זה צריך הבנק המרכזי להוריד את הריבית, כדי להקטין את עלויות היצרנים, לעודד את הצריכה ולתמוך בכך בצמיחת המשק.

אבל הסיבה המעניינת ביותר היא זו של תחילת הפקת הגז הטבעי מקידוח תמר. בשלב זה מחליף הגז הכחול־לבן את השימוש בסולר מיובא, בעיקר לייצור חשמל. כאשר היבוא קטן, גדל הפער בין היצוא ליבוא, ובמקביל גדל זרם הדולרים שמגיע לארץ. דולרים אלה מומרים ברובם לשקלים, ועודף הביקוש למטבע המקומי מביא להתחזקותו.

"המחלה ההולנדית" בישראל

מדובר למעשה בתופעה ידועה, שזכתה בעולם לכינוי "המחלה ההולנדית", על שם מה שהתרחש בהולנד בשנות השישים לאחר גילוי כמויות גדולות של גז טבעי. המשמעות המעשית של "המחלה ההולנדית" היא שיצוא מוגבר של סקטור צר אחד גורם להתחזקות המטבע המקומי, ופוגע בכך בצורה קשה בענפים רבים אחרים במשק, ובעיקר בתעשיות המסורתיות. נוסף לתחילת הפקת הגז הטבעי צפויים להגיע בקרוב לארץ מאות מיליוני דולרים נוספים ממכירת חברת ישקר לוורן באפט, ואולי גם ממכירת חברת Waze לפייסבוק.

צילום: עמית שעל

צילום: עמית שעל

גם חידוש התוכנית לרכישת הדולרים נועדה כאמור למתן את התחזקות השקל. בהודעה שפרסם ביום שני הסביר בנק ישראל כי מהשנה, ובשנים הבאות, הוא מתכוון לרכוש מטבע חוץ בכמויות שתואמות את השפעת הפקת הגז על מאזן התשלומים. במהלך השנה הנוכחית מתכוון הבנק לרכוש במסגרת זו כמות של כ־2.1 מיליארד דולר.

מי שיזם את המהלך הכפול היה פישר, בתיאום עם הוועדה המוניטרית של בנק ישראל. פישר, שהיה בחופשה בריביירה הצרפתית, שוחח איתם בטלפון, ובסופו של דבר התקבלה ההחלטה להפחית את הריבית ולבצע את תוכנית המגירה הקיימת לחידוש רכישות הדולרים. במבחן התוצאה, בינתיים מדובר בהישג די מרשים למהלך הכפול. מיד עם פרסום ההודעה של בנק ישראל התחיל השקל להיחלש, ושלשום זינקו הדולר והיורו מול השקל בשיעור חד של כ־2%.

קרנית תמורת ריבית?

אבל מעבר לתוצאה המיידית, מעורר המהלך הכפול של פישר גם לא מעט תהיות. הראשונה היא העיתוי התמוה. בהודעת הריבית הקודמת שפרסם לפני חודש וחצי הזהיר בנק ישראל כי "חריגה בגירעון הממשלתי עלולה לגרור עלייה בשיעורי הריבית העומדים בפני המשק". בתחילת השבוע שעבר אישרה הממשלה את הצעת שר האוצר להעלות את יעד הגירעון לשנת 2013 מ־3% מהתוצר ל־4.65% (כ־47 מיליארד שקל). באותה ישיבה הזהירה המשנה לנגיד בנק ישראל ד"ר קרנית פלוג כי "גירעון של 4.65% תוצר בשנה הנוכחית הוא עדיין גבוה ורצוי היה לצמצמו".

החיבור של כל האירועים האלה מוביל למסקנה אחת בלבד: בנק ישראל צריך להעלות את הריבית כדי להוות משקל נגד לגירעון הגדול, והוא בוודאי אינו יכול להפחית כעת את הריבית. נוסף לכך, ריבית נמוכה יותר מגבירה את הביקוש למשכנתאות ותורמת בכך להמשך העלייה במחירי הדירות.

מדוע אם כן הזדרז פישר להפחית את הריבית לפני שידע כיצד יסתיים הדיון התקציבי בממשלה, ויום אחד בלבד לפני שהלמ"ס פרסמה שמחירי הדירות המשיכו לעלות בחודש שעבר ב־0.5% נוספים ומחירי השכירות החדשים זינקו ב־1.1%? מדוע חרג בנק ישראל ממנהגו, ולראשונה בתולדותיו ביצע שינוי בריבית שלא במועד המתוכנן, כאשר המשק אינו נמצא במשבר? ומדוע הוא ביצע מהלך כה משמעותי, שלא כמקובל, לפני תום המסחר בבורסה וקביעת השערים היציגים?

בירושלים היה השבוע יותר מאדם אחד שהסיפור הזה הזכיר לו פרשה דומה מהעבר. בסוף 2001 החליט הנגיד הקודם ד"ר דוד קליין להפחית את הריבית בשיעור חריג של 2%. באופן רשמי דווח שבתמורה הסכים ראש הממשלה דאז אריק שרון לבטל את תקרת המק"מ. באופן פחות רשמי נרמז אז, והדברים לא הוכחשו מעולם, שבתמורה הסכים שרון למנות את מקורבו של קליין, ד"ר מאיר סוקולר, לתפקיד המשנה לנגיד.

יכול להיות שפישר מיהר לבצע את המהלך הכפול דווקא במהלך ישיבת הממשלה כדי לשגר לעומד בראשה מסר של תמיכה במדיניותו הכלכלית? משהו כמו: הנה, אני מפחית את הריבית אף שאתה מגדיל את הגירעון, עכשיו לך גם אתה לקראתי ותמנה את המועמדת שלי, ד"ר קרנית פלוג, לתפקיד הנגיד הבא. קונספירציה לכאורה מסוג זה, חייבים לומר, נשמעת באמת די דמיונית. אבל כאמור כבר היו דברים מעולם, ואפילו בבנק ישראל.

פישר לא מחכה לממשלה

מי שחושב שהאפשרות של ריבית תמורת קרנית היא סתם עלילה מגייס את הטיעון הבא: רכישת הדולרים המחודשת של בנק ישראל היא בעצם התרסה נגד מדיניות הממשלה בנושא ההכנסות מהגז הטבעי, ולכן אין בכלל מה לדבר כאן על מחווה שפישר עשה לנתניהו.

את הכנסותיה מתמלוגי הגז אמורה הממשלה להפקיד בקרן מיוחדת, כפי שעושות רוב יצואניות הגז והנפט הגדולות בעולם. לקרן כזו, הנקראת "קרן עושר לאומי (Sovereign Wealth Fund)", יש שתי מטרות עיקריות: לחלק את ההכנסות מהנפט ומהגז בין כלל אזרחי המדינה, ולדאוג לרווחת הדורות הבאים. אבל יש לה עוד מטרה. קרן עושר נוהגת להשקיע את הכספים שלה בחו"ל, ולכן היא עשויה לעזור למדינה להתמודד טוב יותר עם תופעת "המחלה ההולנדית".

בינתיים לממשלה לא אצה הדרך, ונכון להיום מתוכננת קרן העושר להתחיל לפעול רק ב־2018. בנק ישראל, לעומת זאת, מעוניין שקרן כזו תתחיל לפעול כמה שיותר מהר, כדי להחליש את השקל. בהודעה שפרסם ביום שני הסביר בנק ישראל כי מיליארדי הדולרים שבכוונתו לרכוש בשנים הקרובות אמנם יתווספו ליתרות המט"ח, אולם ינוהלו בנפרד ויושקעו לטווחים ארוכים יותר.

במילים פשוטות, בנק ישראל החליט לא להמתין לקבלת סיוע מהממשלה בנושא שער החליפין, ובתחילת השבוע הוא הודיע למעשה על הקמת קרן עושר עצמאית.

המחלה ההולנדית

תופעה שמקורה בהולנד בשנות ה־60, אז התגלה בה מצבורי גז טבעי. משמעותה היא שיצוא מוגבר של סקטור צר גורם להתחזקות המטבע המקומי, ופוגע בכך בצורה קשה בענפים אחרים במשק, ובעיקר בתעשיות המסורתיות